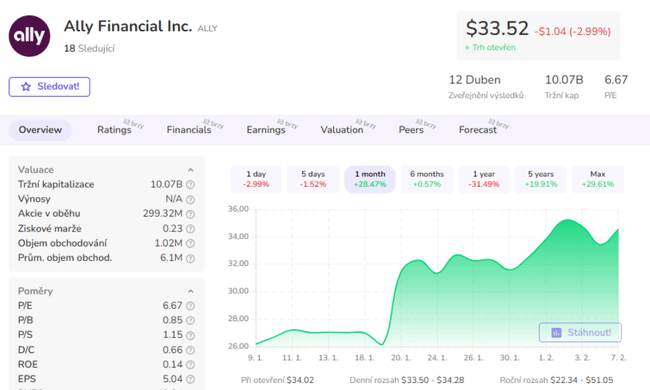

Cette fois, nous allons nous intéresser à Ally Financial, une société que j'ai moi-même dans mon portefeuille depuis un certain temps. J'ai d'abord ouvert une position de 26 dollars ici, et c'est l'une des sociétés où Warren Buffett lui-même a investi. Qu'est-ce qui le rend intéressant pour les investisseurs ?

Ally Financial est une société américaine de services financiers qui se concentre sur le financement automobile, les prêts hypothécaires, les services bancaires et les investissements. Elle est connue comme un leader du financement automobile et propose une large gamme de services, notamment des prêts automobiles, des services de crédit-bail, des prêts pour l'achat d'une maison et des comptes bancaires personnels. L'entreprise propose également des produits d'investissement tels que des certificats de dépôt et développe ses services bancaires en ligne et ses services financiers numériques.

Segments individuels d'Ally 👇

Services bancaires : Ally Bank propose une large gamme de services bancaires, notamment des comptes personnels, des comptes d'épargne et des CD.

Investissements : Ally Invest propose une large gamme de produits d'investissement, notamment des actions, des options, des titres et des ETF.

Services de conseil financier : par l'intermédiaire de sa division Ally Invest Advisor Services, Ally fournit des conseils financiers et une gestion de portefeuille à ses clients investisseurs.

Crédit-bail : Ally Commercial Finance propose des services de crédit-bail aux petites et moyennes entreprises.

Technologie financière: Ally se concentre également sur le développement de la technologie financière et des services numériques.

Lemeilleur segment, cependant, est de loin le financement automobile, qui représente la majeure partie des revenus de l'entreprise, et ce segment a connu une croissance décente ces dernières années 👇.

L'activité d'Ally est donc fortement dépendante des prêts automobiles.

Si la banque s'est efforcée d'élargir ses offres à la clientèle, notamment Ally Invest, Ally Credit Card et Ally Lending, elle s'appuie toujours sur les prêts automobiles, qui représentent une part importante de son activité. L'année dernière, Ally a généré 4,1 milliards de dollars de revenus grâce à son activité de financement automobile, soit 66 % de ses revenus totaux. Pour cette raison, la banque est très sensible aux changements dans le secteur du prêt automobile.

Les problèmes de chaîne d'approvisionnement liés à la pandémie, notamment la pénurie de puces informatiques, ont beaucoup affecté la construction automobile au cours des dernières années. En conséquence, les voitures d'occasion ont été difficiles à trouver et les coûts ont fortement augmenté.

- C'est également l'une des raisons pour lesquelles nous avons assisté à une chute plus importante du titre, dont Berkshire de Buffett a profité en achetant le titre ALLY en 2022.

2022

Selon l'indice de valeur des véhicules d'occasion Manheim, le coût des voitures d'occasion a augmenté de près de 67 % en janvier 2022 par rapport à janvier 2020. Cette hausse des prix a permis à Ally, à un moment donné, d'obtenir des prêts plus importants sur les voitures qu'elle vendait. Puis, au deuxième trimestre, la banque a consenti 13,3 milliards de dollars de prêts automobiles, soit la plus forte hausse trimestrielle depuis 2006.

Mais les prix des véhicules ont baissé depuis lors - une bonne chose pour les consommateurs, mais pas nécessairement pour Ally. Les prix des voitures d'occasion ont baissé de près de 16 % par rapport à leur sommet de janvier, et le contexte économique plus difficile a eu des répercussions sur les activités d'Ally. La production de prêts a chuté de 7,5 % pour atteindre 12,3 milliards de dollars au deuxième trimestre, et les investisseurs se sont également inquiétés de la détérioration de la qualité du crédit.

- Cela ne ferait que justifier une baisse plus importante du prix de l'action de $ALLY.

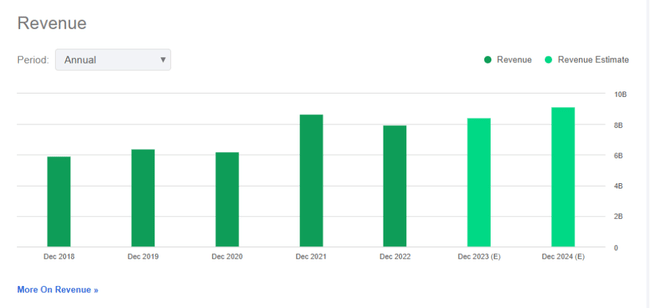

La société s'est relativement bien comportée pendant la convention, ce qui s'est traduit par un bond plus important en termes de revenus. Depuis lors, l'évolution des revenus n'a pas été aussi prononcée et je m'attends personnellement à une croissance vraiment modeste, voire à une stagnation en termes de croissance. Les analystes s'attendent à une croissance de 6-7% par an, mais mon estimation est un peu plus basse, je ne pense pas que nous devions nous attendre à des bonds plus importants au cours des prochains trimestres et peut-être même des prochaines années.

- Si l'on exclut l'année 2022, la croissance moyenne des revenus au cours des trois dernières années a été inférieure à 9 %.

- Si l'on regarde avec un peu plus de recul, au cours des dix dernières années, la croissance moyenne a été de 4,6 %.

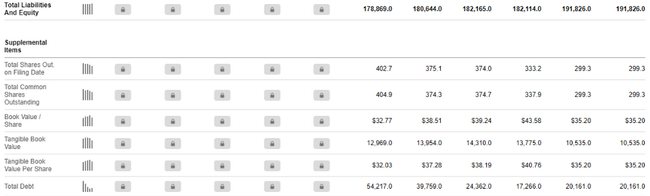

Mais l'aspect important est la dette et la trésorerie. Dans la colonne "Trésorerie et équivalents", on constate une légère baisse à partir de 2021, qui s'explique principalement par les efforts de réduction de la dette, qui a progressivement diminué ces dernières années. Cependant, nous pouvons constater que les dettes à court et à long terme ont augmenté au cours de l'année dernière. Plus précisément, la dette à court terme a augmenté (de 2021 à 2022) de 62 millions de dollars à quelque 2,4 milliards de dollars, et la dette à long terme a bondi de 10,7 milliards de dollars à 15,7 milliards de dollars sur la même période.

- La dette totale s'élève alors à 20,1 milliards de dollars et les capitaux propres à 12,8 milliards de dollars, ce qui donne un ratio D/E de 1,57, ce qui n'est pas entièrement mauvais, mais montre que l'entreprise emprunte simplement plus qu'elle ne possède.

En 2023 et 2024, les investisseurs devraient également s'attendre à une légère baisse du BPA (selon les analystes), principalement en raison de la libération d'une grande partie des réserves financières qu'ils ont constituées pour les pertes potentielles sur prêts.

La société réduit aussi régulièrement le nombre d'actions en circulation, ce qui signifie qu'elle procède régulièrement à des rachats d'actions.

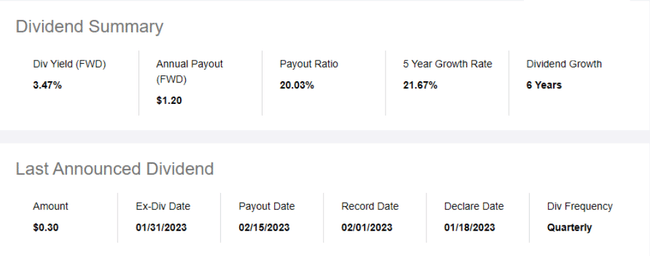

Le dividende est versé depuis 2017 et a augmenté à un rythme assez rapide, qui ne se poursuivra bien sûr pas indéfiniment, mais à ce stade, il est probablement durable à l'avenir.

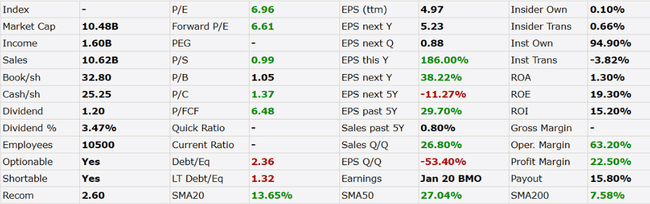

- Si l'on regarde les ratios P/E, P/S, P/C et P/FCF, je n'ai rien à critiquer ici, ce sont pour moi de bonnes valeurs.

- Le ROA, le ROE et le ROI ont tous légèrement baissé ces derniers mois, mais je continue à penser que ces chiffres sont intéressants.

Les marges sont très bonnes à mon avis, nous avons une marge d'exploitation de 63,2% et une marge bénéficiaire de 22,5% (mais au cours de l'année dernière, nous avons constaté une légère baisse).

Le dernier trimestre était assez prometteur 👇

Les revenus nets de financement ont augmenté de 1 % par rapport à l'année précédente pour atteindre 1,674 milliard de dollars au quatrième trimestre, et ont bondi de 11,1 % pour l'ensemble de l'année pour atteindre 6,85 milliards de dollars. Le revenu total a augmenté de 9 % pour atteindre 2,2 milliards de dollars au cours du trimestre et pour l'ensemble de l'année, il a augmenté de 2 % par rapport à l'année précédente pour atteindre environ 8,4 milliards de dollars, un record. La marge nette d'intérêts (MNI) pour l'ensemble de l'année s'est établie à 3,85 %, en hausse de 31 points de base.

Le segment du financement automobile a baissé de 15 % au cours du trimestre pour atteindre 9,2 milliards de dollars. Le rendement au cours du trimestre a été de 9,57%. Le bénéfice net a diminué, passant de 624 millions de dollars au quatrième trimestre de 2021 à 251 millions de dollars. Les principales raisons en sont l'augmentation des provisions pour pertes sur prêts en raison de la normalisation du crédit et des prévisions de ralentissement de l'économie, ainsi que la hausse des frais autres que d'intérêts, principalement liée aux coûts associés à la résiliation de l'ancien régime de retraite.

Examinons les objectifs de prix

Les 19 analystes offrant des prévisions de prix à 12 mois pour Ally Financial ont un objectif médian de 35,00, avec une estimation haute de 51,00 et une estimation basse de 21,00.

Conclusion

Ally Financial est une entreprise financièrement saine, stable et dotée d'un bilan solide. Ils ont connu une croissance des revenus et une amélioration de la rentabilité au cours des dernières années. Leurs actifs ont également augmenté tout en maintenant une liquidité et une solvabilité décentes. Dans l'ensemble, Ally Financial est dans une position financière solide et réalise de bonnes performances compte tenu des circonstances et de l'environnement de marché difficile.

- À l'heure actuelle, j'ai personnellement l'intention de continuer à détenir l'action.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Tout investissement doit faire l'objet d'une analyse approfondie.