Lorsque le marché boursier traverse une zone de corrections, les investisseurs s'inquiètent de la direction que pourrait prendre le marché. Alors que la plupart des investisseurs espèrent un marché haussier, les corrections du marché et les marchés baissiers font partie intégrante du cycle du marché et ne sont pas nécessairement à craindre. L'objectif de cet article n'est pas d'effrayer les investisseurs en cas de krach boursier ou de passage à un marché baissier, mais plutôt de vous présenter des titres boursiers qui peuvent être bénéfiques si cette situation se produit.

Les actions ont été de très bonne humeur la semaine dernière, les investisseurs ayant gagné des dizaines de %. Toutefois, cette situation ne dit absolument rien sur le marché, de sorte que nous pourrions encore revenir rapidement au bord d'un marché baissier.

L'objectif est plutôt d'avoir une exposition stratégique à des actions de haute qualité qui peuvent résister à la pression du marché et même fournir une couverture contre des actions qui pourraient ne pas évoluer favorablement. Nous examinons ici de plus près les raisons pour lesquelles American Tower (AMT) et Prologis (PLD)sont deux actions à posséder pendant un marché baissier.

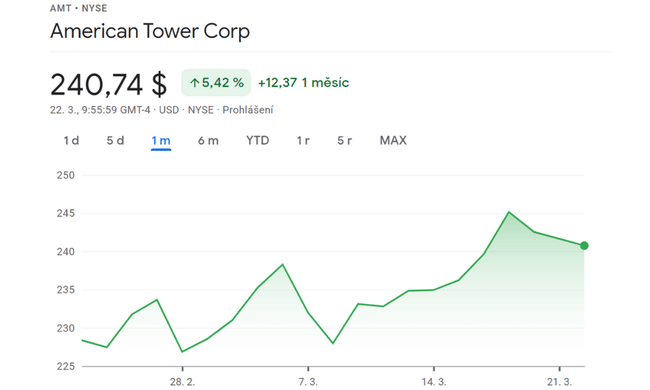

American Tower $AMT

La société retrouve lentement le sommet qu'elle a connu il y a six mois, freinée par un marché très volatil.

L'infrastructure de données et de communications devient un aspect de plus en plus important de notre vie, car nous sommes de plus en plus dépendants des technologies virtuelles, des solutions sans fil et des services en nuage. Les investisseurs peuvent se tourner vers les REIT (real estate investment trusts) de centres de données pour s'exposer à ce besoin croissant de stockage et de traitement sécurisés des données.

American Tower $AMT offre aux investisseurs une exposition aux infrastructures de communication et aux solutions de stockage des centres de données. Sans oublier qu'il s'agit du deuxième plus grand REIT par capitalisation bour sière et du plus grand opérateur de tours de communication et d'infrastructures de communication au monde, avec plus de 220 000 propriétés, ce qui le place dans une ligue au-dessus des autres.

Certains investisseurs sont préoccupés par les perspectives de croissance à long termed' American Tower (AMT). Après tout, être énorme signifie un défi en matière de croissance, mais le déploiement continu de la technologie 5G et l'expansion sur les marchés internationaux contribuent à stimuler les performances de l'entreprise.

- En 2021, les recettes devraient augmenter de 16,4 %.

- Le bénéfice net d'exploitation a bondi de 51 %.

- Le bénéfice par action a augmenté de 15,4 %.

L'entreprise a désormais la possibilité de poursuivre sa croissance après avoir ajouté 33 centres de données à son portefeuille en 2021. Cela inclut la transaction CoreSite $COR et d'autres acquisitions qui ont coûté à la société un total de 20,8 milliards de dollars.

Le seul point négatif que je vois ici :

Son ratio dette/bénéfice avant intérêts, impôts, dépréciation et amortissement (EBITDA) est de 6,8.

La moyenne du secteur est d'environ 5.

Compte tenu des acquisitions récentes, la dette devrait entraîner une augmentation sensible des ventes et ne constitue pas une grande source d'inquiétude. En fin de compte, ce ne sera pas un gros inconvénient, puisqu'il s'agit de la prospérité future de l'entreprise.

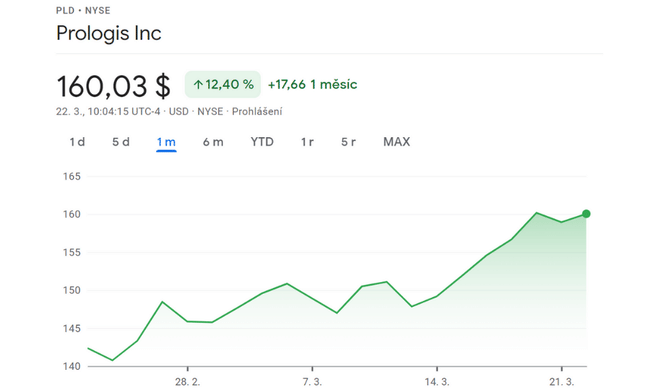

Prologis $PLD

L'entreprise est parfaitement défendue contre l'énorme volatilité qui a commencé en début d'année. La perte par action n'est que de 5% depuis le début de l'année 2022.

L'immobilier industriel est l'un des secteurs les plus chauds de l'immobilier commercial en ce moment, atteignant des niveaux records de demande, d'offre et de croissance des loyers en 2021.

Cette affirmation est étayée par une simple statistique qui révèle qu'au 4e trimestre 2021, le taux moyen de vacance industrielle était de 3,2 %, un nouveau plancher, avec des taux de vacance inférieurs à 2 % sur certains marchés.

Le manque d'offre et la demande féroce sont en grande partie dus à la perturbation des chaînes d'approvisionnement internationales et à l'essor du commerce électronique. Cela a permis d'augmenter les tarifs de location jusqu'à 11 %.

Prologis $PLD, un REIT industriel de premier plan et le plus grand REIT par capitalisation boursière, s'appuie sur cela, ce qui en fait un investissement idéal pour profiter même dans un marché baissier. La société, qui détient une participation et possède plus d'un milliard de pieds carrés d'entrepôts et de centres de distribution dans 4 700 propriétés dans le monde entier, avait un taux d'occupation impressionnant de 97,4% au T4 2021.

- Sur la base de ces facteurs, le bénéfice d'exploitation et le flux de trésorerie disponible ont tous deux augmenté d'année en année (mais le plus depuis 2020 à ce jour).

- Prologis $PLD est également dans une position financière solide, avec une dette de 4,2 fois l'EBITDA, ce qui est considéré comme faible par la plupart des normes REIT.

- Bien que le rendement dudividende soit encore faible (environ 2 %), il s'agit d'une société solide, bien positionnée pour résister à la baisse du marché.

Des achats résilients pour un marché baissier

Ces deux sociétés sont des leaders dans leur secteur et des payeurs de dividendes fiables. Malgré leur taille énorme, tous deux conservent des opportunités de croissance tout en offrant une exposition à des secteurs résistants à la récession et soutenus par une demande à long terme. Si les modèles économiques de ces entreprises peuvent se comporter admirablement pendant un marché baissier, il est important de noter qu'elles ne sont pas à l'abri de la volatilité du marché.

Bien sûr, les prix des deux entreprises ont chuté depuis le début de l'année sur la base d'une volatilité massive. Toutefois, les investisseurs doivent faire preuve de patience et croire que leurs modèles d'entreprise et leurs performances seront en mesure de résister à une période de marché difficile. Même si les choses peuvent temporairement chuter, à long terme, ces deux actions sont clairement gagnantes.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Tout investissement doit faire l'objet d'une analyse approfondie.