Warren Buffett, l'icône en chef de $BRK-A $BRK-B, conseille et critique l'attitude des investisseurs à un moment où l'opportunité des plus gros gains est sous nos yeux. La crise amène des retours, il faut être avide quand les autres ont le plus peur. Telle est la principale ligne de conduite de M. Buffett, qui détaille aujourd'hui la stratégie qui lui réussit le mieux et qui est donc la plus rentable à l'heure actuelle.

Warren Buffett, surnommé l'Oracle d'Omaha, est le mieux placé pour conseiller les investisseurs, car c'est lui qui a traversé de nombreuses crises et en est toujours sorti gagnant.

Point n° 1 - Acheter beaucoup en temps de crise

Warren Buffett essaie d'être "avide quand les autres ont peur". Le milliardaire et PDG de Berkshire Hathaway $BRK-A $BRK-B a adopté cette approche pendant la crise de la dette européenne et a conseillé aux investisseurs de considérer ces chocs comme des occasions d'acheter des bonnes affaires.

"Ce n'est pas parce qu'il y a des problèmes en Europe - et il y a beaucoup de problèmes en Europe et ils ne vont pas simplement disparaître - que vous ne devez pas acheter d'actions", a déclaré Buffett à la télévision CNBC en 2013.

Le patron de Berkshire a rappelé que son entreprise avait déployé 15,5 milliards de dollars en trois semaines à l'automne 2008, alors que les États-Unis étaient en grande difficulté dans le sillage de la crise financière.

"Ce n'était pas parce qu'il y avait de bonnes nouvelles, c'était parce qu'il y avait de bons prix", a expliqué Buffett. " Si vous croyez que l'Europe va exister, ce dont je suis sûr, et qu'elle aura un énorme pouvoir d'achat.... alors vous regardez vraiment les problèmes comme une opportunité d'achat potentielle."

Point n° 2 - L'histoire ne ment pas

Un investisseur chevronné se rappelle qu'il a acheté sa première action quelques mois après Pearl Harbor, alors que les États-Unis perdaient du terrain dans la Seconde Guerre mondiale.

"Je ne les ai pas achetés parce que je pensais que perdre la guerre était une excellente idée", a-t-il déclaré à CNBC. "Je les ai achetés parce que je pensais que les actions étaient bon marché et que nous finirions par gagner la guerre, et de même en Europe."

Point n° 3 - Une bonne entreprise surmonte toujours une crise

Buffett a souligné qu'il se soucie beaucoup plus de la qualité et de la valorisation d'une entreprise que de son lieu d'implantation.

"Si Coca-Cola $KO était basé à Amsterdam au lieu d'Atlanta, nous serions ravis de l'acheter", a-t-il déclaré. "Nous aimons les bonnes entreprises à bas prix."

M. Buffett a déclaré qu'il était ouvert aux investissements dans le sud de l'Europe, mais qu'une entreprise grecque, italienne ou espagnole devrait surmonter un obstacle plus important pour obtenir son soutien.

"Si je comprends bien l'entreprise, que j'ai confiance et que j'admire la direction et que le prix est correct, nous achèterons là-bas", a-t-il déclaré.

Buffett a tenu des propos similaires lors de l'assemblée annuelle des actionnaires de Berkshire $BRK-A $BRK-B en 2013, lorsqu'on lui a demandé si la crise de la dette souveraine l'empêcherait d'investir dans la zone euro.

"Cela peut créer des opportunités pour nous d'acheter des entreprises", a-t-il déclaré. "Nous aimerions acheter demain une grande entreprise en Europe qui nous plaît et la payer cash."

Point n° 4 - Investir dans ce que vous connaissez bien

Le patron de Berkshire a adopté une position similaire en 2014, lorsqu'il a dit aux investisseurs qu'ils devaient détenir des actions pendant une guerre, et non du cash, de l'or ou du bitcoin.

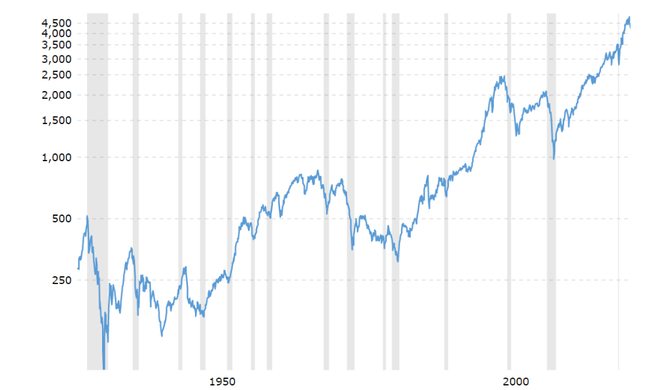

Le graphique montre l'historique du fonds S&P 500.

Entre 1928 et 2019, l'indice boursier américain S&P 500 (et son modèle calculé lorsqu'il n'existait pas) s'est affaibli 26 fois sur 92 années civiles. Environ 72 % des années civiles se sont donc soldées par un bénéfice. En résumé, le marché boursier américain a surtout progressé, mais ce n'est pas une règle. Toutefois, il est réconfortant de savoir que près des trois quarts des dernières années ont été profitables aux actions (en termes nominaux, c'est-à-dire hors inflation).

De plus, il n'est pas inintéressant de constater que dans tous les cas où les actions ont atteint un nouveau record pendant une récession (février 1961, juillet 1980, novembre 1982 et mars 1991), une reprise et une nouvelle phase d'expansion économique se sont produites juste un mois plus tard.

Conclusion

Les indicateurs historiques et Warren Buffett lui-même conseillent aux investisseurs de ne pas se relâcher et d'investir pendant une crise. Les crises apportent une certaine volatilité au marché, mais cela ne signifie qu'une chose pour l'investisseur, des prix bon marché dont peuvent profiter les entreprises, bonnes ou mauvaises. Historiquement, le marché est revenu des récessions pour atteindre des sommets et même, dans de nombreux cas, des sommets personnels. Il n'y a pas d'art d'investir lorsque le monde se porte bien et que nous voyons nos actions constamment dans le vert. L'art et l'excellence en matière d'investissement résident dans le fait qu'un investisseur peut placer de l'argent dans des entreprises à un moment où il ne fera que voir ses entreprises fortes et prometteuses s'effondrer et d'autres chiffres rouges s'ajouter au compte, dans certains cas en quelques semaines ou mois. Qu'est-ce que cela implique ? C'est la crise qui rapportera le plus d'argent et ne l'oubliez pas.

Source.