Alphabet est la société mère du moteur de recherche Google, de YouTube et de nombreuses autres entreprises. Nous utilisons les services de l'entreprise tous les jours, et ils interfèrent avec nos vies à un degré que nous ne pouvons même pas imaginer. C'est l'une des raisons pour lesquelles Alphabet a une capitalisation boursière de deux mille milliards de dollars et est la troisième plus grande entreprise des États-Unis. Il est tout simplement partout. Examinons de plus près ce géant de la bourse, dont les actions vont être divisées cette année. Ce qui pourrait être une excellente opportunité de sélection d'actions.

Lors de la publication de son rapport sur les résultats du quatrième trimestre le 1er février, Alphabet $GOOGL a fait état de revenus stupéfiants de 75 milliards de dollars pour le trimestre et de 257 milliards de dollars pour l'ensemble de l'année. Ces chiffres stupéfiants sont encore plus fous si l'on considère le taux de croissance de 32 % par trimestre et de 41 % d'une année sur l'autre.

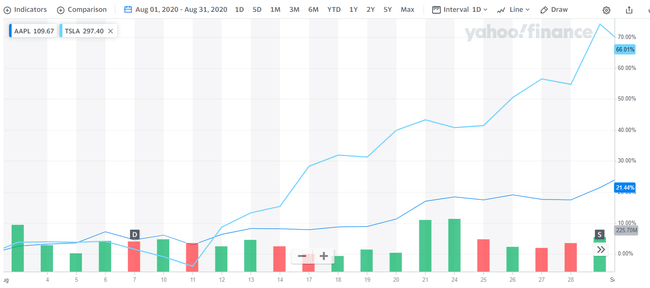

Pourtant, ces résultats fantastiques ont été éclipsés par l'annonce d'un fractionnement des actions à raison de 20 pour 1. Les actions, qui valent près de 2 900 $, commenceront à se négocier à environ 145 $ après le congé du 4 juillet 2022. Bien que les divisions d'actions n'affectent pas les affaires, les actions se portent souvent bien après l'annonce d'une division - il suffit de regarder les résultats de Tesla $TSLA et d'Apple $AAPL au cours du mois d'août 2020 après que chacun ait annoncé une division.

Performances d'Apple et de Tesla lors de la division des actions, source : Yahoo Finance

Malgré ce catalyseur potentiel, je pense qu'il y a trois raisons plus fortes pour lesquelles les investisseurs devraient envisager d'acheter l'action maintenant.

1. Stocks et génération de liquidités

Au 31 décembre 2021, Alphabet disposait d'un montant époustouflant de 139,6 milliards de dollars de liquidités et de titres négociables dans son bilan et de seulement 14,9 milliards de dollars de dettes. Le fait de disposer d'un trésor de guerre permet à Alphabet d'acheter ce qu'il veut. Lors de la conférence téléphonique du quatrième trimestre, le PDG Sundar Pichai a mentionné qu'il étudiait une solution blockchain pour Web3 (qui pourrait alimenter le métavers).

Si Alphabet consacre ne serait-ce que la moitié de ses liquidités à l'acquisition, les investisseurs ne devraient pas s'inquiéter ; Alphabet générera tout simplement davantage l'année prochaine. Jusqu'en 2021, Alphabet a converti 67 milliards de dollars de ses 257 milliards de dollars de recettes en flux de trésorerie disponible. Si elle ne dépense pas l'argent pour des acquisitions, la direction peut racheter plus d'actions - elle a racheté 50 milliards de dollars en 2021. Quelle que soit la décision de la direction, les actions et la génération de liquidités d'Alphabet en font un investissement fantastique.

2. Le "cloud" de Google commence à s'imposer

Dans la bataille pour le leadership de l'informatique en nuage, Google n'a pas encore dépassé l'avance d'Amazon Web Services et de Microsoft Azure. Cependant, Google Cloud est loin d'être un segment terne. Au cours du quatrième trimestre, son chiffre d'affaires trimestriel a augmenté de 45 % par rapport à l'année précédente pour atteindre 5,5 milliards de dollars, et devraitaugmenter de 47 % jusqu'en 2021. Bien que Google Cloud ait encore perdu 890 millions de dollars, une grande partie de cette perte peut être attribuée aux coûts associés à l'expansion de son infrastructure de serveurs - ce qui montre qu'Alphabet n'a pas renoncé à son offre de cloud.

Même si Google Cloud ne dépassera peut-être jamais Azure ou AWS, l'activité enregistrée par Alphabet au cours du quatrième trimestre devrait donner de l'espoir aux investisseurs. Lors de la conférence téléphonique du quatrième trimestre de la société, la direction a déclaré que "le carnet de commandes a augmenté de 70 % pour atteindre 51 milliards de dollars, dont la majeure partie est attribuable à Google Cloud." En outre, elle a enregistré une augmentation de 80 % du volume des transactions et de 65 % des transactions supérieures à un milliard de dollars. Google Cloud prend de l'ampleur et les investisseurs devraient envisager de détenir des actions Alphabet pour cette raison.

Performance de l'action Alphabet sur l'année écoulée, source .

3. Google et YouTube sont les leaders de la catégorie

Alphabet possède deux entreprises dont la part de marché est insensée dans leurs catégories respectives.

| Segment | Part de marché |

|---|---|

| Moteur de recherche Google | 86% |

| YouTube | 76% |

Source des données.

En raison de leur position dominante, les annonceurs dépensent d'importantes sommes d'argent sur ces plateformes.

| Segment | Revenus pour le quatrième trimestre 2021 | Croissance en glissement annuel |

|---|---|---|

| Recherche Google | 43,3 milliards d'euros | 36% |

| Annonces YouTube | 8,6 milliards de dollars | 25% |

Alphabet Source. YOY signifie (d'une année sur l'autre)

Au total, le segment publicitaire d'Alphabet a rapporté 61,2 milliards de dollars et a connu une croissance de 33 % après l'intégration de la division Google Network. Ces chiffres se situent autour de 2020, lorsque le revenu a été supprimé par le COVID, et les chiffres de croissance ne seront pas aussi impressionnants jusqu'en 2022. Cependant, la publicité n'est pas prête de disparaître.

Combinée au segment "Google Other", la division des services a réalisé une marge d'exploitation de 37 % et est restée le seul segment rentable au sein d'Alphabet. Grâce à la publicité, le siège d'Alphabet brille, et en raison de ses deux plateformes publicitaires premium, les investisseurs devraient être confiants quant à l'avenir de ces deux segments.

Alphabet se négocie à un ratio cours/bénéfice attrayant de 26, ce qui n'est pas mal du tout pour une société dont les revenus augmentent de 32 %.

En conclusion

Une autre raison d'acheter l'action peut être l'intérêt et l'investissement d'Alphabet dans la réalité virtuelle, qui est le sujet de cet article : La réalité virtuelle fait monter en flèche ces cinq actions.

Ainsi, même si le prix de cette société est proche de son plus haut historique, l'achat de l'action vaut la peine d'être envisagé.

Avertissement : l'auteur de cette analyse est Keithen Drury, je ne suis pas un investisseur professionnel. Il ne s'agit pas d'une recommandation d'investissement.