Certaines des sociétés les plus recherchées qui offrent leurs actions au public parmi les investisseurs actifs ne sont pas des représentants des FAANG, comme on pourrait s'y attendre, mais des sociétés qui versent des dividendes fréquents (idéalement mensuels). Les investisseurs en dividendes peuvent en quelque sorte digérer les versements trimestriels de dividendes, mais avec les sociétés européennes, ils sont souvent gênés par le fait qu'elles n'en versent qu'une ou deux par an, et généralement de manière incohérente, de sorte que parfois vous ne savez tout simplement pas quand vous pouvez espérer recevoir votre récompense pour avoir détenu l'action. Ce n'est pas un problème avec ces actions.

Cependant, des paiements de dividendes plus fréquents, bien que provenant du même rendement annuel, qui entraînent ensuite la possibilité d'un réinvestissement plus rapide, ou la possibilité de percevoir un revenu passif mois après mois comme si vous travailliez et receviez un salaire, c'est une autre histoire. Et cela semble également très attrayant pour de nombreuses personnes, pour des raisons parfaitement logiques.

Cependant, lorsqu'il s'agit de sociétés qui versent des dividendes mensuels, les pièges et les risques sont nombreux. J'essaie donc d'investir dans ce segment uniquement dans des sociétés que je considère comme intègres ou extrêmement sûres. Cela ne signifie pas nécessairement que je n'investisse que dans des entreprises notées IG(investment grade) - bien que ce soit souhaitable - mais cela signifie que je fais suffisamment de recherches et de diligences avant d'investir.

Néanmoins, je pense qu'il est possible d'avoir une certaine partie d'un portefeuille axé sur des actions avec des paiements de dividendes mensuels. Pour moi, cette proportion est actuellement d'environ 5,5% et ces sociétés représentent près de 7% de mon revenu mensuel total en dividendes. Si je ne cherche pas nécessairement à acheter d'autres sociétés versant des dividendes mensuels, je regarde régulièrement si certaines sont sous-évaluées.

Donc pour cet article, je fais ce qui suit :

- Indiquez/identifiez des sociétés intéressantes versant des dividendes mensuels que je possède ou que je pourrais envisager de posséder.

- Pour montrer s'ils sont actuellement aptes à l'achat ou non.

- Calculez un scénario de portefeuille hypothétique d'environ 50 000 $ investis dans ces entreprises.

Je vais classer les entreprises par ordre alphabétique, et non par attrait. Oh, et je ne citerai aucun fonds - je ne couvrirai que les sociétés cotées individuellement. Alors, allons-y.

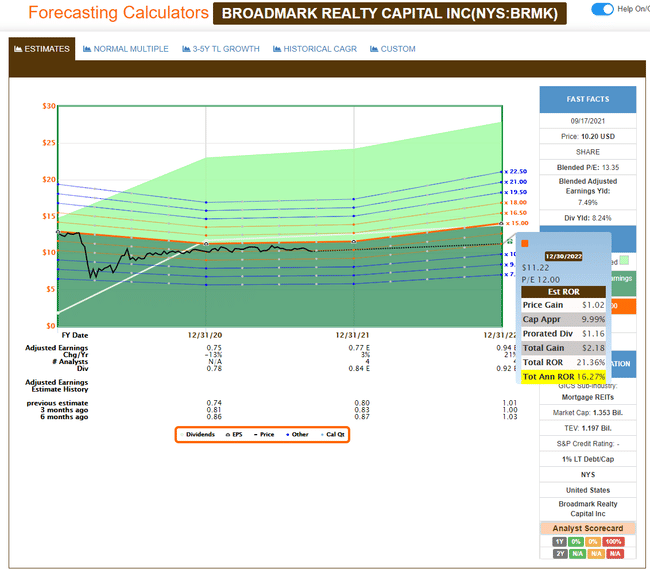

1. Broadmark Realty Capital $BRMK

Rendement actuel du dividende : 8,31%.

Ironiquement, nous allons commencer par la plus risquée des entreprises citées ici, celle qui a la plus petite exposition dans mon portefeuille. Bien que la pandémie ait créé une certaine incertitude sous la forme d'un nombre de défauts de paiement supérieur à la normale, la société dispose d'un historique solide qui montre qu'elle peut gérer ces situations de manière extrêmement efficace.

Je considère Broadmark comme un "BUY" en raison de sa dette quasi nulle (ou en fait complètement nulle), de son excellente gestion, de la forte participation des initiés dans l'action, du rendement élevé et du vent arrière positif actuel dans le secteur - les maisons doivent être construites et $BRMK est dans ce secteur depuis très longtemps. Une crise peut survenir, mais je ne pense pas qu'elle aura un impact majeur sur cette entreprise ou ses activités.

De plus, l'évaluation est juste et toute évaluation à terme stable ou plus élevée nous donne de la croissance ici. Même si la société tombe à environ 12 fois le P/E, votre appréciation potentielle au rendement actuel est de 16,27% par an.

Source.

Cela dit, la société n'a pas de cote de crédit, pas d'historique d'endettement comme beaucoup d'autres sociétés de ce secteur, et un rendement élevé, ce qui suggère un risque plus élevé. Pour cette raison, c'est de loin l'action la plus risquée versant un dividende mensuel que je présente ici - même si je maintiens mon opinion selon laquelle, malgré toutes ces caractéristiques, $BRMK n'est pas vraiment "dangereuse".

Je considère $BRMK comme une bonneentreprise à acheter en dessous de 10,50 $/action et je la possède dans mon portefeuille.

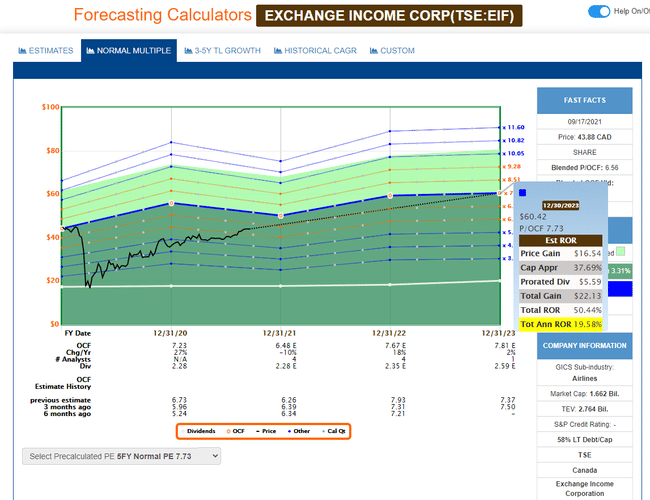

2. Société de revenu de la bourse $EIFZF

Rendement actuel du dividende : 5,29%.

Cette petite entreprise canadienne est l'une de mes préférées, que je suis depuis longtemps. L'entreprise est présente dans l'industrie aérospatiale et maritime canadienne, dans la location et l'entretien d'avions, ainsi que dans la fabrication. Dans l'ensemble, il s'agit simplement d'une grande entreprise avec un excellent management. L'entreprise a très bien géré la pandémie malgré son exposition au secteur de l'aviation, et à l'approche du reste de la période 2021 et 2022, elle est dans une position plus forte qu'auparavant.

Le rendement du dividende de 5,3 % de $EIFZF est très bien couvert pour un ratio de distribution qui n'excède pas 58 %. La société dispose d'un certain nombre d'atouts contre la concurrence potentielle qui la rendent très défensive et résiliente, et son management est très compétent, ce qui constitue la cerise sur le gâteau (à ce sujet, je vous recommande d'approfondir les informations par vous-même et de faire votre propre vérification préalable, vous serez agréablement surpris).

Le$EIFZF se négocie habituellement à environ 7,73X P/OCF (prix par rapport aux flux de trésorerie d'exploitation, ou cours de l'action par rapport aux flux de trésorerie d'exploitation), mais il se négocie actuellement à 6,56X, et n'a pas encore complètement changé. En termes de taille de position, c'est le plus gros payeur de dividendes mensuels que je possède dans mon portefeuille, et je serais heureux d'ajouter des actions supplémentaires. La croissance est encore solide.

Source.

Même si le cours évolue latéralement, la société générera des bénéfices et des dividendes impressionnants, et je m'attends à ce qu'elle augmente son dividende avant toute réduction. Bien qu'il ne bénéficie pas d'une notation de crédit et qu'il ne présente pas la sécurité que certains investisseurs plus conservateurs pourraient souhaiter, je le trouve suffisamment attrayant.

EIF (Canadian Ticker) est un bon achat en dessous de 50 CAD/action à mon avis. Je possède la version canadienne de cette action, et non leticker $EIFZF négocié aux États-Unis sur le marché hors cote.

3. LTC Properties $LTC

Rendement actuel du dividende : 6,97%.

Nous arrivons à la première entreprise que je ne possède pas en ce moment. LTC est une FPI de soins de santé axée sur les maisons de soins infirmiers et les maisons de retraite, et son rendement est légèrement supérieur à celui de Exchange Income mais inférieur à celui de $BRMK. En apparence, l'entreprise est au milieu d'un processus positif de relocation de ses locaux à de nouveaux locataires après quelques problèmes de paiement de loyer par les locataires causés par COVID. Cependant, dès que l'on commence à aller au-delà de la surface de cette entreprise, on découvre des problèmes - et des problèmes très graves. En bref, les données financières ne correspondent plus vraiment à la réalité, même selon des critères prudents.

Les revenus et les flux de trésorerie prévus pour $LTC sont en baisse, et les locataires qui louent les propriétés de la société ne sont plus en mesure de payer leur loyer en totalité. Seuls 86 % des loyers ont été perçus au cours de la période la plus récente. C'est une mauvaise chose dans un environnement où la plupart des FPI perçoivent déjà à nouveau plus de 95 % des loyers auprès des locataires. Avec 14 % de loyers non perçus, le dividende actuel pourrait ne pas être payé, les FFO (flux de trésorerie libres provenant de l'exploitation, une mesure utilisée par les sociétés de REIT) de 2,4 $/action couvrant à peine le dividende. Les fonds provenant de l'exploitation sont déjà inférieurs à ce que les perspectives de la direction suggèrent pour l'entreprise. Si l'on lit entre les lignes, il est très probable qu'une réduction du dividende soit envisagée, ce qui, bien entendu, fera également baisser le cours de l'action.

Certains considèrent que $LTC est bon marché - je ne partage pas ce point de vue. Cependant, au bon prix, je serais prêt à acheter des LTC. Je n'ai relativement aucun problème à acheter quoi que ce soit tant que je peux en dicter les conditions (ou le prix).

Avec cette société, je veux un coussin important sous la forme d'un ratio P/FFO ne dépassant pas 12,5 fois. Cela signifie un prix de l'action inférieur à 30 $/action.

Donc, si le cours de l'action tombe en dessous de 30 $/action, ce qui sera très probablement le cas après une réduction du dividende ou une crise, je serais probablement un acheteur de $LTC avec une bonne croissance et un meilleur rendement couvert. La croissance potentielle estimée serait alors bien supérieure à 15-18% par an.

Je n'ai pas de LTC Properties dans mon portefeuille et je ne l'achèterais pas au-dessus de 30 dollars l'action dans les circonstances actuelles.

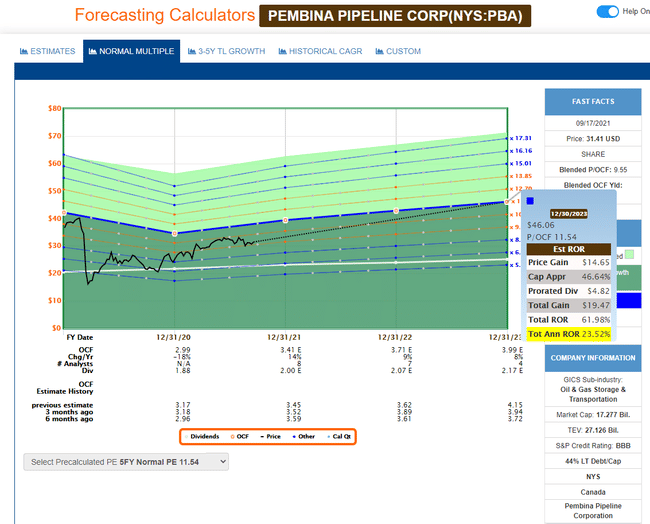

4. Pembina Pipeline Corporation $PBA

Rendement actuel du dividende : 6,48%.

Le premier payeur mensuel avec une notation de qualité d'investissement (IG) sur cette liste est la société canadienne Pembina. Il s'agit d'une grande entreprise qui est aussi actuellement disponible à un prix et une valorisation intéressants. Pembina opère dans le secteur "midstream" et traite le gaz, le pétrole et d'autres produits. Si vous n'êtes pas familier avec le jargon de l'énergie fossile, le terme "midstream" signifie que $PBA ne produit pas ou ne vend pas de pétrole ou de gaz directement aux fournisseurs finaux, mais se spécialise soit dans le traitement de ces produits à l'état brut (ce qui n'est pas le cas ici), soit dans leur transport (ce qui est - comme le suggère le terme "pipeline" dans le nom - le cas ici).

La société a aujourd'hui un rendement de 6,48% payé mensuellement et, comme pour $EIFZF, ce rendement est très bien couvert. La société a une VE (valeur d'entreprise - valeur totale de l'entreprise incluant la dette, les liquidités, etc.) de plus de 38 milliards de dollars et génère un bénéfice EBITDA de 3,4 milliards de dollars par an. Plus de 94% des opérations de $PBA sont basées sur des frais, 77% étant des opérations take-or-pay et 80% de ses contreparties étant notées IG ou plus. La société vise à atteindre un ratio de distribution inférieur à 100 % du flux de trésorerie distribuable provenant des honoraires. Ce taux est actuellement de 75%.

La valorisation de la société est convaincante à 9,55X P/FFO, avec un mouvement de prix uniquement latéral montrant une appréciation potentielle annuelle de 13,17% d'ici 2023 et une croissance annuelle de 23,52% lors d'un retournement à une valorisation de 11,5x P/FFO.

Sans compter la prochaine société qui verse un dividende mensuel, il s'agit traditionnellement de la société la plus sûre de l'ensemble, et celle dans laquelle je suis actuellement le plus investi. Pembina est une grande entreprise dotée d'une excellente gestion et qui a prouvé sa capacité à surmonter les cycles négatifs du marché, malgré la chute du cours de l'action.

J'ai$PBA dans mon portefeuille et je le considère comme un bon achat sur le NYSE à un prix inférieur à $39/action.

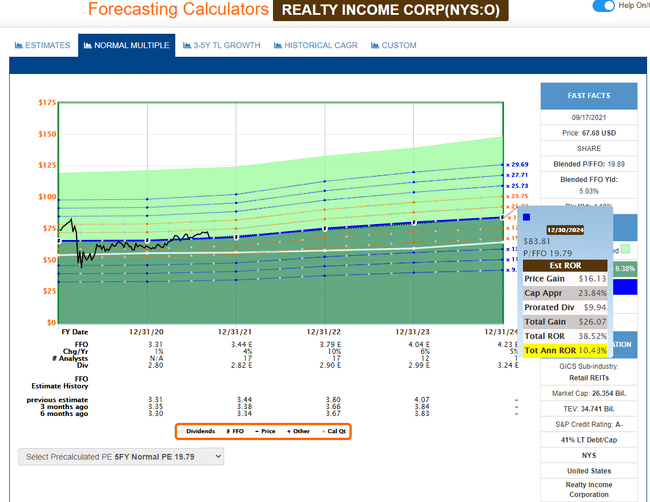

5. Realty Income Corp. $O

Rendement actuel du dividende : 4,21%.

Nous ne pouvons pas mentionner les sociétés à dividendes mensuels sans parler de leur "roi". Et c'est définitivement la réalité. Théoriquement, vous pourriez ignorer toutes les sociétés de cette liste et placer tout votre argent consacré aux investissements en dividendes mensuels dans Realty Income uniquement - honnêtement, personne ne pourrait vous traiter de fou pour faire cela, y compris moi. Bien que je souhaite diversifier davantage ce segment, mon objectif est que Realty Income $O soit de loin le plus important de mes investissements mensuels en dividendes. Il occupe actuellement la deuxième place, juste derrière Exchange Income.

Étant donné qu'il s'agit d'une société notée A, elle se négocie traditionnellement à une prime beaucoup plus élevée que les autres sociétés ici, et vous ne l'obtiendrez pas à un prix outrageusement bas, c'est un élément à prendre en compte. Bien entendu, elle n'a aucun mal à répondre aux attentes en matière de bénéfices et possède de loin le plus grand nombre d'actifs de cette liste.

Le rendement actuel de Realty Income est de 4,2 % - ma règle personnelle est que chaque fois qu'une société rapporte plus de 4 % par an en dividendes, elle mérite d'être considérée. Bien sûr, j'aurais aimé remettre trois fois plus de capitaux au travail pendant la pandémie, car j'ai essentiellement réussi à faire baisser la pandémie avec seulement quelques jours d'erreur. Depuis lors, les rendements ont été impressionnants.

Le$O a tout ce qu'un investisseur peut désirer - la certitude du dividende, une bonne gestion et un taux de croissance solide du dividende. Mais c'est aussi de loin le plus cher du groupe.

Cependant, avec une prime de 19-20x P/FFO, il y a encore un potentiel de croissance de 10,43% par an.

Si vous aviez accès à une énorme quantité de capital, que vous vouliez simplement l'investissement le plus sûr possible et que vous étiez prêt à payer une certaine prime pour cela (c'est-à-dire le scénario de retraite idéal), je dirais que vous devriez placer une partie importante de votre portefeuille dans $O si vous êtes préoccupé par le versement mensuel de dividendes.

En dépit d'un potentiel de croissance relativement faible, cette action offre également le plus haut niveau de sécurité possible. Je considère la société comme un bon achat en dessous de 67 $/action et au-dessus d'un rendement de 4 % du dividende et bien sûr $O dans un portefeuille à part entière.

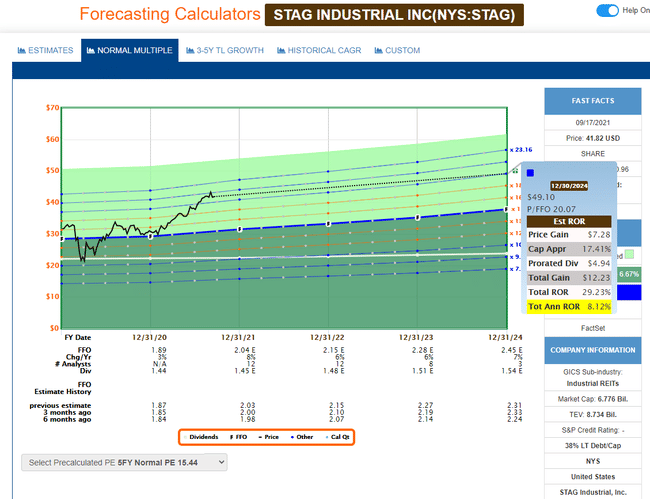

6. STAG Industrial $STAG

Rendement actuel du dividende : 3,51%.

Celui-là fait vraiment mal. Pourquoi ? La raison en est que je détenais une position importante dans $STAG à l'époque où le rendement de la société était supérieur à 7%. C'était l'un de mes premiers investissements américains versant un dividende mensuel. Malheureusement, après un rendement très impressionnant de plus de 100 %, je l'ai vendu et ne l'ai pas racheté depuis.

En regardant le graphique, vous pouvez probablement imaginer ce qui est arrivé à l'entreprise depuis lors 🚀, et son appréciation est devenue ininvestissable pour moi - du moins pour le moment. Le marché exige une prime P/FFO supérieure à celle de Realty Income, même si STAG a moins d'un cinquième de sa taille et n'a pas de notation de crédit. En outre, le rendement du dividende est actuellement inférieur à 3,5 % par an, ce que j'ai également du mal à supporter.

Il n'y a aucune raison concevable d'investir dans STAG à ces multiples, sauf si vous disposez d'informations privilégiées. La croissance est faible, même avec la prime actuelle de l'entreprise.

Vous pouvez parier que lorsque la société s'effondrera, je serai l'un des premiers à acheter l'action - tout ce qui est inférieur à 15 fois le P/FFO est mûr pour l'achat ici, mais nous sommes actuellement très loin de ce niveau et il semble très peu probable que nous y arrivions de sitôt.

Pour cette raison, la société mérite de figurer sur votre liste de surveillance, mais pour l'instant, vous devez rester à l'écart. De manière réaliste, si je détenais encore STAG aujourd'hui, je prendrais probablement une partie des bénéfices et déplacerais le capital ailleurs. STAG se négocie à une valorisation qui ne correspond pas à sa taille ou à ses fondamentaux globaux - du moins pour moi. Il y a quelques années, je l'ai vendu trop tôt et trop bon marché, mais aujourd'hui je ne le considère pas du tout comme trop bon marché.

J'achèterais STAG à un prix maximum d'environ 33-34 $/action, tant que le rendement est également supérieur à 4 %, et je le considérerais comme un investissement à long terme où je devrai attendre un peu plus longtemps pour une appréciation décente. Je n'ai pas actuellement de STAG dans mon portefeuille.

Conclusion

Je trouve que ces 6 sociétés versant des dividendes sont les plus intéressantes du marché et je les suis pour mon propre portefeuille. J'en possède 4 et au bon prix, je serais prêt à posséder théoriquement les 6.

Si je disposais de 50 000 dollars à investir dans des sociétés versant des dividendes mensuels, je les répartirais actuellement comme suit :

| Ticker | Position | Rendement | Dividende annuel |

| $BRMK | 3000 $ | 8,3 % | 249 $ |

| EIFZF | 7000 $ | 5,3 % | 371 $ |

| $PBA | 10 000 $ | 6,5 % | 650 $ |

| $O | 30 000 $ | 4,2 % | 1260 $ |

| Total de deux | 2530 $ | Divi/rendement mensuel | 211 $/5,06 % |

En fonction de votre tolérance au risque, vous pouvez pondérer ces investissements comme vous le souhaitez et obtenir un rendement allant jusqu'à 6 % sans vous lancer dans ce que je considérerais vraiment comme un investissement "trop risqué".

Merci de votre lecture. Que pensez-vous des dividendes mensuels ? Faites-moi savoir dans les commentaires, le cas échéant. 👇

*Ceci n'est pas une recommandation d'investissement, investissez uniquement sur la base de votre propre analyse approfondie. Les actions et les matières premières sont des actifs risqués. Pour chaque titre, j'indique s'il est détenu ou non dans le portefeuille.