Peu d'investisseurs ont un palmarès aussi impressionnant que le PDG de Berkshire Hathaway, Warren Buffett. Depuis qu'il a pris la tête de l'entreprise en 1965, il a créé environ 690 milliards de dollars de valeur pour ses actionnaires et obtenu un rendement total sur les actions de sa société (classe A) (BRK.A) de plus de 3 600 000 % ! Si plusieurs raisons expliquent la réussite de l'Oracle d'Omaha depuis près de six décennies, c'est la concentration de son portefeuille qui est vraiment remarquable. Quels sont les secteurs et les actions qui constituent la base de son portefeuille ?

Combien de secteurs sont optimaux pour l'investissement ? Évidemment, nous nous contenterons de 4.

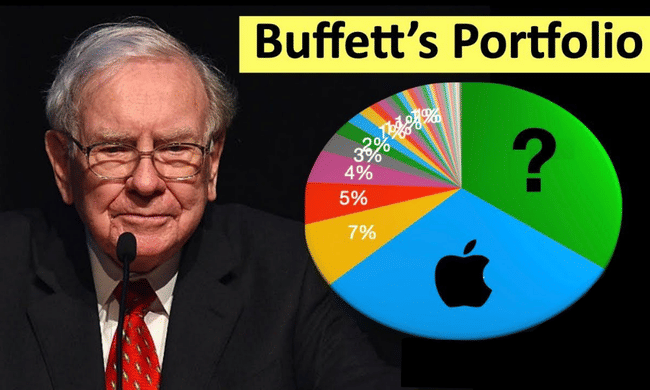

Bien que la société de M. Buffett détienne des participations dans plus de quatre douzaines de titres, 91 % du portefeuille d'investissement de Berkshire Hathaway, d'une valeur de 347,6 milliards de dollars, y compris les participations de New England Asset Management, sont immobilisés dans les quatre secteurs suivants au 1er juin 2022.

Technologies de l'information : 42,43 % des actifs investis.

Étant donné que Warren Buffett n'a jamais été un grand fan des valeurs technologiques, vous serez peut-être surpris d'apprendre que plus de 42 % des actifs de Berkshire (147,3 milliards de dollars) sont investis collectivement dans cinq sociétés de technologie de l'information. En revanche, la grande majorité de ces investissements (135,5 milliards de dollars) appartient à Apple $AAPL.

Buffett a longtemps considéré Apple comme l'un des piliers de Berkshire Hathaway. Elle dispose d'une marque connue, d'une clientèle exceptionnellement fidèle et s'appuie sur sa capacité à innover depuis plus de dix ans pour augmenter progressivement ses ventes et ses bénéfices.

Cependant, l'avenir d'Apple $AAPL est moins axé sur les produits et plus sur les abonnements. Le PDG Tim Cook supervise cette transition, qui devrait permettre de réduire les fluctuations de revenus associées aux cycles de remplacement des produits tous les quelques années. Le fait que les services d'abonnement puissent réaliser des marges d'exploitation nettement plus élevées que les produits traditionnels tels que les smartphones et les ordinateurs portables n'est pas un mal.

Outre Apple, l'autre grand acteur technologique est la société de jeux vidéo Activision Blizzard $ATVI. Lors de la réunion annuelle des actionnaires de Berkshire Hathaway, M. Buffett a clairement indiqué que la position d'Activision, qui vaut actuellement 5,7 milliards de dollars, constitue une opportunité d'arbitrage compte tenu de l'offre de Microsoft d'acheter la société pour 95 dollars par action. Il n'est pas fréquent que l'Oracle d'Omaha et son équipe d'investissement veuillent gagner quelques dollars sur une transaction, mais c'est exactement ce que signifie la position de Berkshire dans Activision.

Secteur financier : 25,86% des actifs investis.

En revanche, le secteur financier est généralement l'endroit préféré de Warren Buffett pour placer l'argent de sa société. Berkshire Hathaway dispose actuellement de 89,8 milliards de dollars (près de 26 % des actifs investis) répartis entre 14 valeurs financières différentes. Notez que ce chiffre ne comprend pas les fonds négociés en bourse.

La plupart des investissements de Berkshire dans les valeurs financières sont liés à Bank of America $BAC et American Express $AXP. Les deux sociétés se classent respectivement aux deuxième et cinquième rangs en termes de valeur marchande, avec un investissement combiné de 63 milliards de dollars dans les deux sociétés.

Il y a d'autres raisons pour lesquelles Buffett aime les valeurs bancaires comme la BAC. Premièrement, les banques sont cycliques et bénéficieront donc de l'expansion naturelle de l'économie américaine à long terme. Bank of America est également la plus sensible aux taux d'intérêt de toutes les grandes banques. Alors que la Réserve fédérale lutte énergiquement contre l'inflation et relève rapidement les taux d'intérêt, aucune grande banque ne connaîtra une augmentation plus importante de ses revenus d'intérêts nets au cours des 12 prochains mois que $BAC.

Parallèlement, American Express est la deuxième société détenue le plus longtemps par Berkshire Hathaway (29 ans). $AXP a le privilège de faire coup double pendant les périodes d'expansion économique. Elle génère des commissions auprès des commerçants en jouant le rôle de processeur, et est en mesure de percevoir des intérêts créditeurs et des commissions auprès de ses titulaires de cartes.

- Bank of America et American Express ont également des programmes étendus en matière de gains en capital. Un moyen facile pour une entreprise rentable et éprouvée de gagner Warren Buffett est de verser des dividendes réguliers et de racheter ses actions ordinaires.

Consommation de base : 11,64% des actifs investis

Le troisième secteur le plus représenté dans le portefeuille de Berkshire Hathaway est celui des biens de consommation de base. Bien que Buffett et son équipe aient investi collectivement un peu plus de 40 milliards de dollars dans cinq sociétés de consommation de base, la pondération de 11,6 % dans ce secteur est la plus faible depuis au moins 21 ans.

- Je soupçonne que les taux d'intérêt historiquement bas sur les prêts ont encouragé Buffett et son équipe à être un peu plus agressifs dans leurs investissements et à éviter les actions de biens de consommation généralement léthargiques de ces dernières années.

Plus de 60 % des 40 milliards de dollars immobilisés dans le secteur des biens de consommation proviennent des 400 millions d'actions du géant des boissons Coca-Cola -KO - que détient la société de Buffett. Coca-Cola est la plus ancienne action détenue par Berkshire (34 ans) et il est peu probable qu'elle soit vendue ou réduite de sitôt.

- Il suffit de regarder les millions de dollars de dividendes versés pour comprendre.

Les voyants d'Omaha ont toujours été attirés par les entreprises dotées de marques fortes, capables d'obtenir de bons résultats dans pratiquement tous les environnements économiques. Coca-Cola a probablement la plus forte reconnaissance de marque de tous les produits de consommation et est présent dans tous les pays sauf trois (Cuba, Corée du Nord et Russie - dans ce dernier cas en raison de l'invasion de l'Ukraine).

Coca-Cola peut également se targuer d'avoir augmenté son dividende annuel de base pendant 60 ans. Sur la base du prix d'achat d'environ 3,25 dollars de l'action Coca-Cola et du versement annuel de base de 1,76 dollar, la société de Buffett obtient un rendement exceptionnel de 54 % par an. Cela suffit à faire le bonheur de Buffett et de son équipe d'investissement.

Énergie : 10,99% des actifs investis

Enfin, Warren Buffett a augmenté la participation de sa société dans les valeurs énergétiques, qui est passée d'un peu plus de 1 % à la fin de 2021 à près de 11 % cinq mois plus tard. Berkshire ne possède que deux actions du secteur de l'énergie, mais a investi un total de 38,1 milliards de dollars dans ce duo.

Tout d'abord, la société pétrolière et gazière intégrée Chevron $CVX, qui représente un peu plus de 28 milliards de dollars d'actifs investis par Berkshire Hathaway. Le devin d'Omaha a investi dans Chevron au cours du premier trimestre, signalant probablement qu'il s'attend à ce que les prix du pétrole et du gaz restent élevés dans un avenir prévisible. L'invasion de l'Ukraine par la Russie, ainsi que le manque d'investissements nationaux dans le pétrole et le gaz pendant la pandémie, pourraient rendre difficile une augmentation significative de l'offre de l'une ou l'autre matière première dans un avenir proche.

Ne négligez pas non plus l'aspect "intégré" des opérations de Chevron. En cas de baisse des prix du pétrole et du gaz naturel, l'entreprise peut compter sur ses activités en milieu de chaîne (c'est-à-dire les pipelines de transport et le stockage) ou en aval (raffineries et usines chimiques) pour se couvrir.

Il y a aussi Occidental Petroleum $OXY, dont la position vaut environ 10,1 milliards de dollars, sur la seule base des 143,2 millions d'actions détenues par Berkshire Hathaway. Notez que cette valeur n'inclut pas les 10 milliards de dollars d'actions privilégiées d'Occidental que la société de Buffett possède également, et qui fournissent un revenu annuel en dividendes de 800 millions de dollars. Comme Chevron, Occidental est bien positionné pour profiter des sommets pluriannuels du pétrole et du gaz.

- À votre avis, quel est le nombre optimal de participations sectorielles dans le portefeuille ?

- Avez-vous une limite fixe ?

- Lorsque vous sélectionnez des actions, regardez-vous également si vous avez déjà plusieurs entreprises d'un secteur donné dans votre portefeuille ?