Le secteur des biens de consommation présente une caractéristique parfaite : les gens auront presque toujours besoin de leurs produits. Cela en fait des paquebots d'une fiabilité inébranlable qui naviguent sur les mers du marché malgré toutes les petites vagues qui auraient fait chavirer d'autres navires depuis longtemps. C'est d'autant plus étrange lorsqu'un tel secteur plonge de plus de 8,5 % alors que le S&P 500 perd moins de 3 %. Ce navire est-il vraiment si sûr ? OUI !

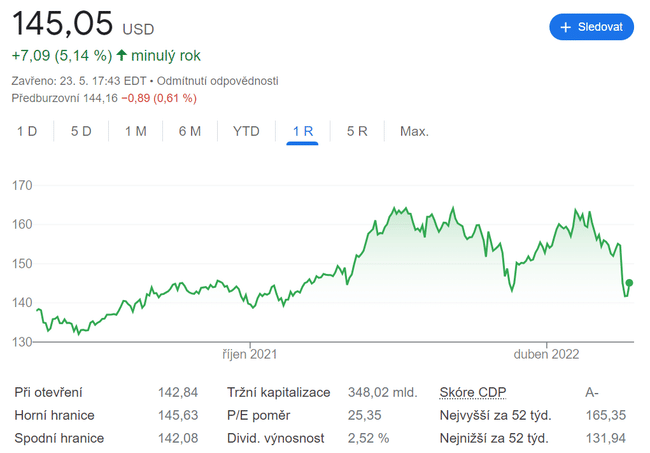

Et dans sa catégorie de titres déjà super stables et inébranlables, c'est $PG qui se distingue.

Lutter contre l'inflation

P&G a le mérite d'avoir réagi rapidement à l'inflation, alors que de nombreuses autres entreprises de biens de consommation de base ont été prises au dépourvu. Même avec cette avance, P&G n'est pas à l'abri de la hausse de l'inflation. La société s'attend désormais à ce que ces effets négatifs réduisent de 3,2 milliards de dollars le bénéfice après impôts de l'exercice 2022 (qui se termine le 30 juin). Cependant, P&G continue d'augmenter ses ventes organiques dans ses 10 catégories de produits et prévoit d'atteindre ses prévisions pour l'ensemble de l'année.

Lorsque vous comparez la gamme de produits de P&G à des entreprises comme Target $TGT, Walmart $WMT et Costco Wholesale, vous constatez rapidement que P&G exploite une entreprise beaucoup plus ciblée, malgré une capitalisation boursière plus importante que Walmart. Un grand nombre des produits vendus par les autres détaillants sont des produits qui sont plus sujets à une baisse de la demande pendant les cycles économiques difficiles. Alors que les consommateurs sont moins susceptibles de réduire leurs dépenses en dentifrice, détergent à lessive, savon ou détergent à vaisselle et autres produits P&G pendant une récession.

Les consommateurs soucieux des coûts sont susceptibles de délaisser les marques plus coûteuses de produits d'hygiène personnelle ou de produits d'entretien ménager au profit des produits P&G en période de récession. Il n'en va pas de même pour l'achat d'un nouveau téléviseur, que les consommateurs sont plus susceptibles de remettre à plus tard en période de récession.

Les résultats de Walmart et de Target ont indiqué que les stocks étaient en hausse et plus élevés que prévu - ce qui suggère que ces entreprises passaient trop de commandes et anticipaient une demande plus élevée que nécessaire. Les détaillants étaient également habitués à des délais plus longs pendant une pandémie et ont donc été contraints de commander de plus grandes quantités de marchandises à l'avance.

Les niveaux de stocks de Target, Walmart et Costco sont beaucoup plus incertains que ceux d'entreprises telles que P&G. Ces entreprises doivent essayer d'anticiper les tendances de consommation, modifier les assortiments et tenter d'augmenter les prix pour lutter contre l'inflation. P&G a une voie plus facile à suivre. Elle peut simplement continuer à faire ce qu'elle fait le mieux : développer ses marques et s'appuyer sur son vaste réseau de détaillants en magasin et en ligne.

P&G, comme Coca-Cola $KO et plusieurs autres sociétés de produits de consommation courante, bénéficie également d'une diversification géographique qui la rend moins vulnérable aux problèmes économiques propres aux États-Unis.

P&G génère un important flux de trésorerie disponible qui permet d'augmenter régulièrement les dividendes et de racheter un nombre record d'actions. Les investisseurs de P&G bénéficient des dividendes car ils fournissent un revenu passif sans avoir à vendre d'actions. Et les rachats d'actions réduisent le nombre d'actions en circulation et entraînent une augmentation du bénéfice par action, faisant de P&G une meilleure valeur pour les actionnaires en général.

Peu d'entreprises sont aussi dominantes ou aussi fiables dans leur secteur que Procter & Gamble. La croissance organique du chiffre d'affaires de l'entreprise est impressionnante dans son secteur, surtout si l'on considère l'ampleur de P&G. P&G a payé et augmenté son dividende pendant 66 années consécutives et peut soutenir de nombreuses augmentations futures du dividende grâce au flux de trésorerie disponible. Avec un rendement du dividende de 2,6 %, P&G semble être un bon achat pour les investisseurs qui préfèrent la préservation du capital et le revenu à la croissance.

Lentement et régulièrement mes amis 😇

Avertissement :ceci n'est en aucun cas une recommandation d'investissement. Il s'agit purement d'un résumé et d'une analyse de ma part, basés sur des données provenant d'Internet et de quelques autres analyses. Investir sur les marchés financiers est risqué et chacun doit investir en fonction de ses propres décisions. Je ne suis qu'un amateur qui partage ses opinions.