Les deux entreprises analysées opèrent dans un secteur très intéressant et certainement prometteur pour l'avenir. La première est une plateforme de premier plan pour la création de contenu 3D interactif en temps réel et la seconde rationalise les transactions immobilières pour les acheteurs, les vendeurs et les propriétaires.

Les analystes de Wall Street prévoient une très belle croissance de la valeur des actions de ces entreprises.

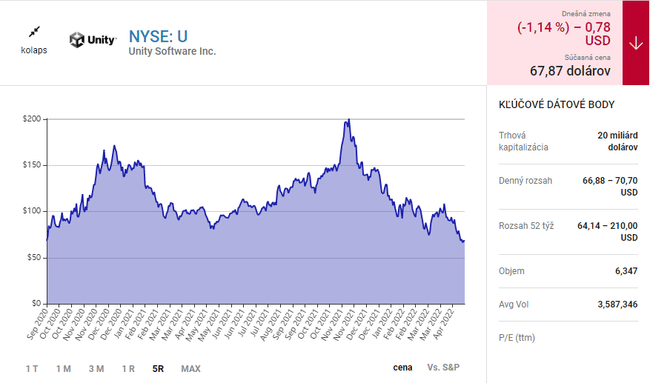

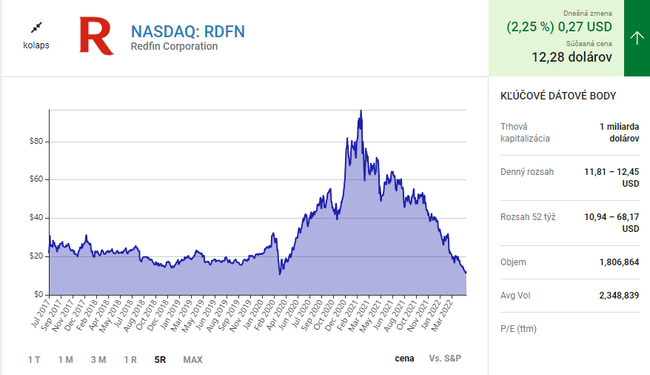

L'analyste J. Parker Lane de Stifel Financial a un objectif de prix de 150 $ sur Unity Software $U, ce qui implique une hausse de 126%. De même, l'analyste John Egbert de Stifel a un objectif de cours de 36 $ pour Redfin (RDFN), ce qui implique une hausse de 223 %. Compte tenu de la conviction de ces analystes, examinons de plus près ces deux actions.

1. Unity Software $U

Unity est spécialisé dans la fourniture d'un progiciel qui permet aux utilisateurs de créer du contenu 3D interactif en temps réel, le genre de contenu immersif qui répond instantanément aux entrées de l'utilisateur. L'entreprise divise sa plate-forme en deux segments : Create Solutions et Operate Solutions. Le premier est un outil de développement logiciel qui permet aux clients de créer et de déployer du contenu sur plus de 20 plateformes (par exemple, iOS, Android, consoles de jeux). Et cette dernière comprend une suite d'outils qui aident les développeurs à faire participer les utilisateurs et à monétiser leur contenu par le biais de la publicité numérique et des achats in-app.

L'étendue de la plate-forme Unity a permis de gagner des clients dans de nombreux secteurs, notamment l'architecture, la vente au détail et le cinéma. Mais son moteur de développement facile à utiliser en a fait une force dominante dans l'industrie du jeu. Au quatrième trimestre, plus de 70 % des 1 000 premiers jeux mobiles étaient réalisés avec Unity, et 3,9 milliards d'utilisateurs actifs mensuels consommaient du contenu créé ou hébergé sur sa plateforme, soit environ la moitié de la population mondiale. Mieux encore, Unity est également le principal outil de développement de contenu pour les applications de réalité augmentée et virtuelle, ce qui signifie qu'il est bien placé pour devenir un acteur clé du métavers, qui représente plusieurs milliards de dollars.

Source : fool.com

Unity a fait état d'un flux de trésorerie disponible négatif de 153 millions de dollars, mais la société investit agressivement dans la croissance, ce qui semble être une décision intelligente compte tenu de son opportunité de marché de 45 milliards de dollars. Unity pourrait-elle atteindre un prix de 150 dollars dans les 12 prochains mois ? C'est certainement possible, mais l'incertitude macroéconomique pourrait entraîner une baisse des dépenses de consommation et des budgets publicitaires, ce qui serait un vent contraire pour Unity. C'est pourquoi cette action de croissance doit être considérée comme un investissement à long terme.

2. Redfin $RDFN

Redfin est une société de courtage immobilier résidentiel. Sa plateforme met en relation les acheteurs et les vendeurs de maisons avec des agents et aide les consommateurs à trouver des propriétés à louer. En complément de son activité principale de courtage, Redfin accorde des prêts hypothécaires et fournit des services de titres et de règlement. La société achète également des maisons directement (iBuying) et les revend par l'intermédiaire de RedfinNow, ce qui permet aux vendeurs de bénéficier d'une offre en espèces et d'une date de clôture flexible.

Dans une agence de courtage classique, les vendeurs de maisons paient à leur agent une commission allant de 2,5 % à 3 %. Cependant, Redfin traite ses agents plus comme des employés que comme des entrepreneurs, ce qui lui permet de facturer une commission plus faible de 1 % à 1,5 %. Redfin reverse également une partie de sa commission aux acheteurs. Cette proposition de valeur a fait de l'entreprise un acteur clé de l'immobilier résidentiel. En fait, Redfin est le site de courtage le plus visité sur le web, et la société a gagné 1,17 % de part de marché dans l'immobilier résidentiel l'année dernière.

Source.

D'un point de vue financier, les résultats récents de Redfin ont été quelque peu mitigés. Le nombre moyen de visiteurs mensuels a augmenté de 10 % pour atteindre 47 millions en 2021 et le bénéfice brut a bondi de 74 % pour atteindre 404 millions de dollars. Ce pic de croissance est dû en grande partie à l'acquisition de RentPath pour 608 millions de dollars sur le marché de la location. Cependant, la perte GAAP de Redfin s'est élargie à 1,12 $ par action et la société a généré un flux de trésorerie disponible négatif de 329 millions de dollars.

L'action Redfin pourrait-elle atteindre 36 dollars dans les 12 prochains mois ? Peut-être, mais il faudrait vraiment impressionner Wall Street avec de solides résultats trimestriels, ce qui semble peu probable dans l'environnement macroéconomique actuel. Les taux d'intérêt hypothécaires augmentent et les ventes de logements existants aux États-Unis devraient chuter de 9 % cette année, selon la National Association of Realtors. Pour cette raison, Redfin doit être considéré comme un investissement à long terme.

En conclusion, je dirai que ces sociétés appartiennent effectivement à des secteurs prometteurs, mais que je les intégrerais dans un portefeuille à long terme plutôt que dans une activité à court terme, car la situation macroéconomique n'est pas claire et peut affecter considérablement ces sociétés.

DISCLAYMER : Ceci n'est pas un conseil en investissement, juste l'analyse d'un investisseur particulier.