2 actions de moins de 70 $ que vous pouvez acheter et ne jamais vendre

Parfois, vous souhaitez disposer d'un élément stable dans votre portefeuille, qui vous soutiendra même dans les pires moments. Si elle verse un dividende depuis plusieurs décennies, c'est un excellent choix pour ceux qui veulent se diversifier, qui ne veulent pas prendre de risques inutiles et qui ne visent pas une croissance de 50 % chaque année.

1) La société Coca-Cola ($KO)

L'action préférée de Warren Buffett n'a pas besoin d'être présentée. Il s'agit de l'une des plus grandes entreprises qui produit non seulement la célèbre boisson Coca-Cola, mais qui possède également des marques telles que Fanta, Sprite, Nestea et Cappy.

Elle fait partie du portefeuille de Buffett depuis plusieurs décennies et l'a rendu riche au cours de cette période. Berkshire détient une participation d'une valeur de 24 milliards de dollars, soit la troisième plus grande participation de Buffett dans son portefeuille.

Dans le monde d'aujourd'hui, Coca-Cola peut compter sur une clientèle toujours plus nombreuse. Ses produits sont omniprésents , des restaurants aux distributeurs automatiques en passant par les stands de nourriture. Récemment, l'entreprise a dû augmenter les prix de ses produits en raison de l'inflation, mais elle n'a pas connu de baisse de la demande .

Cela montre non seulement l' incroyable force de la marque, mais aussi que les gens se sont habitués à ces produits au fil des ans et les considèrent comme leur pain quotidien. Buffett lui-même est connu pour prendre un Coca tous les matins.

Aujourd'hui, l'entreprise est l'une des plus grandes au monde. Avec un chiffre d'affaires annuel de 43 milliards de dollars, ce mastodonte a récemment vu le cours de son action atteindre de nouveaux sommets.

La société n'embouteille pas la plupart de ses produits ; elle vend des concentrés aux embouteilleurs, ce qui fait de Coca-Cola une entreprise qui n'a pas besoin de beaucoup d'argent pour fonctionner. Cela lui permet de reverser une grande partie de ses bénéfices annuels aux actionnaires. L'entreprise a versé etaugmenté son dividende pendant 61 années consécutives.

Les analystes estiment le cours à terme à 70 dollars, soit une hausse de 17 % par rapport au cours actuel.

Aujourd'hui, l'action se négocie à environ 60 dollars l'unité, ce qui donne aux investisseurs un rendement du dividende de 3 %. Les analystes pensent que l'entreprise gagnera 2,61 dollars par action en 2023 et que ses bénéfices augmenteront en moyenne de 7 % par an au cours des trois à cinq prochaines années. Le ratio cours/bénéfice (P/E) est de 23, ce qui représente une petite prime pour une entreprise aussi performante.

2) Enbridge ($ENB)

Enbridge est l'une des plus grandes sociétés énergétiques d'Amérique du Nord. Elle opère dans le transport, la distribution et la production d'énergie, principalement sous forme de pétrole brut, de gaz naturel liquéfié et d'énergie renouvelable. Elle fournit à ses clients des infrastructures pour le transport de leurs produits.

La société exploite un vaste réseau de pipelines qui transportent du pétrole brut, des liquides de gaz naturel et des liquides de gaz naturel à travers le Canada et les États-Unis. La société a également des intérêts dans les énergies renouvelables telles que l'énergie solaire, l'énergie éolienne et la bioénergie.

Ses gazoducs transportent environ 20 % de tout le gaz en Amérique. Enbridge possède également Enbridge Gas, la plus grande société gazière d'Amérique du Nord en termes de volume. L'entreprise dispose d'une base croissante de sources d'énergie renouvelable, notamment solaire, éolienne, géothermique et de traitement des eaux usées. Dans l'ensemble, Enbridge génère plus de 38 milliards de dollars de revenus annuels.

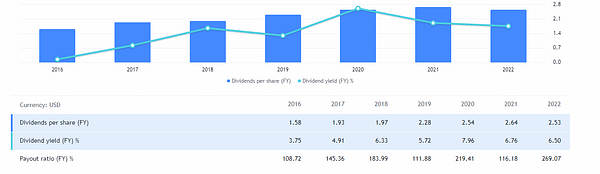

L'entreprise a versé et augmenté son dividende pendant 27 années consécutives. Le rendement du dividende est de 7,35 % au cours actuel de l'action (35,61 dollars). Alors que le secteur de l'énergie peut être sensible aux fluctuations économiques, une société comme Enbridge est plutôt une route à péage pour les ressources énergétiques. Elle n'est pas aussi sensible aux prix des marchés des matières premières, ce qui a permis à Enbridge de continuer à augmenter ses paiements au cours des trois dernières décennies malgré les fluctuations occasionnelles des prix.

La direction investit 17 milliards de dollars entre 2023 et 2025 dans des projets qui renforcent tous les aspects de son activité, y compris les énergies renouvelables. En conséquence, la direction estime qu'Enbridge pourrait augmenter ses bénéfices de 5 % par an après 2025.

Chacune de ces entreprises est intéressante à sa manière et il n'est pas inutile de s'y intéresser de plus près. J'ai $KO dans mon portefeuille et je ne peux pas m'en passer. Je suis sûr qu'il y a beaucoup d'investisseurs parmi vous qui possèdent des actions Coca-Cola. C'est un classique tellement connu, mais je suis plus curieux de savoir si vous connaissiez $ENB et si quelqu'un l'a dans son portefeuille. Le rendement du dividende est également très intéressant et le graphique montre une belle stabilité. Ne vous attendez pas à de grandes fluctuations comme pour les petites entreprises technologiques. Il s'agit d'un café un peu différent.

Il ne s'agit pas d'un conseil financier. Je fournis des données accessibles au public et je partage mes opinions sur la manière dont je me comporterais dans des situations données. Investir est risqué et chacun est responsable de ses décisions.