La semaine dernière, le nouveau compte d'épargne d'Apple a récolté près d'un milliard de dollars en quatre jours. Robinhood a immédiatement réagi en augmentant le taux d'intérêt de son compte d'épargne. Alors que les banques traditionnelles sont en difficulté, ces géants réalisent de solides bénéfices. Grâce à leurs applications mobiles et à leur portée considérable, les géants de la technologie peuvent offrir des rendements irrésistibles et attirer les clients des banques. Mais pour les banques, il s'agit d'une menace existentielle ! La bataille pour les dépôts ne fait que commencer.

Lapoussée continue d'Apple $AAPL dans les services financiers pourrait poser des problèmes aux banques régionales qui luttent pour conserver leurs dépôts dans le contexte des récents problèmes du système bancaire et de la hausse des taux d'intérêt.

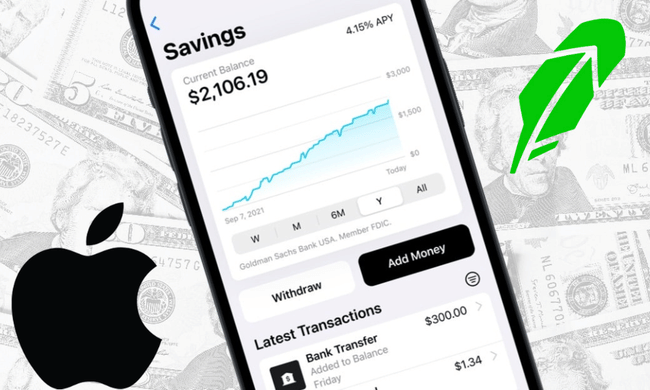

Le mois dernier, Apple a lancé son propre compte d'épargne qui permet aux utilisateurs de l'Apple Card de déposer leurs fonds sur un compte d'épargne Goldman Sachs offrant un taux d'intérêt annuel de 4,15 %. L'attente de ce produit n'a fait que croître depuis son annonce en octobre.

Mais Apple n'est pas la seule entreprise technologique à proposer des moyens peu conventionnels d'épargner et de gagner de l'argent. Le courtier en ligne Robinhood $HOOD a relevé jeudi les taux de son compte d'épargne à 4,65 % par an.

Ces dernières semaines, certaines personnes ont commencé à hésiter à déposer de l'argent dans les banques américaines, les fondamentaux du système bancaire s'étant récemment révélés les plus faibles depuis la crise financière mondiale. Et nous savons tous comment le dire : La plus grande vulnérabilité d'une banque est la perte de confiance.

Le moment choisi par Apple s'est donc avéré parfait. La confiance des consommateurs dans la marque est inégalée. Les gens recherchent activement les meilleurs comptes d'épargne à taux d'intérêt élevé, et la nouvelle option de compte d'épargne d'Apple a attiré près d'un milliard de dollars de dépôts au cours des quatre premiers jours ; 400 millions de dollars le premier jour !

Depuis le mois de mars, les inquiétudes concernant les pertes non réalisées sur les bilans des banques régionales et de taille moyenne ont provoqué une fuite des dépôts dans bon nombre de ces banques. Dans un contexte marqué par la faillite de trois banques régionales et le rachat de Credit Suisse, vieille de 166 ans, par son concurrent suisse UBS, les dépôts médians ont chuté de 3 % et de 2 % dans neuf grandes banques régionales et 23 banques de taille moyenne recensées par Wedbush Securities.

L'incertitude autour des banques régionales persiste. Les actions de banques telles que PacWest $PACW, Western Alliance Bancorporation $WAL et Zions Bancorp $ZION ont chuté de façon spectaculaire depuis le début de l'année.

Dans le même temps, l'initiative d'Apple s'appuie sur la fonctionnalité Apple Pay de 2014. Elle a été suivie par Apple Cash en 2017 et Apple Card en 2019, puis, plus tôt cette année, Apple a introduit Apple Pay Later, une fonctionnalité qui offre des prêts.

Selon les normes traditionnelles, Apple n'est pas une banque. Mais elle commence à y ressembler. Apple croit en la valeur de la propriété de la relation entre les consommateurs et les détaillants. Et grâce à la portée de l'iPhone, elle dispose de l'infrastructure nécessaire. Après tout, pour obtenir un compte d'épargne Apple, il faut un compte Apple Card, ce qui signifie qu'il faut un iPhone. Il y a plus de 2 milliards d'iPhones sur le marché, et les utilisateurs touchent leur appareil en moyenne 2 617 fois par jour.

Les taux d'intérêt actuellement proposés par Apple et Robinhood dépassent de loin ceux de la plupart des banques traditionnelles. En avril, les comptes d'épargne américains n'ont rapporté en moyenne que 0,39 %, selon les données de la Federal Deposit Insurance Corporation (FDIC).

Certains déposants peuvent craindre que les nouveaux comptes n'offrent pas la même protection réglementaire des dépôts que les comptes bancaires assurés par la FDIC. C'est le cas des soldes PayPal et Venmo, bien que la FDIC protège les soldes de ces comptes qui proviennent de dépôts directs par le biais de paiements ou de prestations gouvernementales.

Comme Goldman Sachs gère les comptes d'Apple, les dépôts allant jusqu'à 250 000 dollars sur ces comptes bénéficient de la protection de la FDIC, comme c'est le cas pour les banques, ce qui est essentiel.

Il convient de noter que la FDIC a également assuré les dépôts de trois banques qui ont récemment fait faillite et de banques régionales et de taille moyenne qui souffrent actuellement d'une baisse des dépôts. Cependant, les comptes qui dépassent la couverture maximale de la FDIC, les banques régionales et moyennes étudiées par Wedbush ont une médiane de seulement 57% et 69% de leurs dépôts totaux assurés, respectivement.

C'est sur cette base et sur cette information que l'on peut dire qu'Apple a lancé son produit sur le marché au meilleur moment possible, alors que l'incertitude règne dans le secteur bancaire. C'est une initiative brillante, mais elle risque d'accroître considérablement l'incertitude dans le secteur bancaire si les gens transfèrent leur argent des banques vers Apple ou Robinhood.

- Qu'en pensez-vous ? 🤔

Veuillez noter qu'il ne s'agit pas d'un conseil financier.