De nombreux investisseurs pensent avoir manqué le train avec le secteur pétrolier en fonction de la crise ukrainienne. Le secteur de l'énergie et du pétrole en général connaît une croissance robuste. De nombreuses actions pétrolières semblent très chères et prendre une position au sommet n'aurait pas de sens. Cependant, nous avons une autre mini-catégorie qui entre dans le groupe : les compagnies pétrolières qui continueront à prospérer et à faire des bénéfices une fois la crise passée.

Les prix du pétrole peuvent fluctuer de manière très importante. Cela a certainement été le cas ces dernières années. Le pétrole est passé d'une situation négative pendant les premiers jours de la pandémie à une situation à trois chiffres après l'invasion russe de l'Ukraine.

Cette volatilité peut éloigner les investisseurs des valeurs pétrolières. Cependant, certaines actions pétrolières peuvent prospérer au milieu de toute cette volatilité et tranquillement même après la fin de la crise.

Voici trois excellentes actions pétrolières que vous pouvez détenir et dont vous pouvez tirer profit à long terme :

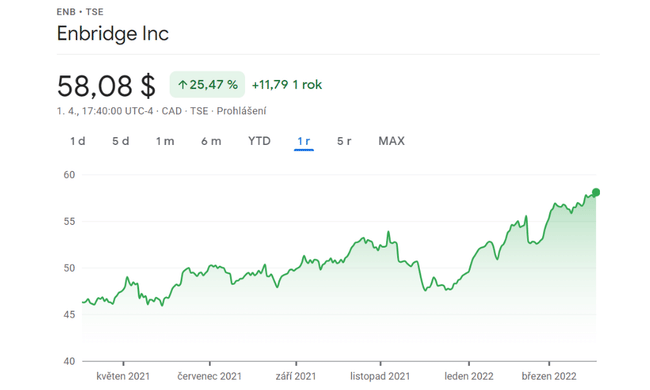

Enbridge $ENB

Au cours de l'année dernière, la société a connu une croissance de plus de 25 %, ce qui est un rendement plutôt décent, qu'en pensez-vous ?

Enbridge $ENB exploite le plus grand système de transport de pétrole brut au monde. La société canadienne de pipelines transporte 30 % de tout le pétrole brut produit en Amérique du Nord. En outre, elle exploite des installations de transport, de distribution et de stockage de gaz naturel et possède une entreprise d'énergie renouvelable.

L'accent mis par Enbridge $ENB sur l'exploitation d'infrastructures énergétiques la protège des fluctuations du prix du pétrole. L'entreprise tire 98 % de ses revenus de contrats stables fondés sur le coût des services et les honoraires, ce qui lui assure un flux de trésorerie prévisible dans tous les cycles du marché.

La société a également une longue histoire de croissance régulière. Enbridge (ENB) prévoit actuellement d'augmenter son flux de trésorerie par action de 5 à 7 % par an jusqu'en 2024 au moins. Elle dispose d'un important carnet de commandes de projets d'expansion pour soutenir la croissance, y compris de nouvelles extensions d'oléoducs et de gazoducs et des projets d'énergie renouvelable. Enbridge $ENB dispose de la souplesse financière nécessaire pour financer ces investissements grâce à son solide bilan et à son ratio dividendes/bénéfice raisonnable.

Cette combinaison d'un profil financier solide et d'un flux de trésorerie en croissance constante devrait permettre à Enbridge $ENB de continuer à faire croître son dividende avec un rendement de 5,8%. La société pipelinière a augmenté son versement pendant 27 années consécutives.

Le dividende attrayant d'Enbridge $ENB et ses perspectives de croissance visibles devraient l'aider à continuer d'accroître la valeur pour les actionnaires dans les années à venir. Cela en fait une excellente action pétrolière à détenir dans ce qui continuera probablement à être une période volatile pour les prix du pétrole.

Magellan Midstream Partners $MMP

La société ne vous surprendra pas avec une croissance énorme, mais l'énorme dividende de 8,3% peut vous surprendre.

Dans le cas de Magellan Midstream Partners $MMP, investissez principalement dans le pétrole. Environ 30 % de la marge d'exploitation de la société en commandite principale provient du transport du pétrole, et le reste est lié aux produits raffinés, qui sont essentiellement les choses que le pétrole transforme (comme l'essence et le carburant pour avion, entre autres). Mais la véritable clé est que la grande majorité de ses revenus est liée à l'exploitation de ses actifs, et non au prix du pétrole. Le grand problème est donc la demande, et non les prix des produits de base.

Le dividende a augmenté chaque année depuis le premier appel public à l'épargne (IPO) de Magellan, qui s'est élevé à $MMP en 2001. Il s'agit d'une série de plus de 20 ans, même pendant la période de la pandémie de 2020, lorsque les prix du pétrole ont chuté en raison d'une demande de carburant relativement faible. En d'autres termes, Magellan $MMP a pris ce coup relativement rapidement.

Une grande partie de la force de (MLP) provient de son bilan. Le ratio dette/bénéfice avant intérêts, impôts, dépréciation et amortissement (EBITDA) de Magellan $MMP est d'environ 3,6 fois. Ce chiffre se situe dans la partie inférieure du groupe de référence du secteur intermédiaire, où Magellan se situe toujours. Cette position fiscale conservatrice donne à la direction une marge de manœuvre dans les périodes difficiles. Et cela devrait inciter même les investisseurs les plus réticents au risque à monter à bord de ce nom du marché intermédiaire lié au pétrole.

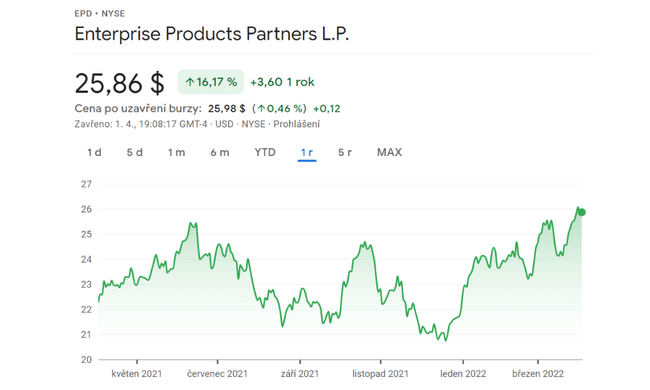

Enterprise Products Partners $EPD

La société a beaucoup souffert pendant la pandémie, mais cette chute brutale a déjà été effacée et la société enregistre un gain d'un peu moins de 80 % au deuxième semestre 2020.

Deux facteurs font d'Enterprise Products Partners (EPD) le type d'action que tout investisseur dans le secteur du pétrole et du gaz souhaite posséder, quelle que soit l'évolution des prix du pétrole. C'est l'une des plus grandes sociétés d'énergie du secteur intermédiaire en Amérique du Nord et elle a une longue histoire d'augmentation de son dividende, qui est de 7,2 %.

En tant que société de taille moyenne, Enterprise Products Partners perçoit des redevances de $EPD sur le gaz naturel, le pétrole brut, les produits pétrochimiques et les produits raffinés, qui ont tous des utilisations finales importantes dans plusieurs industries, dont certaines sont essentielles à la vie quotidienne. La société reçoit ces redevances en vertu de contrats à long terme. Ainsi, que les prix du pétrole baissent ou augmentent, Enterprise Products Partners $EPDfonctionne souvent comme d'habitude et continue à générer des flux de trésorerie stables.

C'est aussi pourquoi vous pouvez compter sur cette action pour vous procurer un revenu passif décent au fil du temps. En fait, Enterprise Products Partners $EPD a augmenté ses dividendes chaque année pendant 23 années consécutives.

Enterprise Products Partners $EPD a récemment avancé dans le bassin du Midland, qui fait partie du bassin permien, avec l'acquisition de Navitas Midstream Partners et de ses actifs de gaz naturel, et avait 2,2 milliards de dollars de projets en cours de construction à la fin de 2021. Il s'agit d'une forte croissance et, avec un dividende de 7,2 %, Enterprise Products Partners est une excellente action pétrolière.

Notez qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.