De nos jours, de plus en plus d'investisseurs aiment les actions à dividendes. Ils ont prouvé qu'ils constituaient une défense efficace en période de crise et de récession. Comme les perspectives des analystes, des gestionnaires de portefeuille et de diverses autres personnalités du monde de l'investissement ne sont pas exactement roses, nous vous présentons aujourd'hui 2 actions qui vous offriront un rendement en dividendes de plus de 7%.

Il y a beaucoup de sociétés intéressantes sur le marché boursier ces jours-ci, mais comme j'aime les dividendes, nous allons aujourd'hui nous pencher sur deux sociétés de dividendes que certains analystes de Wall Street considèrent comme de bons choix pour les investisseurs. Est-ce vraiment le cas ?

Enterprise Products Partners $EPD

Voici une société énergétique qui exploite un vaste réseau de divers pipelines pour le transport du pétrole et du gaz naturel, ou ceux transportant d'autres produits raffinés. Son réseau assure la connectivité entre les puits et les clients.

Outre le transport par pipeline, l'entreprise assure également le transport terrestre sous la forme de pétroliers, de navires et de chemins de fer. La société possède également un réseau de raffineries et de diverses usines de traitement. La majeure partie de ce réseau est répartie à terre, au Texas. Mais ce qui est important pour nous, investisseurs en dividendes, c'est que cette société offre actuellement un rendement en dividendes de plus de 7 %.

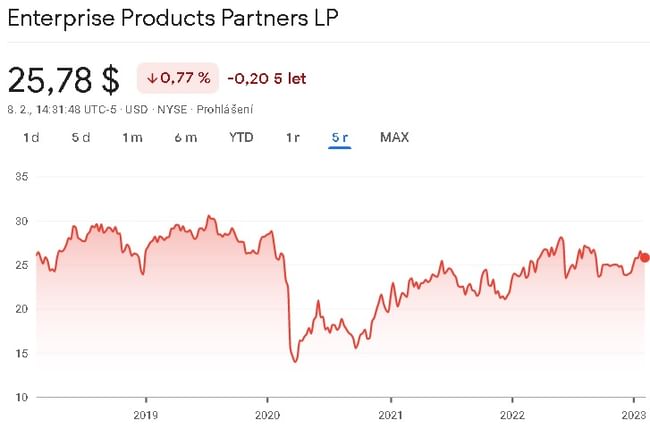

Si l'on examine les chiffres de l'entreprise, on constate d'emblée que les revenus ont diminué au cours des cinq dernières années, d'environ 29 % par an en moyenne. L'année 2021 a été relativement fructueuse pour l'entreprise, qui a vu son chiffre d'affaires augmenter pour la première fois en 5 ans. Le bénéfice net a ensuite plus ou moins stagné au cours des 5 dernières années, oscillant entre 4 et 5 milliards de dollars environ.

Mais qu'en est-il de 2022 ? L'entreprise a réussi à générer environ 58 milliards de dollars de revenus, ce qui représente une augmentation d'environ 40 % en glissement annuel. Quant au bénéfice net, l'entreprise a généré un bénéfice net d'environ 5,5 milliards de dollars en 2022, ce qui représente une augmentation d'un peu moins de 19 % en glissement annuel. En bref, l'entreprise a principalement bénéficié des prix élevés de l'énergie en 2022. L'année 2022 a donc été une année fructueuse pour l'entreprise.

À court terme, le bilan de l'entreprise semble très stable. Dans une perspective à long terme, le bilan n'est pas extraordinaire, mais il reste assez stable à mon avis. Lorsque j'ai calculé la valeur de l'actif net du passif, j'ai obtenu une valeur d'actif net par action d'environ 12 $.

Si nous examinons le tableau des flux de trésorerie, nous constatons que la société a eu des flux de trésorerie d'exploitation en légère baisse jusqu'en 2021. En 2021 et 2022, l'entreprise a connu une augmentation rapide de son flux de trésorerie disponible, qui est passé d'environ 6,5 milliards de dollars à environ 8,5 milliards de dollars en 2021. L'entreprise a réussi à maintenir les dépenses d'investissement plus ou moins stables au cours des 5 dernières années. En ce qui concerne le flux de trésorerie disponible, il a augmenté au cours des cinq dernières années, avec une moyenne d'environ 45 % par an. Il faut toutefois se méfier car la société a connu ces dernières années plusieurs accidents sous forme d'incendies ou, par exemple, d'explosions lors de la réparation de ses oléoducs et gazoducs. Ces éléments peuvent se traduire par des dépenses d'investissement en cas d'accident majeur, et vous devez tenir compte du fait que la plupart du temps, au minimum, quelqu'un sera blessé ou, Dieu nous en préserve, mourra dans ces accidents. Cela peut coûter à l'entreprise des frais de compensation supplémentaires.

Quant au dividende, il n'est pas régulièrement couvert par le cash-flow libre. La première fois que la société a eu un ratio de paiement décent, c'était en 2021, lorsque le ratio de paiement à partir du flux de trésorerie disponible était d'environ 50 %. Au cours des années précédentes, la société n'avait jamais vu ses paiements de dividendes couverts par le flux de trésorerie disponible.

Et qu'est-ce qu'un analyste de TD Securities a à dire sur cette entreprise ?

Nous pensons que les parts d'EPD offrent une combinaison de croissance de la valeur et de distribution avec un profil de risque modéré, étant donné la base d'actifs intégrés bien positionnée de la société, sa connectivité et son échelle. l'autorité et l'expertise. Nous prévoyons une certaine expansion des valorisations, car les investisseurs reconnaissent les opportunités de croissance à long terme que présente EPD avec ses exportations d'hydrocarbures vers les marchés en croissance, sa transition vers un avenir énergétique à faible émission de carbone et l'expansion de sa chaîne de valeur pour inclure des opportunités dans le secteur pétrochimique intermédiaire.

Parallèlement à ce commentaire, il évalue également l'action $EPD comme un achat avec un objectif de prix de 31 $. Ce point de vue est également partagé par 11 autres analystes de Wall Street qui considèrent que la société est à la fois sous-évaluée et constitue une excellente opportunité d'achat.

Pour moi, personnellement, je n'aime pas du tout cette entreprise. Je ne peux qu'imaginer le potentiel d'une rentabilité accrue grâce à des prix de l'énergie plus élevés, et ensuite peut-être grâce à une expansion potentielle. L'autre chose que je n'aime pas ici, c'est la couverture des dividendes par les flux de trésorerie disponibles, car les dividendes de la société ne sont pas couverts de manière très convaincante par les flux de trésorerie disponibles. La dernière chose que je considère comme un gros problème pour nous, Européens, est qu'il s'agit d'une société en commandite. Si vous souhaitez acheter des actions, vous devez donc tenir compte des taxes plus élevées qui s'appliquent à ce type de société.

Coterra Energy $CTRA

Il s'agit d'une société d'exploration d'hydrocarbures organisée dans le Delaware et dont le siège social se trouve à Houston, au Texas. La société opère dans le bassin permien, le Marcellus Shale et le bassin d'Anadarko. Comme nous pouvons le voir ici, l'entreprise est également présente au Texas, mais maintenant à l'intérieur des terres, plus précisément dans le bassin permien, qui est considéré comme la région la plus attrayante des États-Unis.

La société possède actuellement plus de 600 000 acres de terres, dont seulement 234 000 acres dans le très lucratif bassin permien. Cela représente environ un tiers de la superficie totale détenue par la société. Les deux tiers restants sont répartis entre les deux autres zones. Dans la plupart des cas, ces zones sont dominées par la production de liquides tels que le pétrole. Le schiste de Marcellus est la seule zone où l'on produit du gaz naturel pur. Cette société est également unique en ce sens qu'elle offre actuellement un rendement en dividendes de plus de 10 %.

D'ici 2020, les revenus de la société sont plus ou moins stables entre 1,5 et 2,5 milliards de dollars, puis 2021 apporte une forte croissance annuelle des revenus d'environ 160 %. Donc, si nous calculons la croissance moyenne des revenus sur les 5 dernières années, nous nous situons aux alentours de 22% par an. En termes de bénéfice net, elle a connu une croissance moyenne d'environ 200 % par an au cours des cinq dernières années. Cela est également dû à la forte croissance en 2021, où le bénéfice net a augmenté d'environ 477 % par rapport à 2020.

Et comment l'entreprise s'en est sortie cette année ? L'entreprise a déclaré un chiffre d'affaires d'environ 9,22 milliards de dollars, soit une hausse d'environ 150 % sur un an par rapport à 2021. Quant au bénéfice net, l'entreprise a déclaré 3,98 milliards de dollars, soit une hausse de près de 250 % sur un an par rapport à 2021. Comme vous pouvez le voir dans les résultats, 2022 a été une année très fructueuse pour l'entreprise.

Dans une perspective à court terme, l'entreprise a un bilan relativement bien couvert, c'est-à-dire qu'elle est en mesure de couvrir ses dettes à court terme par des actifs à court terme. Dans une perspective à long terme, l'entreprise est également très bien lotie sur le plan financier, puisque la dette à long terme représente environ la moitié des actifs de l'entreprise. En termes de valeur de l'actif net du passif, je vois environ 23 à 24 dollars par action. Cela signifie que la société se négocie à peu près à la valeur de ses actifs nets aux prix d'aujourd'hui.

Le flux de trésorerie d'exploitation de la société a augmenté à un taux moyen d'environ 17 % par an au cours des cinq dernières années. Ici, j'observe également une certaine stabilité financière dans les dépenses d'investissement au cours des 5 dernières années, ce qui se reflète bien sûr positivement sur le flux de trésorerie disponible, qui a augmenté en moyenne d'environ 121% au cours des 5 dernières années. Bien sûr, cela est aussi partiellement influencé par l'année 2021, où la société a de nouveau enregistré une croissance du flux de trésorerie disponible plus élevée que d'habitude. La société est également bien couverte par son versement de dividendes provenant du flux de trésorerie disponible. Ce versement de dividendes a augmenté chaque année. En moyenne, la société verse environ 123 millions de dollars en dividendes. LA SOCIÉTÉ A UN RATIO DE DISTRIBUTION DE DIVIDENDES DE 123 MILLIONS DE DOLLARS US. Mais en 2021, la société a versé un montant record de dividendes, à savoir 780 millions de dollars. L'entreprise détermine ses dividendes en fonction de ses résultats et s'efforce toujours de distribuer aux actionnaires, sous forme de dividendes, le maximum de valeur provenant du cash-flow libre. On s'attend donc à ce que le dividende fluctue en fonction des résultats de l'entreprise.

Vous trouverez ci-dessous le commentaire d'un analyste de Wall Street.

Coterra s'est engagée à offrir un rendement de +50% aux actionnaires, hors rachat d'actions. Au cours des deux derniers trimestres, la société a restitué 81 % et 74 % des FCF par le biais de dividendes en espèces et de rachats d'actions, respectivement. Lors d'une récente réunion, le PDG a indiqué qu'il souhaitait différencier l'entreprise en 2023, ce qui, selon nous, pourrait prendre la forme d'une augmentation saine du dividende de base et d'une augmentation des rachats d'actions.

En plus de ce commentaire, ils considèrent CTRA comme une action à acheter. Et l'objectif de prix se situe autour de 38 dollars par action, selon lui.

La société me semble bonne à première vue, elle se négocie même actuellement à la valeur de ses actifs nets, et son bilan est relativement solide. Mais il ne faut pas oublier que nous sommes toujours dans le secteur de l'énergie, où les résultats des entreprises sont très dépendants des prix de l'énergie, en particulier les entreprises directement impliquées dans l'exploitation minière. Le seul problème que je vois ici est le paiement du dividende, où à l'avenir une société peut réduire son dividende en fonction de ses résultats. Personnellement, je pense que l'entreprise vaut vraiment la peine d'être examinée et analysée en profondeur.

AVERTISSEMENT : Je ne suis pas un conseiller financier et ce document ne constitue pas une recommandation financière ou d'investissement. Le contenu de ce matériel est purement informatif.

Sources :

https://www.marketwatch.com/investing/stock/ctra?mod=mw_quote_tab

https://www.marketwatch.com/investing/stock/epd?mod=search_symbol

https://finance.yahoo.com/news/seeking-least-7-dividend-yield-012839817.html