Cette entreprise tente de perturber le secteur de l'assurance grâce à des tendances telles que le BIG DATA et l'intelligence artificielle. Ce titre de croissance actuellement affaibli pourrait vous rendre plus riche à long terme, mais il faut être patient. Parce qu'il serait stupide de prétendre à 100X et de penser que ce sera le cas dans un an. Cette action en a à revendre, selon les analystes de Wall Street.

La patience et un bon projet peuvent être la clé du succès.

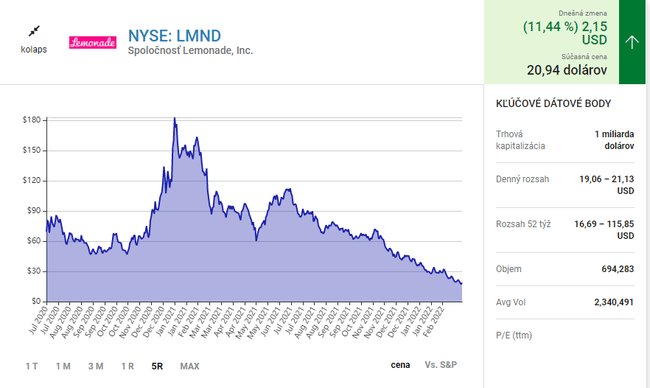

Selon les analystes de Motley Fool, il est possible que Lemonade $LMND puisse générer des rendements 100X dans les 15 à 20 prochaines années. Les derniers trimestres ont été difficiles pour l'entreprise, l'inflation élevée et les augmentations potentielles des taux d'intérêt ayant aggravé l'impact de résultats financiers quelque peu décevants. De ce fait, les actions de la société ont chuté de 85 % par rapport à leur niveau le plus élevé. Mais cela peut créer une opportunité d'ACHETER LE DIP. Dressons la liste des informations importantes sur cette entreprise.

Un modèle économique révolutionnaire

Lemonade est une compagnie d'assurance qui s'appuie sur l'intelligence artificielle pour rendre son activité plus efficace et plus conviviale. Par exemple, leur plateforme numérique élimine les agents et la paperasse. Au lieu de cela, les consommateurs interagissent avec des chatbots intelligents pour souscrire une assurance et déposer des demandes d'indemnisation, ce qui permet de maintenir les coûts de main-d'œuvre de Lemonade à un faible niveau. En fait, les dirigeants estiment que le coût d'acquisition des clients est dix fois inférieur à celui d'une compagnie d'assurance traditionnelle.

Mieux encore, la plateforme numérique de Lemonade est conçue pour capturer une quantité et une variété de données que les systèmes traditionnels ne peuvent égaler. L'entreprise recueille environ 100 fois plus de points de données par client, ce qui devrait (à terme) permettre à Lemonade de quantifier le risque avec plus de précision, ce qui signifie que son taux de sinistres (c'est-à-dire les indemnités versées en pourcentage des primes) devrait être inférieur à la moyenne du secteur. En payant moins de demandes d'indemnisation (et en dépensant moins en salaires), l'entreprise devrait être en mesure d'être moins chère que ses concurrents.

Source.

On peut voir sur le graphique que l'action est vraiment basse à 20 $. ATH était à 180 $.

Des performances financières décevantes

Malheureusement, Lemonade a affiché un ratio de pertes de 90 % l'an dernier, ce qui soutient mal la comparaison avec la moyenne du secteur, qui est d'environ 70 % au premier semestre 2021. Toutefois, la société a fait état d'un taux de sinistres de 71 % en 2020, et la direction attribue l'essor récent des offres de produits plus récents - tels que l'assurance des propriétaires et des animaux de compagnie - qui ont des taux de sinistres plus élevés que l'assurance des propriétaires plus mature de la société. Toutefois, les pertes dans les secteurs de l'assurance habitation et de l'assurance des animaux de compagnie sont en baisse, et la direction s'attend à ce que toutes les branches d'activité atteignent finalement des ratios de pertes inférieurs à 75 %. Les actionnaires devraient être encouragés par cette nouvelle. En outre, l'accent mis par Lemonade sur une expérience utilisateur transparente lui a permis d'atteindre 1,4 million de clients en 2021, soit une hausse de 43 % par rapport à l'année précédente. Et le client moyen a dépensé 25 % de plus, car davantage de personnes ont ajouté des polices supplémentaires (par exemple, une assurance pour animaux de compagnie) ou ont opté pour une couverture plus onéreuse (par exemple, passage d'une assurance pour locataires à une assurance pour propriétaires).

Une chance de rendement de 100 fois

À l'avenir, le produit d'assurance automobile Lemonade, récemment lancé, pourrait être un catalyseur important, car il porte le marché adressable à plus de 400 milliards de dollars rien qu'aux États-Unis. Plus important encore, la clientèle actuelle de la société dépense déjà 1 milliard de dollars en assurance automobile chaque année, ce qui signifie que les possibilités de ventes croisées sont importantes.

Conclusion

Lemonade est une société à faible capitalisation qui dispose d'une grande opportunité de marché et d'un modèle commercial différencié. Le ratio cours/valeur comptable de l'action est actuellement de 1,1, ce qui signifie qu'elle est moins chère que ses concurrents comme Allstate et Progressive, qui se négocient respectivement à 1,5 fois et 3,5 fois. Mais si Lemonade peut continuer à gagner des clients et à augmenter son chiffre d'affaires tout en réduisant ses pertes, les analystes estiment que la valeur de cette entreprise, qui vaut actuellement plus d'un milliard de dollars, pourrait être multipliée par 100 au cours des 15 à 20 prochaines années. Bien entendu, il ne s'agit pas d'un conseil d'investissement, mais simplement d'une analyse de l'entreprise par un investisseur individuel.