Pour la plupart des gens, les actions pétrolières appartiennent à la même catégorie que les symboles américains tels que les cinémas en plein air et les publicités télévisées pour les marques de cigarettes préférées des médecins.

Tout le monde a apprécié son moment sous les feux de la rampe, mais cette époque est révolue. Les actions pétrolières existent toujours, bien sûr, mais aucune n'est aussi populaire que par le passé.

Partout où l'on regarde, le monde se détourne des combustibles fossiles pour se tourner vers les technologies d'énergie renouvelable. En raison de cette puissante mégatendance, nombreux sont ceux qui pensent que les actions pétrolières (et les rendements qu'elles peuvent apporter) appartiennent au passé.

Cependant, les actions pétrolières ne sont peut-être pas aussi dépassées que la plupart des gens le croient. Comme les Rolling Stones, ils ont probablement de solides performances devant eux.

Sortir des stocks en 2022 ? Avant de prendre toute décision financière, jetez un coup d'œil à ce MAINTENANT

En d'autres termes, le chemin qui mène à un prix du pétrole de 10 dollars le baril peut passer par 150, voire 200 dollars. Parce qu'un tel scénario pourrait se produire dans l'année ou les deux années à venir, l'une de mes tendances fortes pour 2022 est le chant du cygne énergétique. Aussi "condamné" que soit le pétrole à long terme, il peut générer des gains spectaculaires à court terme.

Je comprends que de nombreux investisseurs puissent être peu intéressés par les actions des sociétés d'énergie. Mais la toile de fond haussière à court terme est devenue trop convaincante pour être ignorée.

Le pétrole continue d'augmenter

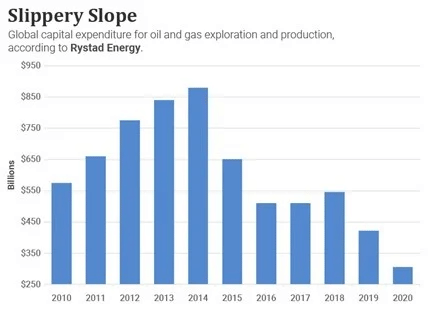

Selon Rystad Energy, les investissements mondiaux dans l'amont pétrolier et gazier ont chuté d'environ 65 % depuis le pic de 2014.

Le tableau montrant , la réduction de l'intérêt pour l'extraction de ce produit de base , où nous pouvons clairement voir la baisse depuis 2014 , ce qui est évident avec l'avènement de l'innovation et une vision changée de l'industrie de l'énergie .

Cette sous-exploitation crée deux vents arrière haussiers pour les actions des compagnies pétrolières :

- Elle réduira la production pétrolière future, ce qui pourrait entraîner une hausse des prix du pétrole.

- Elle transformera le secteur pétrolier en une sorte de vide-grenier public - une industrie qui se contente de vendre ce qu'elle possède déjà.

Au fur et à mesure que les compagnies pétrolières réduisent leurs dépenses d'exploration et de développement, leur flux de trésorerie disponible s'envole. Au lieu d'investir continuellement cet argent dans des projets futurs, les compagnies pétrolières peuvent en jeter la majeure partie sur leurs bilans comme des billets de banque dans une boîte à chaussures lors d'une vente de garage.

Pour en revenir auxdonnées de Rystad Energy, les compagnies pétrolières mondiales dépensent un demi-billion de dollars demoins par an en exploration et développement qu' en 2014. Il s'agit d'une grosse somme d'argent et, à mesure que ces liquidités s'accumulent, les bénéfices déclarés grimpent en flèche, tout comme la capacité à "rembourser le capital" aux actionnaires.

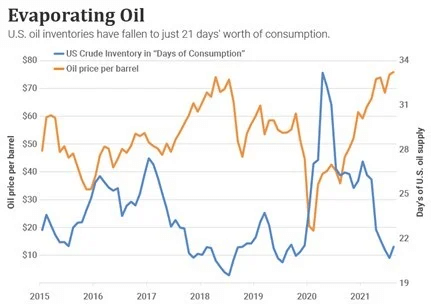

Ces tendances positives en matière de trésorerie sont déjà en cours. La demande de pétrole ayant dépassé l'offre au cours des 15 derniers mois, les prix du pétrole ont fortement augmenté. Ce déséquilibre de l'offre persiste, malgré les augmentations progressives de la production de l'OPEP et ses promesses de continuer à augmenter la production.

Le graphique ci-dessous donne une idée du déséquilibre actuel de l'offre. Elle montre le niveau des stocks de pétrole américains exprimé en fonction de la consommation américaine quotidienne (courbe bleue). Au plus fort de la pandémie, ce chiffre a atteint 33 jours de consommation, le niveau le plus élevé depuis trois décennies.

Plus récemment, cependant, le chiffre est passé sous la barre des 21 jours, ce qui est proche du niveau le plus bas des stocks depuis six ans. Ce faible chiffre ne signifie pas que les États-Unis sont en train de manquer de pétrole, mais il signifie que la croissance de la demande dépasse celle de l'offre, ce qui explique pourquoi le prix du pétrole était en hausse jusqu'à ce que l'option Omicron le mette à genoux.

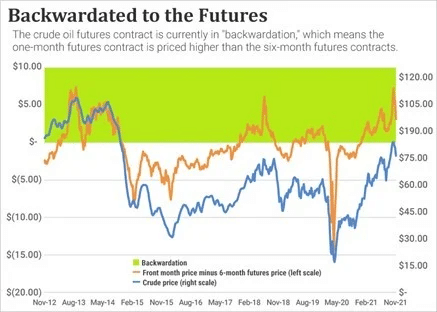

Les marchés à terme du pétrole suggèrent également que la demande est forte. La structure des prix des contrats à terme sur le pétrole se trouve dans ce que les traders appellent la"backwardation".

Cette stratégie simple peut transformer un petit mouvement d'action en un énorme profit - voyez comment elle fonctionne ici.

La structure typique des prix des contrats à terme sur le pétrole est appelée"contango". C'est le cas lorsque le contrat à terme dont l'échéance est la plus proche est moins cher que les contrats plus éloignés dans le temps. Cependant, lorsque le prix du contango s'inverse, le marché est en backwardation.

Ce phénomène relativement rare est le signe que les acheteurs veulent du pétrole maintenant - et non dans six ou neuf mois. Il n'est donc pas surprenant que les périodes de déport coïncident généralement avec des périodes de hausse des prix du pétrole. Et c'est exactement la situation que nous vivons actuellement.

Certes, aucune des statistiques actuelles de l'offre et de la demande ne prouve que le prix du pétrole doit augmenter ; elles ne font qu'en souligner le potentiel. Les projections nettes et précises fondées sur les tendances actuelles de l'offre et de la demande deviennent parfois très désordonnées et divergentes dans le monde réel.

La plupart des gens supposent que l'OPEP et d'autres pays pourraient facilement augmenter leur production pour répondre à toute augmentation significative de la demande. Mais cette hypothèse repose sur une base statistique fragile. La quasi-totalité de l'augmentation de la production mondiale de pétrole au cours de la dernière décennie a été assurée par les États-Unis, et non par l'OPEP. Il ne sera pas facile de faire sortir ce lapin du chapeau une deuxième fois, car la production américaine de schiste a atteint son maximum il y a deux ans. De plus, les compagnies pétrolières et gazières réduisent leurs budgets d'exploration depuis des années... Les investissements mondiaux dans l'exploration et la production de pétrole et de gaz ont chuté d'environ 65 % depuis 2014. Le resserrement du marché pétrolier, associé à la hausse de l'inflation, donne de bonnes raisons de s'attendre à ce que les réserves pétrolières donnent des résultats sur le marché en 2022.

Mon point de vue personnel sur les investissements dans le pétrole

- La réduction des coûts d'exploration et de développement dans ce segment de près d'un demi-billion de dollars depuis 2014 , aide les compagnies pétrolières à réaliser de nouveaux profits ( fonds libres qu'elles peuvent utiliser pour plus de bénéfices).

- Je pense que le pétrole aura encore une place sur le marché, même si notre planète se prépare à une époque où nous essayons de convertir toutes les machines et tous les équipements à l'électricité. Cela pourrait, à mon avis, être la bonne décision pour ceux qui n'hésitent pas à inclure les compagnies pétrolières dans leurs portefeuilles lorsque le prix d'achat est bon.

- Bien sûr, le pétrole n'est pas et ne sera pas une source d'argent à long terme, mais d'un autre côté, il peut donner des résultats à court terme et une appréciation satisfaisante.

- Mais je vois une opportunité dans la réduction de la demande future de pétrole, qui pourrait entraîner une hausse du prix de ces produits de base.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit être correctement analysé.

Source : InvestorPlace