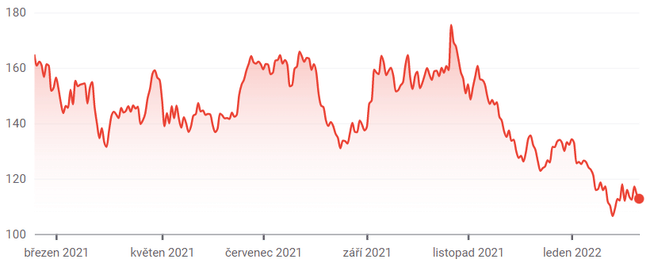

Au cours de l'année écoulée, les actions à croissance rapide n'ont pas eu un lit de roses. De nombreuses entreprises ont vu le cours de leurs actions chuter de 30 à 40 % depuis le début de l'année 2021. Pour les investisseurs à long terme, ces baisses de prix peuvent offrir une opportunité d'acquérir des actions de sociétés de qualité à un prix réduit. Et Match Group $MTCH, qui exploite Tinder et d'autres sites de rencontres en ligne, en fait partie. Voici 4 raisons d'acheter l'action Match Group dès maintenant.

1. le potentiel de l'industrie

L'opportunité de Match Group provient du vent arrière constant qu'est le marché des rencontres en ligne. Le nombre d'utilisateurs de sites de rencontre en ligne aux États-Unis est passé de seulement 28,9 millions en 2017 à environ 49 millions en 2021. Selon une étude, seuls 36 % des jeunes de 18 à 29 ans aux États-Unis ont utilisé une application de rencontre.

De nombreuses personnes sont déjà engagées dans une relation amoureuse, de sorte que ce chiffre n'atteindra probablement jamais 100 %, mais il semble que Match ait encore beaucoup d'utilisateurs potentiels à conquérir. Au niveau international, les rencontres en ligne en sont probablement à un stade encore plus précoce, puisque la plupart de ces services ont débuté aux États-Unis.

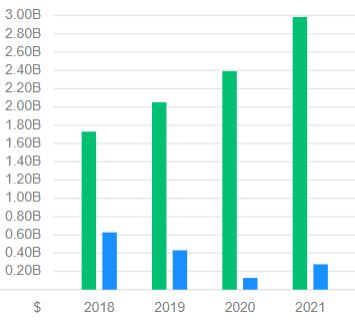

L'entreprise a profité de cette marée montante. De 2017 à 2021, Match Group a augmenté son chiffre d'affaires à un taux de croissance annuel composé(TCAC) de 22 %, tout en maintenant d'excellentes marges opérationnelles ajustées de 35 % ou plus chaque année. Et ce, malgré les obstacles majeurs auxquels il a été confronté ces deux dernières années en raison de la pandémie mondiale qui a porté atteinte au marché mondial des rencontres, car de nombreuses personnes hésitent à se rencontrer en personne. Les marchés asiatiques, comme le Japon, ont été particulièrement difficiles pendant la pandémie, selon les dirigeants de l'entreprise.

Si vous ne le savez pas, Match Group est propriétaire de la plupart des sites de rencontre en ligne dans le monde. Il s'agit notamment de l'application de rencontre dominante Tinder (l'application représente désormais plus de 50 % du chiffre d'affaires de Match Group), d'applications à croissance rapide comme Hinge, BLK et Chispa, et de services traditionnels comme Match.com et OkCupid.

Et si vous vous inquiétez de la concurrence, vous n'avez pas à le faire. Les seuls concurrents à échelle réduite sont Bumble $BMBL, qui possède les applications populaires Bumble et Badoo, et Grindr, qui se concentre sur les services destinés à la communauté LGBTQ. Certes, d'autres nouveaux venus pourraient émerger au fil du temps, mais pour l'instant, la majorité des dépenses des consommateurs en matière de rencontres en ligne devrait revenir à Match.

2. il est possible d'accroître les marges

Comme nous l'avons mentionné, Match Group a des marges bénéficiaires incroyablement élevées, qui étaient de 36% l'année dernière, même après avoir inclus la récente acquisition d'Hyperconnect, dont la marge brute est maintenant au seuil de rentabilité.

À long terme, les investisseurs devraient s'attendre à ce que ces marges bénéficiaires continuent d'augmenter. Premièrement, une fois qu'Hyperconnect sera arrivé à maturité, il ne pèsera pas sur les marges globales du groupe Match. Mais en général, les applications de rencontre sont extrêmement légères en termes d'actifs, ce qui entraîne des marges supplémentaires très élevées sur chaque dollar dépensé par les consommateurs. Lorsqu'une personne achète un "Super Like" supplémentaire ou un abonnement sur Tinder ou Hinge, le coût réel de ce service pour Match Group est arrondi à zéro car l'infrastructure numérique est déjà en place.

Si Match Group parvient à gérer ses dépenses de vente et de marketing et ne décide pas d'accélérer ses investissements dans la croissance (ce qui ne serait pas nécessairement une mauvaise chose), la marge d'exploitation ajustée de la société devrait dépasser 40 % au cours des trois à cinq prochaines années. Si les ventes continuent de croître à un rythme de 20 % tandis que les marges augmentent, ce sera une excellente nouvelle pour les actionnaires de Match Group.

3. L'explosion de la croissance de Hinge

Une raison importante pour laquelle les investisseurs devraient être confiants dans la croissance future des revenus de Match Group est la croissance explosive de Hinge. L'application de rencontre axée sur les relations a plus quedoublé ses revenus pour atteindre 197 millions de dollars en 2021, car la société a enfin commencé à monétiser sa base d'utilisateurs aux États-Unis et sur d'autres marchés anglophones.

Le produit n'en est encore qu'à ses débuts, mais la direction affirme qu'il est en passe de devenir la deuxième application de rencontre la plus populaire au monde d'ici quelques années, dépassant son rival Bumble. Selon la lettre aux actionnaires de Match Group pour le quatrième trimestre 2021, les téléchargements de Hinge se sont accélérés dans la dernière partie de l'année 2021, ce qui, espérons-le, entraînera une croissance encore plus forte des revenus en 2022.

Hinge n'est actuellement populaire que sur les marchés anglophones, une décision délibérée de Match Group pour améliorer le produit. Hinge prévoit une forte poussée internationale dans les prochaines années. Ce qui est une condition préalable pour que Match Group puisse passer à un niveau encore plus élevé dans les trois à cinq prochaines années.

4. Des frais potentiellement moins élevés dans les magasins d'applications pour smartphones

Enfin, Match Group bénéficiera d'une baisse potentielle des tarifs des magasins d'applications mobiles de Google ($GOOGL) et d'Apple ($AAPL), ce qui n'est pas nécessaire pour faire de Match Group un bon investissement au cours de la prochaine décennie, mais serait une belle cerise sur le gâteau. Chaque fois qu'une personne effectue un achat sur une application de rencontre en ligne, Match Group doit reverser 15 à 30 % de l'argent à Apple ou Google. Ils constituent la majorité du coût des recettes de Match Group, ce qui réduit la marge brute de la société à 72 %, alors que sans eux, elle serait probablement supérieure à 90 %.

À l'échelle mondiale, les gouvernements exercent une pression sur les tarifs des appstores et il est possible que ces tarifs soient réduits dans de nombreux marchés. Chaque dollar que Match Group n'a pas à payer aux magasins d'applications mobiles représente un dollar de profit généré. Il est impossible de prédire exactement ce qu'il adviendra de ces frais de boutique d'applications, mais s'ils sont réduits, ce serait une excellente nouvelle pour les actionnaires de Match Group.

Avertissement : l'auteur de cette analyse est Brett Schafer, je ne suis pas un investisseur professionnel. Il ne s'agit pas d'une recommandation d'investissement.