L'année dernière a été l'une des plus fortes de Wall Street de mémoire récente. Jusqu'à présent, en 2021, les principaux indices américains Dow Jones, S&P 500 et NASDAQ ont augmenté d'environ 19 %, 28 % et 29 % respectivement. Mais alors que nous approchons de la fin de l'année, les tensions augmentent rapidement et les investisseurs se posent une question simple : où ira le marché l'année prochaine ? C'est pourquoi nous examinons aujourd'hui les perspectives de cinq professionnels de la bourse : Bill Ackman, Carl Icahn, Charlie Munger, Warren Buffett et Jim Cramer.

Bill Ackman

La personnalité du fonds spéculatif Bill Ackman, fondateur de Pershing Square Capital, est bien connue des investisseurs pour son pari lucratif sur la pandémie de coronavirus. Ses opérations ont permis de réaliser un bénéfice de 2,6 milliards de dollars, car il pensait que les primes d'assurance monteraient en flèche au plus fort de la pandémie.

M. Ackman s'est récemment engagé dans un débat animé sur l'inflation en déclarant que les banques centrales n'ont pas encore pris en compte l'impact inflationniste des initiatives environnementales, sociales et de gouvernance(ESG), qui s'avèrent "persistantes et croissantes". Il estime que les coûts de la transition vers une énergie propre contribueront, entre autres, à une nouvelle hausse des prix de l'énergie.

En période d'incertitude économique, Bill Ackman se concentre sur les entreprises durables et robustes qui ont le pouvoir de fixer les prix pour faire face à l'inflation. Les entreprises qui ne peuvent pas répercuter l'inflation sur leurs clients auront de mauvais résultats financiers. En conséquence, a-t-il dit, les marchés boursiers devraient s'effondrer d'ici 2022.

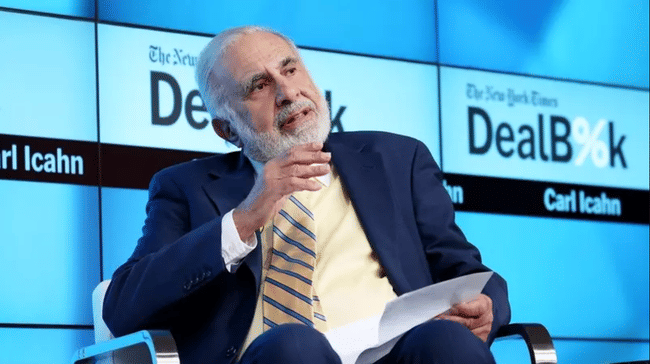

Carl Icahn

L'investisseur activiste milliardaire et président de Icahn Enterprises $IEP Carl Icahn prend des positions dans des entreprises et utilise ensuite sa participation majoritaire pour ajuster les politiques d'entreprise au profit des investisseurs 🤔. Icahn détient des participations dans les secteurs de l'énergie, de l'automobile, des métaux, de l'immobilier, des produits pharmaceutiques et de la mode maison.

Carl Icahn a récemment commenté l'inflation, les marchés américains, la politique monétaire et le Bitcoin $BTC/USD lors d'une interview dans l'émission Fast Money Halftime Report de CNBC. Icahn pense qu'un krach boursier est inévitable en raison de l'excès d'argent qui afflue sur le marché boursier. Il a suggéré que le marché boursier est finalement prêt à payer le prix des politiques expansionnistes de la Fed en particulier.

"À long terme, nous allons certainement nous heurter à un mur", a noté M. Icahn. "Je pense vraiment qu'il va y avoir une crise dans la façon dont nous allons, la façon dont nous imprimons de l'argent, la façon dont nous allons dans l'inflation, je pense que si vous regardez autour de vous, vous voyez cette inflation tout autour."

Icahn estime que dans un tel scénario, le bitcoin se distingue comme un actif clé. Il considère cette monnaie numérique comme une excellente réserve de valeur dans un contexte d'inflation croissante. Le bitcoin pourrait être mieux accepté par les investisseurs.

Charlie Munger et Warren Buffett

Charlie Munger est vice-président du conseil d'administration de Berkshire Hathaway $BRK.A. Il est le partenaire commercial du légendaire investisseur Warren Buffett depuis des décennies. L'investisseur chevronné considère que l'environnement actuel est plus "extrême" que tout ce qu'il a connu au cours de sa longue carrière.

"La fièvre de l'Internet était encore plus folle qu'aujourd'hui en termes de valorisations, mais globalement, je considère que cette époque est encore plus folle que la fièvre de l'Internet", a-t-il noté. "Il faut payer cher pour avoir de bonnes entreprises, ce qui réduit les rendements futurs".

Le portefeuille de 225 millions de dollars de Munger se compose de cinq actions. Il s'agit notamment de Alibaba $BABA, Bank of America $BAC, Wells Fargo $WFC, UBS et POSCO $PKX.

Munger a augmenté sa position dans Alibaba de 82,71% au cours du dernier trimestre. Les actions du géant du commerce électronique ont fortement chuté ces derniers mois en raison de la répression du gouvernement chinois à l'encontre des valeurs technologiques.

M. Munger, quant à lui, a réitéré son aversion pour le marché des crypto-monnaies et a salué les efforts de Pékin pour éradiquer la spéculation extrême. "Croyez-moi, les personnes qui créent les crypto-monnaies ne pensent pas au client, elles pensent à elles-mêmes", a noté M. Munger.

Son partenaire commercial Warren Buffett a des opinions tout aussi controversées, que j'ai évoquées dans ce billet tout récemment : Je vois "une inflation très importante". Warren Buffett met en garde les investisseurs et révèle 3 valeurs à défendre

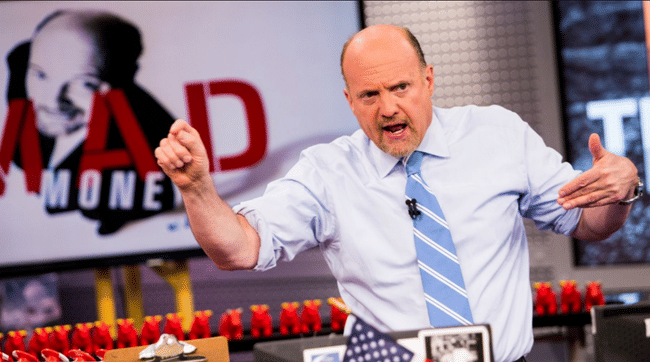

Jim Cramer

Jim Cramer, animateur sur CNBC, est l'un des commentateurs financiers les plus suivis. Il a quitté Goldman Sachs dans les années 1980 et a créé son propre fonds spéculatif. Il a également cofondé TheStreet, un site web consacré à l'actualité financière et à l'éducation financière.

Compte tenu du niveau croissant de l'inflation, Jim Cramer estime que la Fed n'a pas d'autre choix que de relever les taux d'intérêt en 2022. Les investisseurs particuliers doivent donc se concentrer sur les entreprises qui génèrent réellement une croissance des bénéfices.

"Je crois que l'année prochaine est l'année où vous voulez posséder des entreprises qui produisent quelque chose, qui font des choses tangibles, qui innovent", a-t-il déclaré. "Vous ne voulez pas d'entreprises qui se contentent de faire croître leur chiffre d'affaires mais qui perdent beaucoup d'argent et qui payent grassement en cash et surtout en actions alors que nous restons dans le peloton."

Cramer a noté que les entreprises à croissance rapide qui ont généré des pertes trimestre après trimestre ont vu leurs actions augmenter fortement pendant la majeure partie de 2021. "Une fois que nous avons reconnu que l'inflation n'était pas 'transitoire' [...] et ne pouvait être maîtrisé sans augmenter les taux, tout était mauvais pour ces entreprises", a-t-il noté.

*Ceci n'est pas une recommandation d'investissement