Être un investisseur en dividendes présente des avantages considérables. En période de forte volatilité, vous pouvez vous sentir à l'aise en sachant que le prochain versement de dividendes de votre portefeuille est probablement tout proche. En outre, la volatilité et les corrections sont les alliées de tout investisseur en dividendes, car elles vous donnent l'occasion d'acheter des actions de qualité à un prix inférieur. Nous sommes peut-être dans une période d'inflation élevée, de crise énergétique, de hausse possible des taux d'intérêt, et qui sait si une nouvelle mutation du coronavirus ne s'est pas encore manifestée. En d'autres termes, nous sommes dans une période idéale pour détenir des actions à dividendes de qualité !

En période de volatilité, les actions à dividendes ajoutent une stabilité bien nécessaire à votre portefeuille. Non seulement ils se sont avérés moins volatils pendant les périodes d'incertitude, mais les investisseurs peuvent également percevoir des paiements réguliers en espèces grâce à ces titres moins chers. Ainsi, avec un portefeuille diversifié d'actions à revenu, les investisseurs peuvent dormir sur leurs deux oreilles en sachant que leurs revenus sont protégés, quels que soient les ouragans, les tensions géopolitiques ou le parti politique au pouvoir. Ci-dessous, je veux discuter de 3 actions de qualité avec un rendement de dividende moyen de 7,4% qui sont vraiment bonnes pour s'endormir !

AbbVie $ABBV

Rendement du dividende 4,8%.

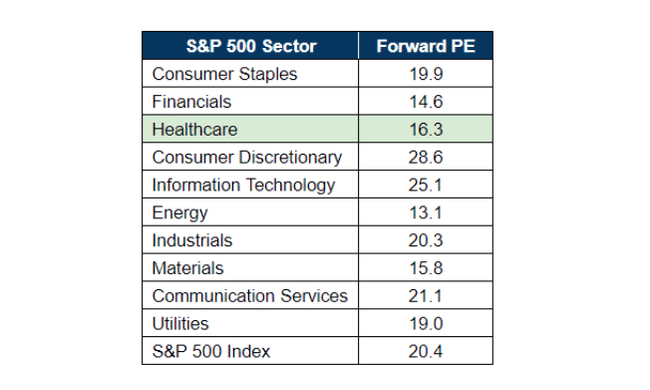

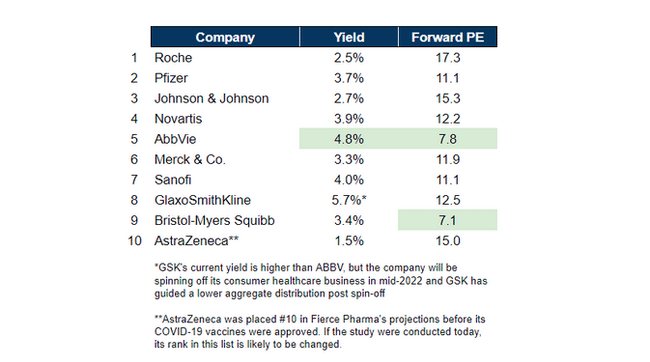

Les soins de santé sont l'un des secteurs de valorisation les moins chers du marché actuel, bien que la pandémie de coronavirus ait plus que confirmé son importance pour l'économie et la prospérité générale.

Au cours de la prochaine décennie, nous verrons l'argent affluer dans le secteur des soins de santé pour améliorer les vaccins, les médicaments, les infrastructures de santé publique et pour améliorer les options de soins à distance (télémédecine, etc.) et le suivi en temps réel.

AbbVie est une star très rentable de l'industrie biopharmaceutique depuis sa scission d'Abbott Laboratories $ABT en 2013. Elle conserve l'historique des dividendes de sa société mère, ce qui la qualifie d'aristocrate des dividendes. De plus, l'oncle Buffett détient $ABBV dans le portefeuille de Berkshire Hathaway avec une position de plus de 2,3 milliards de dollars, ce qui en fait sa deuxième plus grande participation en actions aujourd'hui.

$ABBV est fortement impliqué dans l'immunologie, l'oncologie et les neurosciences avec un portefeuille de plus de 30 produits et un solide pipeline de 56 médicaments en développement.

Le médicament phare de l'entreprise, Humira, qui représentait 37 % des revenus totaux de l'entreprise en 2020, a commencé à perdre la protection de son brevet en 2016. Grâce à l'acquisition d'Allergan réalisée en 2020, AbbVie a pu diversifier davantage son portefeuille de produits et réduire sa dépendance à l'égard d'Humira. Parmi les produits les plus attendus figurent les médicaments de type Humira, qui devraient arriver sur le marché en 2023. AbbVie prévoit que Rinvoq et Skyrizi seront ses meilleures ventes d'ici 2025 et pourraient générer des ventes de plus de 15 milliards de dollars. En 2020, Rinvoq a généré 731 millions de dollars de ventes initiales.

La société $ABBV a actuellement un rendement en dividendes de 4,8% avec un ratio de distribution relativement faible de 41%. Cela laisse près de 60 % de ses bénéfices nets dans sa poche à d'autres fins. Si nous examinons le classement de Fierce Pharma des principales sociétés pharmaceutiques en fonction des ventes de médicaments attendues par consensus en 2026, nous constatons qu'AbbVie est l'une des moins chères et présente le rendement le plus élevé.

Au vu de ces données, il n'est pas surprenant que "l'Oracle d'Omaha" Buffett ait pris des positions dans Pfizer $PFE, AbbVie et Bristol-Myers Squibb $BMY plus tôt cette année. Avec son évaluation bon marché, son portefeuille robuste et son rendement élevé, $ABBV est un ajout fantastique à tout portefeuille de dividendes sérieux.

America First Multifamily Investors $ATAX

Rendement du dividende 6,9%.

$ATAX investit dans des MRB (obligations à revenus hypothécaires), qui sont acquises par l'intermédiaire des agences de logement de l'État et qui sont adossées à des immeubles d'habitation ayant une composante " à faible revenu ". Les États utilisent essentiellement ces instruments pour encourager la construction de logements destinés aux résidents à faibles revenus.

Le plus gros investissement de $ATAX est dans ces obligations, qui ont traversé la crise du COVID-19 sans un seul défaut. Le plus intéressant, c'est que les intérêts de ces obligations sont exonérés d'impôts, un avantage qui est transmis aux investisseurs grâce à la structure de partenariat d'ATAX. Par conséquent, une partie du versement que vous recevez d'ATAX sera exonérée d'impôt (environ 40 % en 2018 et 2019, 100 % en 2020).

L'autre activité principale d'ATAX est l'immobilier, qu'elle appelle "Vantage". Il s'agit d'une coentreprise dans laquelle $ATAX construit de nouveaux complexes d'appartements avec son partenaire, et lorsque la construction est terminée et que les appartements sont loués, la propriété est vendue dans son ensemble. L'année dernière, la société s'est abstenue de vendre ces propriétés pour éviter de les vendre à des prix défavorables. En raison de la forte reprise, les propriétés Vantage se vendent désormais à un rythme soutenu. La dernière propriété vendue en août rapportera 0,13 $CAN/part (liquidités disponibles pour la distribution) au troisième trimestre, en hausse par rapport à la distribution actuelle de 0,11 $/part.

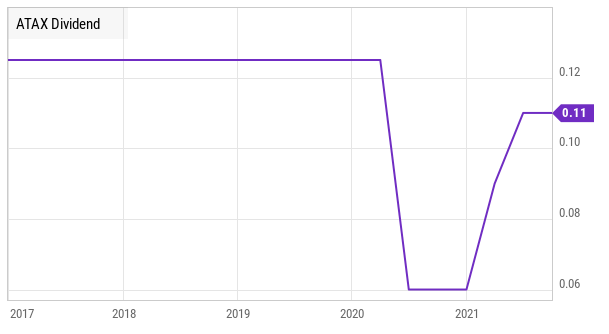

L'entreprise, qui fonctionne sous la forme d'une société en commandite, a dû réduire sa distribution pour 2020 en raison de l'incertitude qui régnait au début de la pandémie. Toutefois, la réduction n'a duré que trois trimestres. Avec le début de la vente des propriétés de Vantage, la distribution a été augmentée à nouveau à 0,09 $, puis à la distribution actuelle de 0,11 $.

Les propriétés pour lesquelles $ATAX a accordé le report des paiements de capital et d'intérêts en 2020 sont maintenant déclarées comme étant presque entièrement louées et ont des taux de recouvrement presque comparables, ce qui indique un retour à la situation de l'entreprise avant le COVID. Je m'attends à ce que les distributions reviennent bientôt aux niveaux pré-pandémiques.

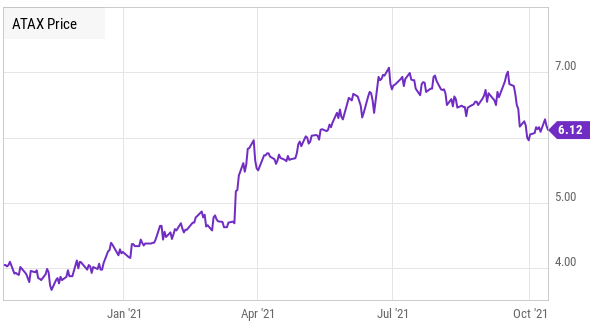

ATAX a récemment annoncé l'émission de nouvelles actions. Elle vendra 4,75 millions de nouvelles unités à 6,10 $/unité. Cela a créé un facteur de croissance négatif à court terme, et l'action a perdu 13 % depuis la mi-septembre.

L'impact à court terme n'est que le résultat de l'augmentation de l'offre d'unités sur le marché. C'est une fantastique opportunité d'achat. $ATAX lève ce capital pour permettre la croissance. Et elle va certainement profiter de ce nouveau capital, en achetant plus de MRB et en construisant de nouvelles propriétés à vendre. À long terme, cela se traduira par une augmentation des flux de trésorerie pour tous les actionnaires.

Annaly Capital $NLY

Rendement du dividende de 10,3 %.

Annaly Capital est un "agency mREIT" dont le rendement est de 10,3 % et qui s'appuie sur plus de 130 % des bénéfices disponibles pour la distribution, ce qui lui permet de verser son dividende apparemment élevé sans problème. L'activité principale de $NLY consiste à investir dans des titres adossés à des créances hypothécaires (Mortgage-Backed Securities). Il s'agit de prêts hypothécaires achetés par des agences gouvernementales, qui les garantissent et les revendent à des investisseurs.

En cas de défaut de paiement, ces agences gouvernementales rachètent l'hypothèque au pair. Cela crée un investissement avec un risque minimal de défaillance qui est très populaire auprès des banques, des compagnies d'assurance, des gouvernements étrangers et d'autres qui recherchent un investissement très liquide et à faible risque.

NLY achète ces titres à faible risque et profite de leur grande liquidité. Avec un encours de plus de 11 000 milliards de dollars et un volume quotidien moyen de transactions dépassant 200 milliards de dollars, les titres adossés à des créances hypothécaires d'agences constituent l'un des marchés les plus importants et les plus liquides au monde, juste derrière les bons du Trésor américain. Étant donné que le marché est très liquide et que l'investissement sous-jacent est à faible risque, il ne manque pas d'emprunteurs prêts à accepter les titres adossés à des créances hypothécaires comme garantie pour des prêts à faible taux d'intérêt.

$NLY achète des MBS et les utilise ensuite comme garantie pour des prêts jusqu'à 95% de leur valeur. Elle acquiert ainsi de grandes quantités de MBS en utilisant relativement peu de fonds propres. Le résultat ? NLY obtient un rendement très élevé sur un portefeuille de titres à très faible risque. La clé de la rentabilité de NLY n'a pas grand-chose à voir avec les MBS eux-mêmes ; Annaly gagne la différence entre les paiements d'intérêts qu'elle reçoit sur les MBS et le taux d'intérêt qu'elle paie sur sa dette. Ainsi, le risque que prend $NLY, qui détermine son degré de rentabilité, réside dans l'évolution de la courbe des taux d'intérêt.

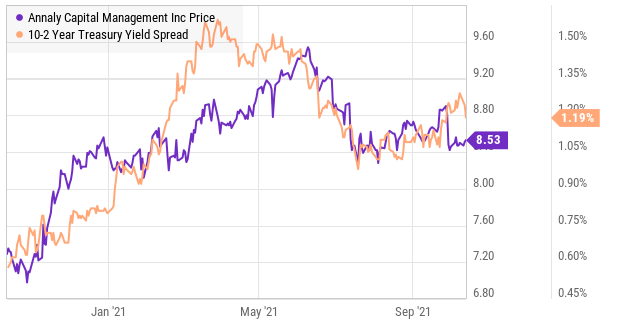

NLY emprunte des fonds à court terme, généralement pour 30-90 jours, et les MBS qu'elle achète sont généralement destinés à survivre pendant 5-7 ans. En bref, l'entreprise bénéficie d'une courbe de rendement "raide", où les taux à long terme sont plus élevés et les taux à court terme sont proches de zéro. Par conséquent, il existe souvent une forte corrélation entre le cours de l'action de $NLY et l'écart entre les taux du Trésor à 10 ans et à 2 ans.

L'écart entre les bons du Trésor américain à 10 ans et à 2 ans s'est comprimé de juin à juillet et le cours de l'action $NLY a baissé. Ce n'est pas une coïncidence. Au cours des derniers mois, la combinaison de l'excès de liquidités dans le système financier, des achats actifs de bons du Trésor par la Réserve fédérale malgré l'excès de liquidités, et peut-être de certaines préoccupations liées à l'option Delta, a maintenu les taux du Trésor à un bas niveau. Au cours de la dernière semaine de septembre, les rendements des bons du Trésor à 10 ans ont atteint leur plus haut niveau sur trois mois, car les investisseurs pensent que la Fed va supprimer les mesures de relance pour contenir l'inflation. À l'avenir, une hausse des taux semble inévitable et entraînera une augmentation des bons du Trésor à 10 ans, ce qui se traduira par une hausse des rendements de $NLY.

En plus des données macroéconomiques positives pour l'ensemble du secteur des mREIT, $NLY, en particulier, va conclure la vente de sa division d'immobilier commercial de 2,33 milliards de dollars, libérant ainsi plus de capital pour le déploiement de MBS d'agence. Cela signifie que plus de paiements en espèces sont à l'horizon, faisant d'Annaly Capital un ajout fantastique au portefeuille de revenus !

*Ceci n'est pas une recommandation d'investissement.