Lorsque les besoins financiers se font sentir, souvent de manière inattendue et non souhaitée, vous avez besoin d'une réponse. Le besoin d'argent liquide n'est pas facultatif, surtout lorsqu'il s'agit de besoins financiers importants et inattendus. Vous connaissez probablement la "loi de Murphy" : "Tout ce qui peut mal tourner, tournera mal". Les voitures tombent en panne, les conduites d'eau fuient, les chaudières ne fonctionnent pas quand il fait froid, les climatiseurs tombent en panne quand il fait chaud, et M. Murphy applique toujours sa loi aux moments les plus inopportuns.

Nous vivons à une époque où il pleut à verse. Alors, si vous avez besoin de générer des liquidités, comment faites-vous ? En cas de besoin, vous pouvez générer des liquidités à partir de votre portefeuille de deux manières.

- En retirant de l'argent des dividendes

- En vendant des actions de titres que vous possédez

De nombreux investisseurs qui achètent dans l'optique d'une plus-value potentielle doivent compter sur l'espoir que quelqu'un d'autre achètera leurs actions à un prix supérieur à celui qu'ils ont payé, et que la loi de Murphy n'entre en jeu que lorsque le marché est en hausse. Sinon, ils obtiennent des liquidités en bloquant une perte. En revanche, l'investisseur en dividendes est libre de réaffecter une partie de ses revenus aux nécessités de la vie.

La détention d'un certain nombre d'actifs est souvent utilisée pour réduire la possibilité de devoir vendre quelque chose à perte pour obtenir des liquidités. Il s'agit d'un risque omniprésent pour les investisseurs qui recherchent des gains en capital. Le marché n'est pas linéaire et un prix d'action plus élevé n'est pas une garantie. Essayer de trouver la bonne combinaison de titres afin de ne jamais vendre des actifs à des prix déprimés est une course sans fin.

D'autre part, vous pouvez investir dans des actions à dividendes qui vous versent un revenu régulier. Avec ces investissements, vous pouvez constituer un portefeuille qui vous permet de choisir ce dont vous avez besoin et de réinvestir le reste. Au lieu de vendre des positions dans le portefeuille, vous les augmentez au fil du temps ou les gardez en l'état si vous avez besoin de tous les revenus. L'important flux de trésorerie du portefeuille vous donne la possibilité de décider du montant et de l'endroit où réinvestir ou du montant dont vous avez besoin pour payer les dépenses. Cette liberté rendra la retraite beaucoup moins stressante. Vous n'avez plus à surveiller le marché tous les jours et à déterminer le moment opportun pour vendre. Ne jouez plus sur le marché comme un joueur stressé dont la main est perdante à la table de poker. Vous ne pouvez pas bluffer votre vie ou vos dépenses.

C'est la beauté du dividende. Vous avez la possibilité de diriger les flux de trésorerie de votre portefeuille pour payer vos dépenses et accroître vos actifs. Vous pouvez le faire, qu'il s'agisse d'un marché haussier ou baissier. Les deux deviennent des opportunités avec lesquelles vous pouvez travailler, et non des périodes de stress et de peur. Vous avez plus de contrôle et vous n'avez plus à vous soucier de la hausse ou de la baisse du marché le jour où vous avez besoin de liquidités.

Le dividende mensuel comme base

La plupart des factures arrivent chaque mois. Et la plupart des emplois sont rémunérés une fois par mois, voire plus souvent. C'est pourquoi il peut y avoir une grande différence lorsque vous commencez à payer vos dépenses à partir des dividendes et des intérêts générés par votre portefeuille. De nombreuses sociétés qui versent des dividendes ne le font qu'une fois par trimestre (et même moins souvent, surtout en dehors des États-Unis). L'établissement d'un budget lorsque vous avez des paiements chaque mois est plus facile et plus familier.

Pour ceux qui ne vivent pas déjà de leur portefeuille, et pour ceux qui disposent de revenus supplémentaires pour investir et faire fructifier leur portefeuille, les versements mensuels offrent un avantage supplémentaire. Le DCA (dollar cost averaging) est une stratégie d'investissement qui consiste à faire de petits achats à intervalles réguliers. L'idée est qu'en faisant de petits achats réguliers, vous évitez de placer tout votre argent liquide à des prix élevés. Et comme vous investissez à peu près la même somme d'argent, le prix moyen que vous payez sera inférieur au prix moyen des actions que vous achetez pendant cette période. En effet, vous achetez plus d'actions lorsque le prix est bas, et moins lorsque le prix est élevé.

Maintenant, bien sûr, vous pouvez pratiquer l'ACD avec des payeurs trimestriels également. Cependant, le DCA fonctionne mieux avec des achats plus petits et plus fréquents. Ainsi, 12 achats vous permettront très probablement d'obtenir un prix plus bas que la répartition de cet argent en quatre achats seulement sur la même période. Et avec des paiements mensuels, la capitalisation sera également un peu plus rapide.

Les paiements de dividendes peuvent également aider les investisseurs à éviter la panique. Et même les plans les mieux préparés peuvent être ruinés par des décisions prises dans la panique. Avec un fonds à versement mensuel, vous obtiendrez plus rapidement un versement de dividendes qui vous donnera confiance, et vous aurez moins de temps pour que le doute et la panique fassent dérailler votre plan.

Je vais vous présenter ci-dessous trois actions (fonds) qui versent un dividende fiable chaque mois.

PIMCO Corporate & Income Opportunity Fund $PTY - rendement de 7,3%.

PIMCO Corporate & Income Opportunity Fund est depuis longtemps mon fonds fermé PIMCO CEF (Closed-End Fund) préféré. C'est un investissement qui ne m'a jamais laissé tomber et qui verse un dividende mensuel, quoi qu'il arrive sur le marché.

Lorsqu'il s'agit de fonds fermés (CEF), le facteur le plus important à prendre en compte est probablement la gouvernance. Surtout avec un fonds géré activement comme $PTY. Il ne s'agit pas d'un fonds obligataire traditionnel qui charge des obligations d'un certain type et les conserve pour percevoir des intérêts. Cette stratégie n'est pas très rentable avec des taux d'intérêt aussi bas. Au lieu de cela, $PTY est un négociant actif sur les marchés obligataires. Elle achète et vend des obligations, investit dans des situations "spéciales" et utilise son équipe d'analystes d'élite pour identifier les opportunités avant que le reste du marché ne les trouve.

PIMCO a la meilleure gestion du secteur et $PTY est le fonds le plus performant de tous les temps.

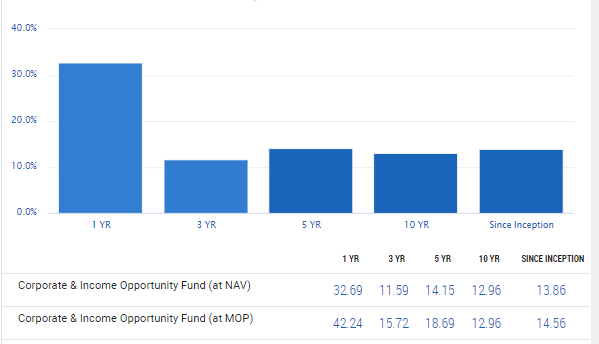

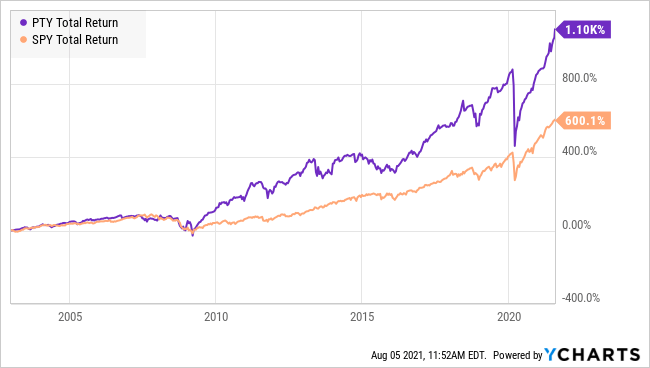

Depuis sa création en 2002, $PTY a réalisé un rendement annuel moyen de près de 14 %. 19 ans de rendements constants et élevés pour un fonds obligataire, malgré toutes sortes de turbulences sur les marchés obligataires, sont remarquables. C'est également la raison pour laquelle $PTY a largement surperformé l'indice S&P 500 sur le long terme.

Cohen & Steers $RNP - rendement de 5,6%.

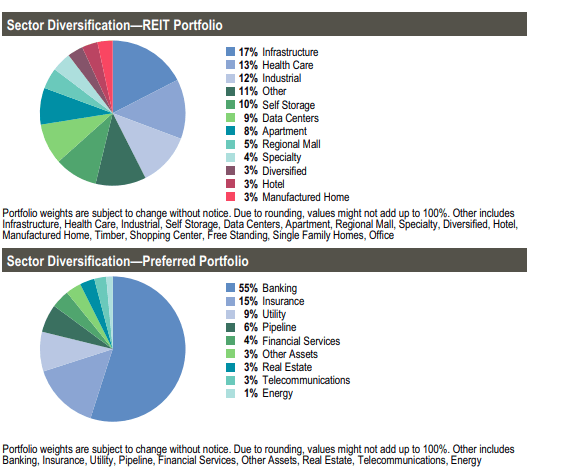

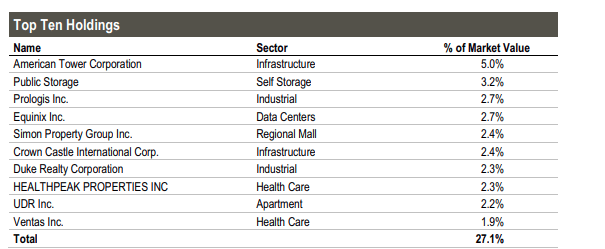

Cohen & Steers est l'un des meilleurs gestionnaires opérant dans le secteur des REIT et possède un palmarès impressionnant. Les investisseurs bénéficient de leur expertise. $RNP maximise les rendements des actionnaires en surévaluant les FPI solides et en tirant parti des ralentissements injustifiés. $RNP se négocie à une modeste décote de 4% par rapport à la valeur nette. Le cours profite de la reprise dans les secteurs des FPI et des investissements privilégiés.

$RNP est l'un des meilleurs CEF (closed-end fund) Property REITs. Il a un objectif de "revenu courant élevé" et un objectif secondaire d'"appréciation du capital". Pour atteindre cet objectif, il investit dans des biens immobiliers et des titres privilégiés diversifiés. Le fonds investira à la fois dans des positions américaines et mondiales. La majorité du portefeuille était constituée d'investissements américains. Actuellement, seulement 20 % du Fonds est investi dans des titres privilégiés de sociétés non américaines.

Ce fonds est un excellent moyen d'obtenir une exposition aux FPI et aux titres privilégiés dans un seul fonds. Ces deux types de titres fournissent des flux de trésorerie aux investisseurs axés sur le revenu.

$RNP gère très bien son portefeuille. La valeur nette d'inventaire (VNA) a augmenté d'environ 9 % depuis le début de 2020 et s'est entièrement rétablie pendant la pandémie de COVID-19. Au cours des cinq dernières années, la VNA a augmenté de près de 18 % et au cours des dix dernières années, la VNA a augmenté d'un impressionnant 60 %.

Et le dividende n'a jamais été réduit, même pendant la grande récession. En octobre 2016, RNP est passé d'un versement trimestriel de 0,37 $ à un versement mensuel de 0,1240 $, mais ce n'était qu'une légère augmentation.

Tekla Healthcare Opportunities Fund $THQ - rendement de 5,6 %.

Les entreprises du secteur de la santé fournissent des produits de première nécessité et sont donc à l'abri de la récession. De même, ils sont à l'abri de l'inflation. Ces entreprises ont tendance à se maintenir en période d'inflation, car les gens doivent continuer à acheter des produits de première nécessité pour maintenir un niveau de vie minimum ou jouir d'une vie saine. Ces entreprises répercutent facilement les coûts de l'inflation sur les consommateurs lorsqu'elle se produit. Par exemple, les entreprises pharmaceutiques augmentent immédiatement leurs prix lorsque leurs coûts de production augmentent, ce qui est une excellente chose à une époque comme la nôtre.

Le graphique ci-dessous montre la performance de $THQ depuis sa création et le graphique grisé montre la récession en 2020.

$THQ est l'un de mes CEFs préférés dans le domaine de la santé. Son portefeuille est composé de grandes entreprises nationales (américaines) et internationales du secteur de la santé. Le fonds est également exposé aux titres à revenu fixe, en détenant des obligations d'entreprises américaines et internationales. L'exposition internationale du Fonds concerne principalement l'Europe, le Japon et l'Australie.

Les dix principales positions du fonds sont toutes bien connues :

- Johnson & Johnson $JNJ

- AbbVie $ABBV

- UnitedHealth Group $UNH

- Laboratoires Abbott $ABT

- Anthem, Inc. $ANTM

- Cigna Corporation $CI

- Medtronic PLC $MDT

- Merck & Co. $MRK

- Thermo Fisher $TMO

- Bristol-Myers $BMY

En examinant le portefeuille de $THQ, nous constatons que ses dix principales positions versent des dividendes, bien qu'à un rendement annuel inférieur aux 5,6% de $THQ. Par conséquent, le fonds est un excellent choix pour les investisseurs à la recherche de revenus qui souhaitent diversifier leur exposition aux soins de santé et aux produits pharmaceutiques.

La politique de distribution de$THQ consiste à verser aux investisseurs 0,1125 $ par mois, ce qui, aux cours actuels du marché, représente un rendement annuel de 5,6 %. Cette distribution est versée en espèces et peut être réinvestie.

Le fonds a été créé en 2014, ce qui en fait l'un des fonds les plus récents de Tekla. Depuis sa création, la valeur nette d'inventaire a augmenté d'un peu plus de 25 %. Cela prouve bien que la distribution, qui n'a jamais été coupée, est bien couverte.

En conclusion

Les fonds versant des dividendes mensuels constituent une excellente base pour un portefeuille de revenus. Un revenu mensuel régulier, fiable et récurrent qui vous rejoint là où vous êtes et là où sont vos besoins.

Chacun de ces trois choix a un bilan et un flux de trésorerie qui soutiennent le dividende. Les versements mensuels réguliers peuvent être utilisés pour payer les dépenses de l'investisseur ou peuvent être utilisés de manière opportuniste pour acheter des titres versant des dividendes.

En créant un flux de revenus durable, vous pourrez dormir sur vos deux oreilles en sachant que vous pourrez retirer vos fonds sans avoir à sortir de vos positions.