Il est intéressant de suivre les achats et les recommandations des investisseurs. Mais il est encore plus intéressant de suivre leurs ventes et leurs avertissements sur les actions qui, selon eux, pourraient actuellement nuire à votre portefeuille. Le légendaire Dan Loeb en a signalé plusieurs !

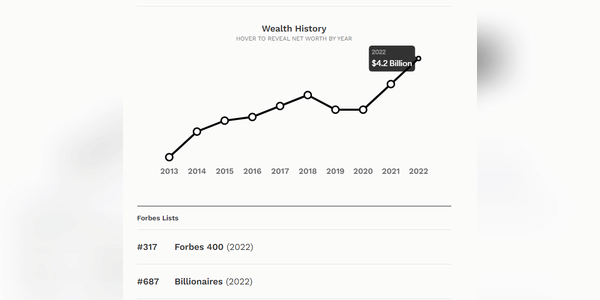

Daniel Loeb est le PDG et le directeur des investissements de Third Point LLC, un fonds spéculatif fondé en 1995. Avec une valeur nette estimée à 4,2 milliards de dollars et trois décennies d'expérience en matière d'investissement, Dan Loeb est connu pour avoir lancé des campagnes militantes contre des conseils d'administration d'entreprises dans divers secteurs et pays. Une version si militante d'Icahn 😁

Son expérience est variée - même si on laisse de côté son propre fonds spéculatif. En fait, il a siégé aux conseils d'administration de cinq sociétés cotées…