Aujourd'hui, je voudrais partager avec vous mon opinion, mais aussi l'opinion d'une grande partie des investisseurs sur le sujet - le market timing. J'ai toujours été un adversaire du market timing, car c'est pratiquement impossible et cela ne vous apportera rien à long terme. Je pense que si vous êtes un investisseur novice, vous apprécierez cet article. L'environnement actuel du marché étant imprévisible, de nombreux investisseurs commencent à faire le pire - spéculer sur le retournement du marché ou, à l'inverse, sur les baisses plus profondes qui s'annoncent.

La plupart des investisseurs débutants peuvent voir certaines complexités et incertitudes dans le marché boursier. L'une des principales incertitudes auxquelles un investisseur est confronté à l'approche de son premier investissement. Pensez-y du point de vue d'un débutant (les plus expérimentés d'entre vous savent déjà où je veux en venir). L'investisseur voit des mouvements de hausse et de baisse tout le temps et ne sait pas quand monter dans ce train imaginaire pour profiter des meilleures conditions.

Jetons un coup d'œil aux pièges qui en découlent 👇.

- Comme point numéro un, je recommanderais de ne pas chronométrer le marché et certainement pas d'aller faire des achats avec une vision du type : Je connais cette société, wow elle a baissé de 3% aujourd'hui - j'achète. Pas vraiment. La clé est l'étude 👉 l'analyse 👉 calculer la valeur intrinsèque de l'action 👉 l'investissement.

- Le grand piège que je vois est que l'investisseur attendra la baisse massive (disons 15 %) - mais le point de basculement se produit lorsque cette baisse peut ne pas se produire avant une semaine, un mois ou peut-être même une demi-année. Qu'est-ce que cela signifie pour vous ? Allez-vous simplement attendre six mois et laisser votre argent dormir passivement sur un compte bancaire au lieu de laisser l'investisseur, après mûre réflexion, l'utiliser et le laisser s'apprécier au fil du temps ?

- Beaucoup d'entre vous connaissent peut-être ce sentiment lorsque vous êtes au début de votre carrière et que vous vous dites : Je vais attendre et j'espère que ça va baisser d'ici quelques jours. Malheureusement, ce qui se passe dans la plupart des cas, c'est qu'à ce moment-là, l'action se retourne et ajoute encore x pour cent de hausse (bien sûr, il ne s'agit pas d'une règle écrite) = une opportunité manquée par l'attente.

- Essayer d'anticiper le marché peut souvent susciter des émotions négatives, ce qui conduit à de mauvaises décisions. On dit généralement que les émotions doivent être mises de côté lorsqu'on investit. Les pertes font parfois mal, mais elles s'accompagnent de risques, que chacun doit bien connaître.

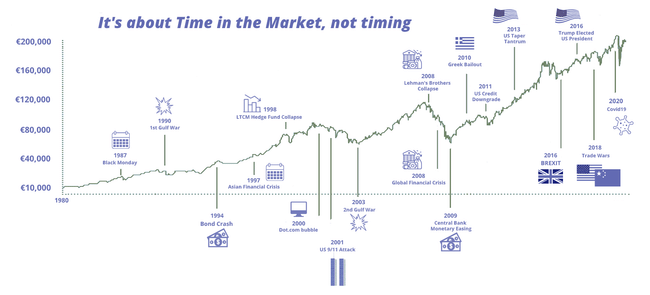

Pour l'investisseur à long terme, le temps passé sur le marché sera toujours prioritaire.

Dans un sens, cela ne fait absolument aucune différence qu'un investisseur commence à investir en 1980 ou ne le fasse qu'en 2022. Le temps passé sur le marché l'emportera toujours.

La même "règle" s'applique à la vente d'actions. Nombreux sont les nouveaux arrivants qui peuvent être désorientés dans les premiers moments où leur investissement a connu une croissance rapide, puis ont commencé à percevoir une petite série de baisses qui les ont finalement amenés à vendre précipitamment.

Lorsque les actions chutent, l'impulsion naturelle peut être d'appuyer sur le bouton de vente, mais Bank of America a constaté que les meilleurs jours du marché suivent souvent les plus fortes baisses, de sorte que la vente sous l'effet de la panique peut réduire considérablement les rendements des investisseurs à long terme en leur faisant manquer les meilleurs jours.

- Les économistes et les analystes professionnels eux-mêmes ne savent pas quand le marché ou une action particulière atteindra son niveau le plus bas ou le plus élevé.

Pour vous convaincre de l'inutilité du market timing, je vais vous présenter un exemple 👇.

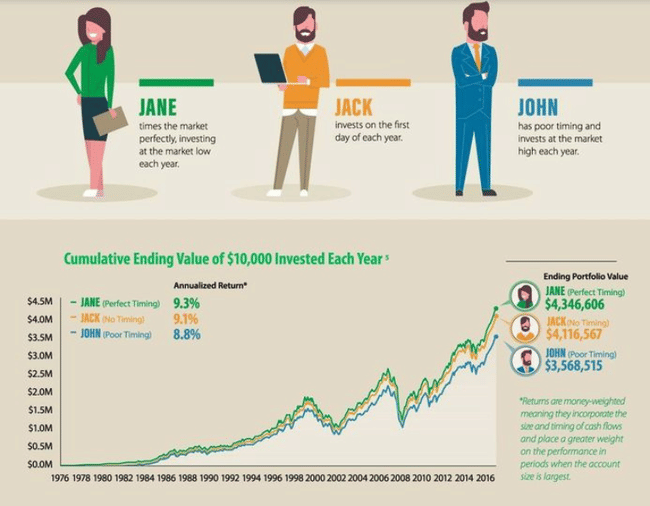

Les recherches montrent que le market timing est peut-être moins important que vous ne le pensez. Dans l'exemple ci-dessous, Jane, Jack et John ont commencé à investir en 1977 et pendant les 40 années suivantes, les trois frères et sœurs ont investi 10 000 dollars par an dans des actions internationales. Même avec plus de 40 ans de synchronisation parfaite, Jane ne devance que légèrement Jack, qui n'a jamais essayé de synchroniser les marchés. Le moins performant est John, qui a eu de très mauvais points d'entrée et le pire timing au cours de sa carrière d'investisseur. Le rendement annuel moyen de John est de 8,8 %, alors que Jane, qui est probablement un robot IA et qui a choisi tous les bas de laine, affiche un rendement annuel moyen de 9,3 %. Vous trouvez toujours que la stratégie de synchronisation du marché est efficace ?

L'un de mes créateurs préférés dans le monde de l'investissement propose un exemple similaire et une belle explication : (158) Meilleure stratégie d'investissement = PROUVÉE - YouTube

- Si vous aimez ce genre d'article, n'hésitez pas à m'envoyer un message dans les commentaires.

- Quelle est votre opinion sur le market timing ?

- Avez-vous une expérience positive/négative du market timing ?

Veuillez noter qu'il ne s'agit que de mon opinion et que je ne l'impose à personne. Cet article est destiné à des fins éducatives uniquement.