Investir dans des devises que vous connaissez déjà peut être le meilleur moyen de se constituer un patrimoine. Des entreprises de grande qualité et faciles à comprendre sont en vente en ce moment. Après le pire premier semestre de l'année depuis 1970, les investisseurs en bourse se demandent peut-être ce qu'ils doivent faire maintenant ou utiliser cette situation à leur avantage futur.

Des moyens qui peuvent aider les investisseurs incertains de manière significative.

Que pourrait-il se passer ensuite ? Au cours du dernier semestre de 1970, le marché a augmenté de 26,7 %. Bien qu'aucune période ne soit exactement la même, les leçons tirées des baisses de marché passées sont toujours aussi valables. Découvrez ici comment utiliser le marché actuel pour soutenir la création de richesse à long terme.

1. recherchez des prix bas qui offrent de la valeur

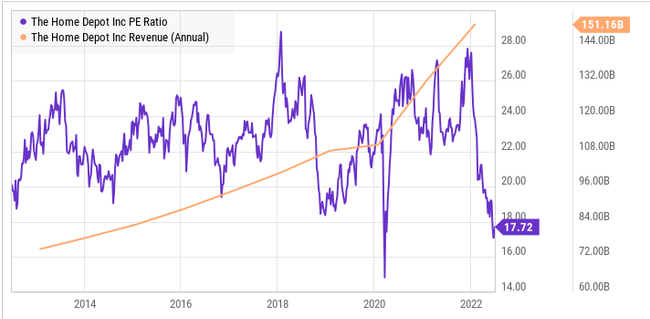

L'un des avantages de ce type de ralentissement est que les actions de sociétés connues et prospères sont en baisse. Considérez ce que vous savez déjà fonctionner. Prenons l'exemple de Home Depot $HD, dont l'action, sur la base de son ratio cours/bénéfice (C/B), se négocie à une valeur qu'elle n'a atteinte qu'une seule fois au cours des dix dernières années. Il s'agit d'une entreprise qui a doublé ses bénéfices annuels au cours de cette période.

Source.

Et Home Depot n'est pas la seule entreprise solide qui se négocie à un prix réduit. Apple $AAPL a annoncé des ventes record pour son deuxième trimestre fiscal. Les revenus de leurs services ont atteint un niveau record. Les ventes ont augmenté de 9 % d'une année sur l'autre et la société dispose de plus de 190 milliards de dollars de liquidités. Apple a décidé de conserver une certaine dette, mais si la situation s'aggrave, elle peut être gérée. Et comme l'action a perdu 40 % de sa valeur au cours des 18 derniers mois, elle se négocie également à unratio cours/bénéfice inférieur à celui des années précédentes.

2. regarder ce que Buffett achète

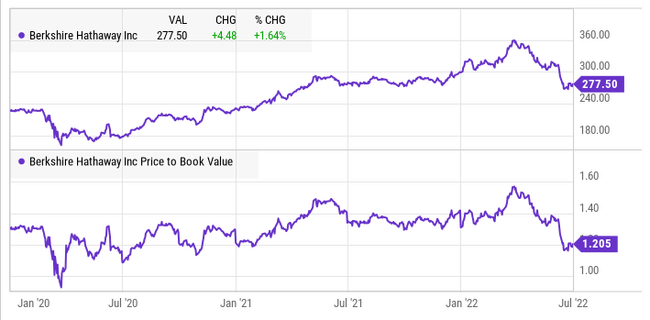

Il est sage de s'inspirer de l'un des meilleurs investisseurs de tous les temps. Berkshire Hathaway a dépensé plus de 51 milliards de dollars pour racheter environ 9 % de ses propres actions entre 2020 et 2021. Ces rachats d'actions ont ralenti au cours du premier trimestre de 2022, alors que le cours de l'action a fortement augmenté. Warren Buffett a déclaré qu'il a tendance à augmenter les rachats d'actions lorsque le cours de l'action Berkshire tombe en dessous de 1,2 fois la valeur comptable.

Source.

Lorsque l'action Berkshire a augmenté en 2022, son cours comptable était proche de 1,6. Cela explique pourquoi la société n'a racheté que 3,2 milliards de dollars d'actions au premier trimestre. Au lieu de cela, Buffett a trouvé des investissements qu'il considérait comme plus rentables. Aujourd'hui, cependant, l'action se rapproche à nouveau du seuil de 1,2 fois la valeur comptable fixé par Buffett.

Avec des participations dans des entreprises du secteur manufacturier, de l'énergie et de l'assurance, l'achat d'actions Berkshire offre aux investisseurs une diversification immédiate. Il ne serait pas non plus surprenant que Buffett augmente le rythme des rachats depuis que la société a publié ses résultats du deuxième trimestre au début du mois d'août.

Ce marché est une opportunité

En 2022, le marché a connu une baisse historiquement forte. En plus d'être le pire premier semestre de l'année depuis plus de 50 ans, il s'agit du quatrième pire semestre de l'année de tous les temps après 1932, 1962 et 1970. Il est impossible de déterminer si le marché rebondira à partir du point bas en 2022 comme il l'a fait au second semestre 1970, mais il se redressera certainement avec le temps.

Aucun investisseur n'atteindra le fond exact, mais toutes ces actions à bon marché constituent des investissements solides. Ce sont des entreprises de qualité, qui ont fait leurs preuves et qui sont faciles à comprendre. Comme beaucoup d'entre elles se négocient à des niveaux inférieurs à ceux de l'année précédente, les investisseurs ont une bonne occasion de stimuler leurs rendements à long terme. Toutefois, il ne s'agit pas d'un conseil en investissement, mais simplement de l'opinion d'un investisseur individuel.