La situation est ce qu'elle est. Incertitude, guerre, marasme, etc. etc... nous l'entendons tous les jours. Dans ce contexte, tous les regards seront tournés vers la Fed, qui, après tout, a pour mission de contrôler l'inflation et d'utiliser son arme principale - les taux d'intérêt - pour éviter une récession. Mais alors que l'horizon économique se dégrade, les experts commencent à regarder dans d'autres directions. Les actions futures de la Fed seront un facteur clé dans cette situation. Avec une inflation galopante, une essence à 5 dollars le gallon en moyenne à travers les États-Unis et un marché boursier en chute libre, tous les regards sont tournés vers la banque centrale et son président, Jerome Powell.

Avec tout cela en tête, il est probablement temps d'envisager de se lancer dans les actions à dividendes. Il s'agit d'actions qui protègent le portefeuille d'investissement en fournissant une source de revenu précieuse, indépendamment des mouvements du marché.

Aujourd'hui, nous en avons deux autres qui sont particulièrement intéressants pour leur rendement en dividendes élevé, de 9 %.

Crestwood Equity Partners $CEQP

Nous allons commencer par Crestwood Equity, qui est une entreprise d'énergie. Cette société opère en tant que société en commandite dans le secteur de l'énergie et se concentre sur trois régions : le Marcellus Shale, une importante formation de gaz naturel des Appalaches ; les bassins de schiste de Williston et de Powder River le long de la frontière entre le Texas et le Nouveau-Mexique ; le bassin du Delaware ; et le Barnett Shale. Crestwood : une entreprise dotée d'un réseau d'actifs qui opère dans la collecte, le transport et le stockage de gaz naturel, de liquides de gaz naturel et de pétrole brut.

Le revenu total de la société au 1er trimestre 22 s'est élevé à 1,58 milliard de dollars, soit une augmentation impressionnante de 53 % d'une année sur l'autre, contre 1,03 milliard de dollars au trimestre précédent. Au final, la société a affiché une perte nette trimestrielle de 4 cents par action, un résultat bien meilleur que sa perte de 86 cents par action au 1er trimestre 21.

Le véritable attrait de cette action pour les investisseurs n'est pas le bénéfice de l'action, mais le dividende. Dans sa dernière annonce, Crestwood a augmenté de 5 % son taux de distribution, qui passe à 65,5 cents par action ordinaire. Il s'agit de la première augmentation depuis le trimestre de février 2020, et à un taux annualisé de 2,62 $, le dividende rapporte désormais 9,2 %. C'est 4,5 fois le dividende moyen des sociétés du S&P 500 et, surtout, c'est un rendement supérieur au taux d'inflation annualisé de 8,6 %.

L'analyste Justin Jenkins écrit dans sa couverture de l'action pour Raymond James : "CEQP a amélioré son profil de risque grâce à une série d'actions stratégiques, dont la plus récente est la consolidation des actifs G&P de Bakken/Permian et la reprise de la croissance de la distribution. Bien que le 1er trimestre 22 ait été une "pause", le levier d'exploitation pousse les attentes annuelles à la hausse et les synergies de fusions et acquisitions ainsi que la flexibilité financière pourraient constituer de nouveaux catalyseurs cette année. Bien que l'excédent d'actions de l'OEA ne se soit pas dissipé, CEQP se négocie à moins de 8x EV/EBITDA en 2023E - un point d'entrée convaincant, surtout sur un horizon de plusieurs années."

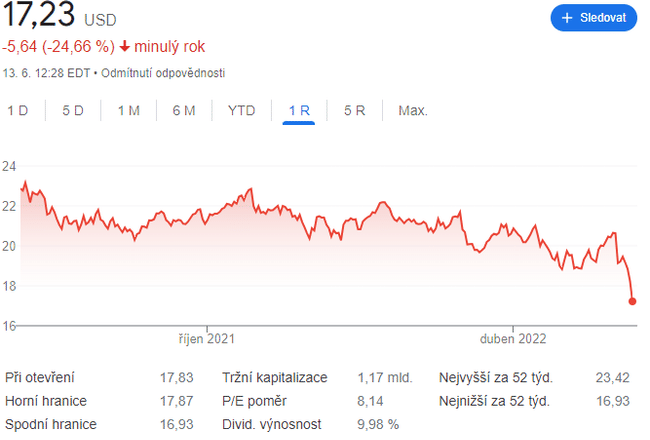

KKR Real Estate Finance Trust $KREF

Le suivant est Real Estate Finance Trust, un fonds REIT. Ces sociétés font partie des leaders éternels parmi les payeurs de dividendes, car leurs versements servent généralement à répondre aux exigences réglementaires liées au retour des bénéfices aux actionnaires. KKR a acquis et financé des prêts sur un large éventail de propriétés, notamment des logements multifamiliaux (48 % du portefeuille), des bureaux (27 % du portefeuille) et des installations de sciences de la vie (10 % du portefeuille total). Le portefeuille de la société comprend actuellement 7,1 milliards de dollars de prêts en cours, dont 99 % sont des prêts de premier rang.

Le marché immobilier sauvage a soutenu KKR au cours des derniers mois, et la société a déclaré 47 cents de bénéfice distribuable par action diluée au 1T22. Ce résultat a été obtenu sur la base d'un bénéfice total distribuable de 29,8 millions de dollars. Le bénéfice total par action a été inférieur aux 55 cents rapportés au 1er trimestre 21, mais il est resté suffisant pour financer le dividende de la société, qui a été déclaré à 43 cents par action ordinaire.

L'entreprise a maintenu le dividende à ce niveau depuis 2019, un résultat remarquable étant donné que de nombreuses entreprises ont réduit leurs versements de dividendes au pire de la crise du COVID. À son niveau actuel, le dividende est de 1,72 $ par action ordinaire par an et offre un solide rendement de 9,4 %. Il s'agit d'un rendement bien supérieur à celui des bons du Trésor ou des actions à dividendes "moyennes", et bien supérieur à l'inflation.

Dans les deux cas, il s'agit d'actions intéressantes. Mais il est toujours bon de rappeler qu'un dividende élevé n'est pas nécessairement une bonne chose. Une analyse plus approfondie est donc plus que nécessaire.

Si vous aimez mes articles et mes posts, n'hésitez pas à me lancer un follow 😇 Merci ! 🔥

Avertissement :ceci n'est en aucun cas une recommandation d'investissement. Il s'agit purement d'un résumé et d'une analyse de ma part, basés sur des données provenant d'Internet et de quelques autres analyses. Investir sur les marchés financiers est risqué et chacun doit investir en fonction de ses propres décisions. Je ne suis qu'un amateur qui partage ses opinions.