Ces derniers temps, je vois surtout des articles et des rapports sur Internet concernant diverses actions de croissance. Sans surprise, ce sont surtout les valeurs de croissance qui ont le plus souffert. Mais qu'en est-il des actions de valeur, comment se portent-elles ? Ces titres ont généralement un ratio PE beaucoup plus faible que les actions de croissance susmentionnées et peuvent donc sembler "moins chers". Examinons de plus près 3 actions qui pourraient répondre à cette hypothèse.

1. Citigroup $C

Bon nombre des titres de valeur ci-dessous sont des actions de petite ou de microcapitalisation. Dans le cas de Citigroup, cependant, il s'agit d'une action bancaire avec une grande capitalisation boursière. On ne peut pas dire qu'elle soit "sous le radar".

Par conséquent, on peut supposer que le marché évalue correctement cette banque à une décote de plus de 40 % par rapport à la valeur comptable. Après tout, comme l'a récemment affirmé un commentateur de Seeking Alpha, Citi est aux prises avec d'importantes pertes sur prêts, une forte exposition à la Russie et pourrait s'en sortir plus mal en cas de récession.

D'autre part, l'achat récent de Citigroup pour 3 milliards de dollars par Berkshire Hathaway de Warren Buffett peut réfuter l'affirmation baissière selon laquelle il s'agit d'un "piège à valeur" de faible qualité. Bien qu'il ne faille pas l'acheter simplement parce que "Warren l'achète", le fait qu'il l'ait proposé mérite d'être examiné de plus près.

Outre Buffett, j'ai également effectué un petit achat de cette action, Bulios et ses conseils en matière de marché m'ayant donné l'impulsion initiale. Plus d'un mois après l'achat, je suis toujours en hausse d'environ 3,8 %. Je vais voir comment ça se passe à l'avenir.

2. Centennial Resource Development $CDEV

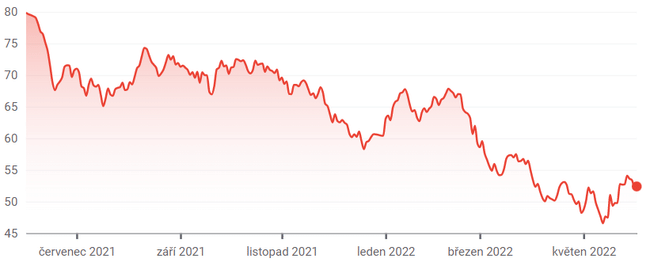

Centennial Resource Development a connu une reprise étonnante au cours des deux dernières années grâce à la hausse des prix de l'énergie. Elle a été multipliée par près de 7 au cours de cette période. Récemment, cependant, l'action a baissé.

Cela s'explique principalement par les réactions mitigées à la fusion de cette société pétrolière et gazière indépendante avec la société privée Colgate Energy Partners. Certains craignent que l'opération soit plus avantageuse pour les propriétaires de Colgate que pour les actionnaires individuels de Centennial. Toutefois, comme l'ont souligné les analystes de Truist, qui s'occupent de la vente, cette transaction présente de nombreux aspects positifs.

Il s'agit notamment de réduire l'effet de levier de l'entreprise, ce qui lui permettra d'augmenter son retour de capital (dividendes, rachats) aux actionnaires. Cela et le fait que la société se négocie à un ratio cours/valeur comptable de 0,73 peuvent en faire un titre de valeur à considérer. En outre, Centennial se négocie à un faible multiple de bénéfices (4,3). Si l'accord avec Colgate fonctionne, l'action pourrait monter en flèche.

3. Acier olympique $ZEUS

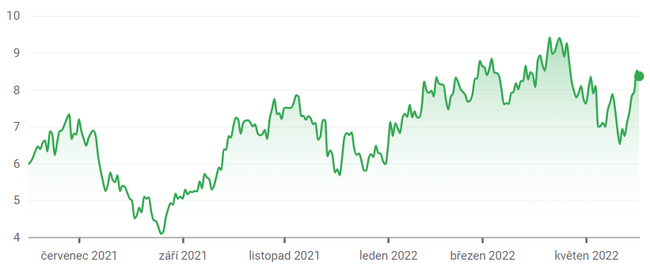

Une action sidérurgique de petite capitalisation avec un ticker intéressant 😀 Olympic Steel a fortement augmenté en début d'année grâce au choc subi par le marché de l'acier suite à l'invasion de l'Ukraine par la Russie.

C'est un autre choc pour l'action ZEUS, qui s'est produit alors que le boom des métaux battait son plein en 2021. Toutefois, malgré un triplement global des prix depuis 2020, l'entreprise de produits sidérurgiques reste une valeur sûre. Elle se négocie à moins de cinq fois les bénéfices et à une décote de 15 % par rapport à la valeur comptable.

Compte tenu des craintes qu'un ralentissement économique puisse mettre fin au boom des métaux, il est logique qu'Olympic soit évaluée si bas. Dans le même temps , le marché pourrait sous-estimer la durée du boom. Selon les prévisions des analystes, le bénéfice par action ne devrait que légèrement baisser (8,31 dollars en 2022 et 7,32 dollars en 2023).

Avertissement : Inspiré par le billet de Thomas Niel, ceci n'est pas une recommandation d'investissement. Je ne suis pas un investisseur professionnel.