Actions américaines : le rallye de fin d'année aura-t-il lieu ? Cet argument pèse des milliers de milliards de dollars

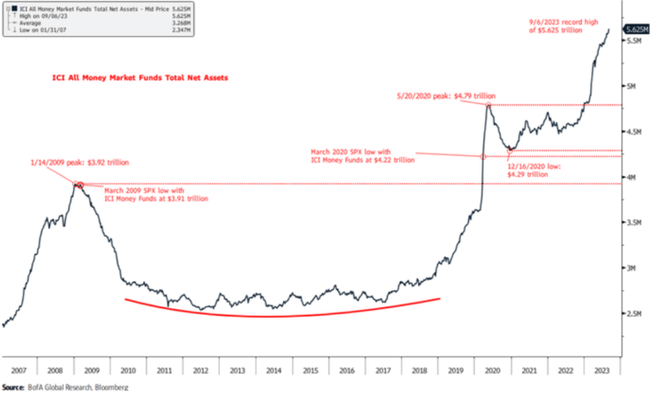

Quelque chose de tout à fait logique est allé de pair avec la hausse des taux et des rendements obligataires, et l'inversion de la courbe des rendements aux États-Unis, à savoir la forte augmentation de la quantité d'argent dans les fonds du marché monétaire américain. Ils représentent plus de 5 000 milliards de dollars, à un taux d'appréciation de plus de 5 %. Mais au moins une partie de cet argent pourrait devenir plus audacieux à la fin de l'année, selon les stratèges de Bank of America.

Le volume d'argent dans les fonds du marché monétaire américain a déjà dépassé 5,6 billions de dollars à la fin du mois de septembre. Il s'agit d'argent provenant d'investisseurs qui préfèrent se contenter d'une appréciation légèrement supérieure à 5 % pour l'année plutôt que d'espérer des rendements plus élevés sur le marché boursier ou le marché obligataire à plus long terme.

Aux États-Unis, les fonds du marché monétaire offrent actuellement un rendement annuel légèrement supérieur à 5 %, alors que pendant la majeure partie de la dernière décennie, ils ne permettaient pratiquement aucune appréciation sur l'argent investi. Malgré cela, ils détenaient généralement plus de 2,5 billions de dollars à l'époque.

Les stratèges de Bank of America en concluent qu'environ la moitié des fonds monétaires actuels est constituée de capitaux d'investisseurs qui, sous certaines conditions, devraient être prêts à retirer leur argent pour l'investir dans des actifs plus risqués, notamment des actions.

Ces conditions peuvent varier, mais pour de nombreux investisseurs, une moindre incertitude quant à l'évolution de la politique monétaire et des actions à des prix plus attractifs constitueraient probablement une incitation. Alors que la Fed semble toujours envisager la possibilité d'une nouvelle hausse des taux avant la fin de l'année et qu'elle compte sur une période de hausse des taux plus longue que ce que les optimistes avaient espéré jusqu'à récemment, les baisses des prix des actions au cours des deux derniers mois ont déjà rendu le marché dans son ensemble un peu plus attrayant en termes de valorisations.

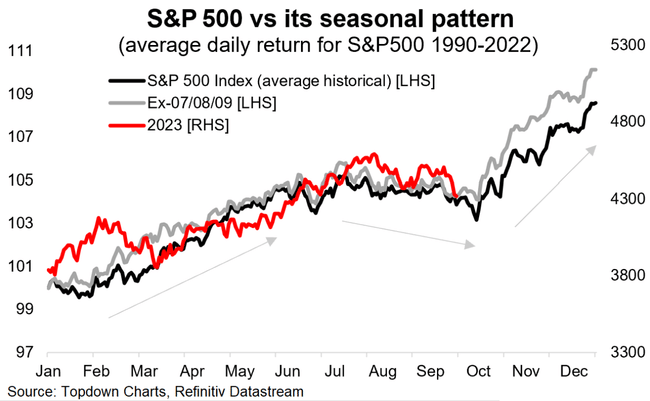

Une éventuelle réussite de la saison des bénéfices au troisième trimestre pourrait donc déclencher une vague de sorties de dollars des fonds monétaires vers le marché des actions. Les principaux indices boursiers pourraient ainsi confirmer le schéma saisonnier traditionnel d'une fin d'année en hausse.