Savez-vous ce que sont les aristocrates du dividende ? Vous le savez probablement. Et savez-vous ce que sont les rois du dividende ? C'est un club encore plus exclusif. Ils rapportent et augmentent le dividende de façon continue pendant 50 ans ou plus. Si vous n'aimez pas le risque, à qui voulez-vous confier votre investissement ? Voici un pari beaucoup plus sûr ! La plupart d'entre elles prospèrent également grâce à une appréciation modeste des prix, ce qui vous permet d'avoir un 2-en-1 très cool.

Je ne vais pas m'attarder davantage sur ce sujet, passons directement à deux rois du dividende qui sont définitivement un bon pari pour la stabilité.

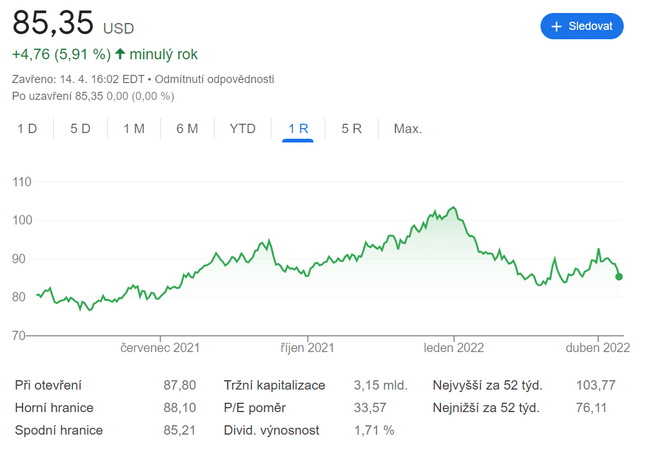

American States Water $AWR

American States Water est en tête de la liste des Dividend Kings avec 67 années d'augmentations consécutives, et elle a versé des dividendes chaque année depuis 1931. Actuellement, cela se traduit par un rendement d'environ 1,63 %.

L'un des attributs d'une entreprise prospère est son avantage concurrentiel. Avons-nous plus besoin de quelque chose dans le monde que d'eau ? Difficilement - et cette société de la banlieue de Los Angeles, en tant que service public, a des droits exclusifs - un monopole, si vous voulez - pour fournir un service d'eau à plus d'un million de personnes dans neuf États par l'intermédiaire de ses différentes filiales.

Le marché principal d'AWR comprend plus de 80 communautés en Californie, ainsi que des services de distribution d'eau et de traitement des eaux usées dans 11 bases militaires du pays dans le cadre de contrats de 50 ans. Elle fournit également de l'électricité à environ 25 000 clients du comté de San Bernardino.

Au cours des 20 dernières années, AWR a procuré à ceux qui l'ont acheté et conservé un rendement total de 1 070 %, soit plus du double des quelque 490,2 % de l'indice S&P 500 sur cette période. La société opère dans un environnement hautement réglementé, mais la nature critique de ses activités et la volonté de la direction de ne pas rompre la série d'augmentations des dividendes signifient que le flux de revenus et la croissance régulière devraient se poursuivre tant que les investisseurs voudront acheter et conserver cette action.

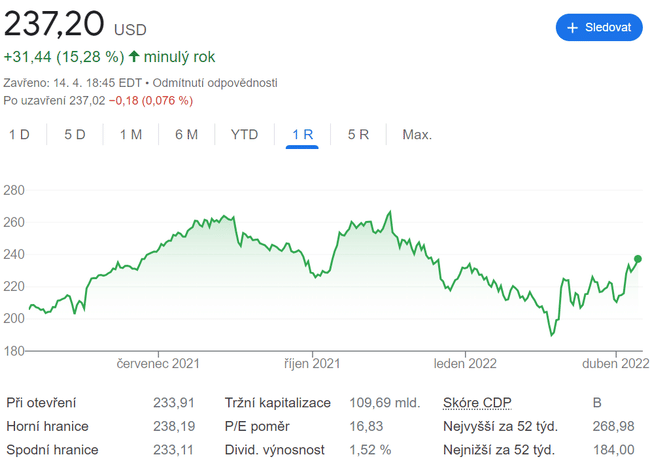

Objectif $TGT

Target est un nom respecté du commerce de détail américain qui a plus que bien résisté à la pandémie. Et elle devrait être en mesure de conserver sa position de roi des dividendes grâce à sa série actuelle de 50 années consécutives d'augmentation annuelle des dividendes.

L'action de Target rapporte actuellement environ 1,54 %, soit un rendement légèrement supérieur à celui de l'indice S&P 500, qui rapporte actuellement environ 1,37 %. Au cours des 20 dernières années, toutefois, les actionnaires de Target ont bénéficié d'un TCAC de 10,64 % sur leur investissement, avec un rendement total de 655 %, ce qui dépasse de loin l'indice du marché plus large.

La société basée à Minneapolis est passée de son premier magasin, The Dayton Company Target, en 1962, à une chaîne de plus de 1 900 magasins. Et il ne reste pas en place. Il s'agit d'une entreprise "brick-and-mortar", dont plus de 95 % des ventes physiques et numériques ont lieu dans des magasins, et qui prévoit d'ouvrir 30 magasins supplémentaires, d'en remodeler environ 200 et d'ajouter cinq centres de tri de la chaîne d'approvisionnement rien que cette année.

L'entreprise indique que 75 % de la population américaine vit dans un rayon de 16 km d'un magasin Target. C'est un avantage concurrentiel important pour le géant de la marchandise générale. Ou bien faites-vous deux fois plus de kilomètres parce qu'il y a un supermarché que vous préférez ? 🤔

Dans les deux cas, il s'agit de titres intéressants avec un beau dividende, et ils sont principalement unis par leur avantage concurrentiel. Ça vaut au moins la peine de le mettre sur une liste de surveillance et de l'analyser soi-même 😇.

Il ne s'agit pas d'une recommandation d'investissement. Il s'agit uniquement de mon résumé des données disponibles sur Internet et de l'analyse de Marc Rapport. Chaque investisseur doit faire sa propre analyse approfondie et prendre une décision après avoir examiné sa propre situation.