Bob Doll (Crossmark GI) : Je continue de prévoir une récession aux États-Unis, le marché boursier pourrait perdre plus de 10 %.

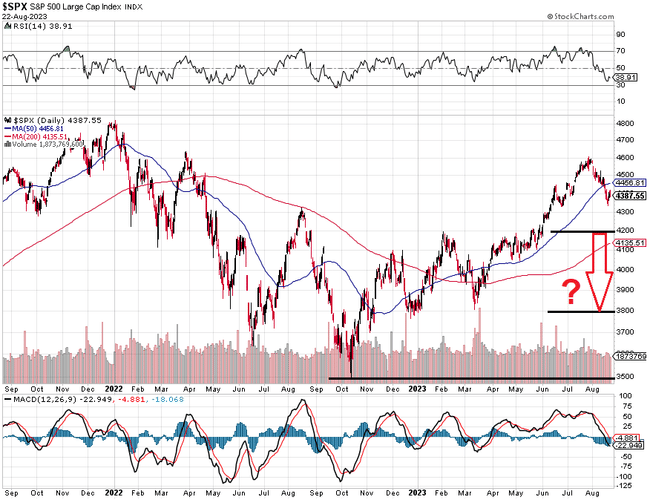

Bob Doll est directeur des investissements chez Crossmark Global Investments et ancien responsable des stratégies d'actions américaines chez BlackRock. Malgré la résistance de l'économie américaine depuis le début de l'année, il met en garde contre une récession et une chute de l'indice boursier S&P 500 dans la fourchette de 3 800 à 4 200 points.

La Fed poursuit sa politique monétaire expansionniste, mais l'économie américaine dans son ensemble a surpris positivement depuis le début de l'année et le marché boursier conserve des gains intéressants malgré la faible performance du mois d'août jusqu'à présent. Les économistes de Bank of America et de JPMorgan ont donc également ajusté leurs perspectives économiques au cours des dernières semaines et ne considèrent plus une récession comme un scénario de base.

Bob Doll reste toutefois prudent. "Au début de l'année, je prévoyais une récession entre septembre et la fin de l'année. Il est trop tôt pour changer quoi que ce soit à ce sujet", déclare-t-il. Le mot "récession" n'est plus prononcé aussi souvent, mais je le garde dans mon vocabulaire pour cette année, pour l'instant.

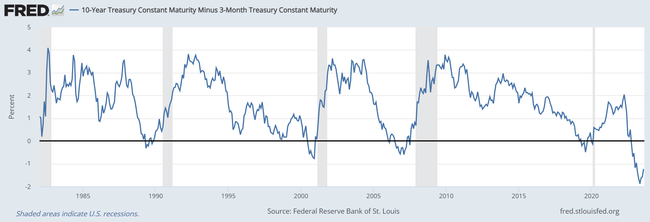

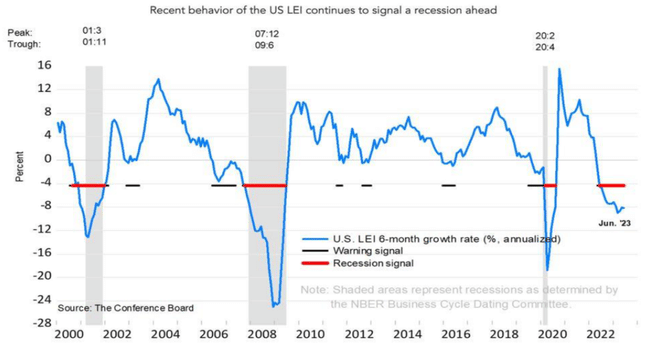

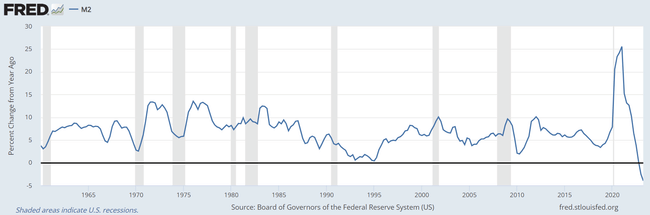

Les économistes sont particulièrement optimistes quant aux données du marché du travail américain, mais M. Doll surveille les indicateurs avancés plutôt que les données passées. Plus précisément, il continue de surveiller la courbe des rendements des emprunts d'État américains, qui s'est fortement inversée, ainsi que les indicateurs avancés et la masse monétaire.

L'inversion de la courbe des rendements a précédé toutes les récessions aux États-Unis depuis les années 1960 (toutes les récessions n'ont cependant pas été précédées d'une inversion). Les investisseurs obligataires signalent qu'ils ne font pas autant confiance à l'économie américaine à court terme et recherchent donc une sécurité relative dans les obligations à plus long terme.

L'indice des indicateurs avancés du Conference Board suit dix composantes, dont l'activité manufacturière, le sentiment des consommateurs, l'activité du marché du logement, la performance des actions, les demandes d'allocations chômage et l'activité de prêt. Et cet indice n'inspire pas l'optimisme depuis un certain temps.

Enfin, l'évolution de la masse monétaire (M2) d'une année sur l'autre. Celle-ci diminue d'une année sur l'autre pour la première fois dans l'histoire en raison du resserrement quantitatif de la Fed, ce qui ne signifie rien d'autre qu'une diminution des liquidités dans l'économie. Cela n'est sans doute pas propice à l'activité économique.

De plus, M. Doll rappelle que les taux élevés de la Fed ne se répercutent que progressivement dans l'économie. "La Fed a augmenté les taux d'intérêt à un rythme record de cinq points de pourcentage. Penser que le seul problème a été celui du secteur bancaire en mars, qui a duré quelques jours, et que maintenant tout va bien se passer, je pense que ce serait très naïf", explique-t-il.

Il continue donc d'envisager une récession de l'économie américaine dans le scénario de base, mais seulement une récession légère étant donné le soutien budgétaire et monétaire important de ces dernières années. Les cours boursiers ne devraient pas non plus connaître de chute brutale, mais la correction est déjà bien entamée, selon M. Doll. Il prévoit une chute de l'indice S&P 500 dans une fourchette de 3 800 à 4 200 points, mais ne s'attend pas à ce qu'il descende en dessous de ses plus bas niveaux de l'année dernière.