Aujourd'hui, nous allons examiner les 3 principales actions capables de générer un revenu passif pouvant atteindre 300 $ par mois. Nous déterminerons le montant de l'investissement nécessaire dans chaque entreprise et le temps que prendra cette stratégie pour atteindre l'objectif souhaité. Ne pensez pas qu'il s'agit d'un investissement unique qui vous permettra d'obtenir ce revenu passif. C'est la constance et la longévité qui nous permettront d'y arriver.

Vous aussi, vous pouvez gagner 300 dollars par mois en dividendes.

Aujourd'hui, je vais vous présenter 3 actions qui nous mèneront à un revenu passif de 300 $ par mois. Nous déterminerons le nombre d'actions requises pour chaque entreprise et estimerons également le temps nécessaire. Pour toutes les actions à dividendes, cela dépend de la manière dont elles augmentent et versent un dividende, ou de la valeur directe de l'action de la société.

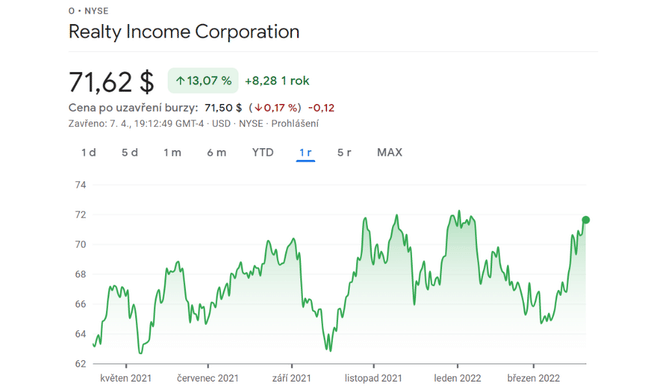

1. Realty Income Corporation $O

Le rendement du dividende est actuellement de 4,14 %.

Tout d'abord, une présentation de l'entreprise :

Cette FPI de détail $O tire la plupart de ses revenus de location de contrats de détail de locataires dont l'activité comporte une composante de service, non discrétionnaire et/ou à bas prix. Ces entreprises sont moins sensibles aux récessions économiques ainsi qu'à la concurrence de la vente au détail sur Internet. Cela augmente la stabilité des revenus locatifs et crée des flux de trésorerie prévisibles.

La combinaison des 3 actions créera un revenu passif de 300 $ par mois, ce qui signifie que le rendement requis sur chaque action sera de 100 $ par mois. À la valeur actuelle de l'action mentionnée dans le graphique, notre revenu passif crée une valeur de 2,96 $ par action.

- Cela signifie que pour un revenu passif mensuel de 100 $ ( 1200 $ par an), nous avons besoin de 405 actions de $O

- Le montant de l'investissement requis dans ce cas est de 29 006 $.

Comme je l'ai mentionné, il s'agit d'une approche à long terme et cohérente qui produira le résultat final. Cela vous semble-t-il irréaliste de constituer une position de 29 006 $ sur une seule action ? Pas pour moi.

- Si nous prenons un horizon de 8 ans, par exemple, nous calculons qu'un investissement mensuel de 302 $ (récurrent chaque mois) serait nécessaire pour ce montant.

- Avec un horizon temporel plus long, ce montant mensuel diminue évidemment.

- Nous devons tenir compte des fluctuations du cours de l'action et de l'augmentation ou de la diminution des dividendes au fil des ans.

Considérez également que vous ne gagnez pas seulement un revenu passif, mais aussi une position forte dans l'action de la FPI. Là encore, en prenant un horizon d'investissement de 8 ans, la société a délivré un peu moins de 100% d'appréciation par action depuis 2014, ce qui n'est pas à négliger.

2. AT&T Inc. $T

Le rendement du dividende est de 4,68 %.

La société de télécommunications $T est présente sur le marché depuis de nombreuses années, elle est donc connue pour son dividende élevé. La croissance de la société a fluctué ces dernières années, mais cela ne change rien au fait qu'elle verse un montant respectable en dividendes. Avec un dividende de 4,68 %, le rendement est de 1,1 $ par action.

Au prix actuel de 23,73 dollars par action :

- Nous demandons à nouveau 100 dollars par mois (1 200 dollars par an). Nous avons besoin de 1090 actions de $T pour obtenir le rendement requis. L'investissement total sera donc de 25 865 dollars.

- Là encore, nous choisissons un horizon temporel de 8 ans, et il en résulte que l'investissement mensuel requis sera de 269 $.

Pour l'instant, l'entreprise porte des prix de vente, cette tendance peut changer avec l'avènement des réseaux 5G qui peuvent apporter des bénéfices plus élevés. Il faut également tenir compte du ratio de risque, car la société n'a pas réussi à dépasser son prix moyen pondéré depuis 2000.

3. Duke Energy $DUK

Le dividende est actuellement de 3,43%.

Avec une capitalisation boursière de 81 milliards de dollars, $DUK est le deuxième plus grand service public d'électricité réglementé des États-Unis. $DUK génère environ 86% de ses revenus à partir de l'électricité réglementée, 9% à partir du gaz, et 5% à partir des énergies renouvelables commerciales. Les services publics sont l'un des investissements les plus défensifs au monde pour la raison évidente que les personnes et les entreprises ont besoin d'électricité. Le seul aspect cyclique de l'activité est qu'une croissance économique plus forte augmente la consommation d'électricité.

Les actions du secteur de l'énergie ne doivent manquer dans aucun portefeuille, que vous soyez axé sur la croissance, les dividendes ou autre chose. La société apporte beaucoup plus qu'un bon dividende de 3,43 % (3,93 $ par action), comme un pourcentage d'appréciation annuelle décent, qui est de 17,6 % à ce jour, ce qui ne doit pas être négligé lors de la constitution d'une position à long terme.

- La société accomplit un travail remarquable en créant de la valeur pour ses actionnaires malgré l'accélération des dépenses d'investissement, un flux de trésorerie disponible négatif et une dette élevée.

- Les actionnaires doivent s'attendre à des gains en capital stables, à une croissance des dividendes faible mais durable, à une grande sécurité et à un rendement des dividendes satisfaisant.

Au prix de 114,86 dollars par action :

- Nous demandons à nouveau 100 dollars par mois (1 200 dollars par an). Nous estimons que 305 actions de la société seront nécessaires pour obtenir le rendement souhaité. L'investissement total est légèrement supérieur à 35 000 dollars.

- Pour cette position, encore une fois, je vais supposer que vous êtes un investisseur régulier et que vous disposez d'un certain seuil que vous pouvez investir, donc un horizon temporel plus long est préférable ici. Par exemple, avec un horizon de 10 ans, votre investissement mensuel moyen sera d'environ 290 $.

Conclusion

Comme promis, j'ai tenu parole. Je vous ai présenté une stratégie d'investissement qui vous permettra d'atteindre un revenu passif de 300 $ par mois. Bien sûr, les montants mentionnés semblent gigantesques, mais la vérité est que le portefeuille et les positions qu'il contient relèvent d'investissements réguliers et à long terme, et il n'en va pas autrement avec la stratégie de dividendes. Bien sûr, ceux qui disposent de milliers de dollars peuvent appliquer cette stratégie immédiatement, mais mon objectif principal était de rapprocher la stratégie de l'investisseur ordinaire disposant d'un capital d'investissement limité.

- Tous les chiffres et calculs sont présentés tels qu'ils figurent sur YahooFinance.

Veuillez noter qu'il ne s'agit pas d'un conseil financier. Chaque investissement doit faire l'objet d'une analyse approfondie.